ફ્લેક્સી-કેપ અને હાઇબ્રિડ ફંડ વચ્ચેનો તફાવત

માં રોકાણકારોમ્યુચ્યુઅલ ફંડ ત્રણ પ્રકારમાં વિભાજિત કરી શકાય છે, જેમ કે:

- એક જૂથ એવી વ્યક્તિઓ છે જે જોખમ લેવા અને રોકાણ કરવા તૈયાર હોય છેઇક્વિટી ફંડ્સ

- જેઓ દ્વારા સુરક્ષિત રહેવા માંગે છેરોકાણ ડેટ ફંડમાં તેમના નાણાંને સુરક્ષિત રાખીને કેટલાક વળતર આપે છે

- જેઓ હાઇબ્રિડ ફંડ્સમાં રોકાણ કરીને બંને વિશ્વનું શ્રેષ્ઠ મેળવવા ઇચ્છે છે

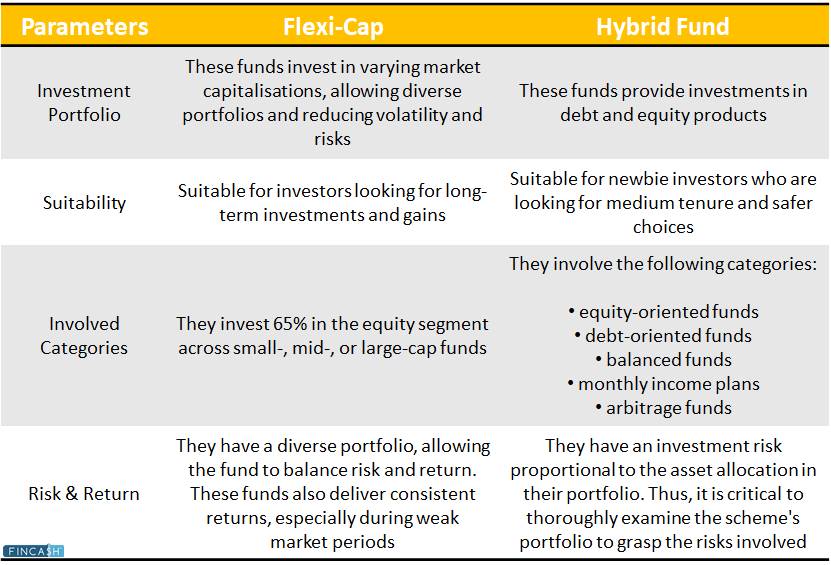

ઇક્વિટી કેટેગરીની અંદર, મ્યુચ્યુઅલ ફંડની વિવિધ પેટા શ્રેણીઓ છે. તેમાંથી બે મલ્ટિ-કેપ અને હાઇબ્રિડ ફંડ્સ છે. જ્યારે આ ફંડ પ્રકારો અલગ-અલગ કંપનીઓમાં રોકાણ કરે છેબજાર મૂડીકરણ, તેમની પદ્ધતિઓ અલગ છે.

આ લેખમાં ફ્લેક્સી-કેપ ફંડ્સ વિ હાઇબ્રિડ ફંડ્સ વિશે સંક્ષિપ્ત માર્ગદર્શિકા છે અને વિવિધ જરૂરિયાતો અનુસાર કયું સૌથી યોગ્ય છે.

ફ્લેક્સી-કેપ ફંડ્સ શું છે?

ફ્લેક્સી-કેપ ફંડ્સ એ સાથેની કંપનીઓમાં રોકાણ કરે છેશ્રેણી માર્કેટ કેપિટલાઇઝેશન, જેમ કે લાર્જ-, મિડ- અને સ્મોલ-કેપ ઇક્વિટી. મલ્ટિ-કેપથી વિપરીત અનેસ્મોલ કેપ ફંડ્સ, જેઓ તેમના માર્કેટ કેપિટલાઇઝેશનના આધારે ઇક્વિટીમાં રોકાણ કરે છે, ફ્લેક્સી-કેપ ફંડ્સ રોકાણકારોને વિવિધ માર્કેટ કેપિટલાઇઝેશન ધરાવતી કંપનીઓમાં રોકાણ કરીને, જોખમ ઘટાડે છે અનેઅસ્થિરતા.

ફંડ મેનેજર વિવિધ વ્યવસાયોની વૃદ્ધિની સંભાવનાનું મૂલ્યાંકન કરવા માટે જવાબદાર છે, તેમના કદને ધ્યાનમાં લીધા વિના. પછી મેનેજર અસંખ્ય બજાર વિભાગો અને વ્યવસાયોને ભંડોળ ફાળવે છે.

ફ્લેક્સી-કેપ ફંડ્સનું વળતર

ટોચના 5 ફ્લેક્સી-કેપ ફંડ્સ માટેનું વળતર નીચે મુજબ છે:

| ફંડનું નામ | 1 વર્ષ | 3 વર્ષ | 5 વર્ષ | એયુએમ | શરૂઆતથી જ પરત કરે છે | ન્યૂનતમ રોકાણ |

|---|---|---|---|---|---|---|

| ક્વોન્ટ ફ્લેક્સી-કેપ ડાયરેક્ટ-ગ્રોથ | 47.16% | 33.16% | 20.82% | રૂ. 198.02 કરોડ | 20.08% | રૂ. 63.14 |

| HDFC ફ્લેક્સી-કેપ ડાયરેક્ટ-ગ્રોથ | 34.87% | 16.28% | 14.60% | રૂ. 27496.23 કરોડ છે | 15.52% | રૂ. 5000 |

| IDBI ફ્લેક્સી-કેપFD ડાયરેક્ટ-ગ્રોથ | 32.20% | 20.11% | 14.94% | રૂ. 389.41 કરોડ છે | 18.43% | રૂ. 5000 |

| પીજીઆઈએમ ઈન્ડિયા ફ્લેક્સી-કેપ ડાયરેક્ટ-ગ્રોથ | 30.17% | 27.78% | 19.19% | રૂ. 4082.87 કરોડ છે | 16.33% | રૂ. 1000 |

| ફ્રેન્કલિન ઇન્ડિયા ફ્લેક્સી-કેપ ડાયરેક્ટ-ગ્રોથ | 29.50% | 18.05% | 14.19% | રૂ. 9,729.93 કરોડ છે | 16.7% | રૂ. 5000 |

ફ્લેક્સી-કેપમાં રોકાણ કરવાના ફાયદા

અહીં ફંડના કેટલાક મુખ્ય લાભો છે:

- ફંડ મેનેજર સમગ્ર માર્કેટ કેપિટલાઇઝેશન સ્પેક્ટ્રમમાં રોકાણ કરવા માટે મુક્ત છે

- 'ક્યાંય પણ જાઓ' વલણ સાથે સારી રીતે વૈવિધ્યસભર ઇક્વિટી વ્યૂહરચના ઓફર કરવામાં આવે છે

- તમે માર્કેટ કેપિટલાઇઝેશન, ક્ષેત્ર અથવા શૈલીને ધ્યાનમાં લીધા વિના - સમગ્ર માર્કેટ સ્પેક્ટ્રમમાં તકોનો લાભ ઉઠાવવાની ક્ષમતા મેળવો છો

- તેનો હેતુ સમગ્ર બોર્ડમાં રોકાણની શક્યતાઓનો લાભ લેવાનો છે

- એક વૈવિધ્યસભર કારણેપોર્ટફોલિયો, તે જોખમ અને પુરસ્કારને અસરકારક રીતે સંતુલિત કરે છે

Talk to our investment specialist

ફ્લેક્સી-કેપ એમએફમાં રોકાણ કરવાનું કોણે ધ્યાનમાં લેવું જોઈએ?

લાંબા ગાળાના નાણાકીય લાભો, ડિવિડન્ડ અથવા બંનેની શોધ કરતા રોકાણકારો માટે તે સારો વિકલ્પ છે. તે મુખ્યત્વે સક્રિય રીતે સંચાલિત ઇક્વિટી અને અન્ય સંબંધિત અસ્કયામતોના વિશાળ પોર્ટફોલિયોમાં રોકાણ કરે છે, જેમ કે ડેરિવેટિવ્ઝ.

આ પ્રોડક્ટ એ ઇચ્છતા રોકાણકારો માટે યોગ્ય છેલાર્જ કેપ ફંડ નાની કેપ સાથે અનેમિડ-કેપ ઇક્વિટી ફાળવણી. જો તમારી પાસે 5-વર્ષનો સમય હોય તો તમે આ કેટેગરીમાં રોકાણ કરી શકો છો.

જો કે, તમારે સાથે સંપર્ક કરવો જોઈએનાણાકીય સલાહકારો જો તમને આઇટમ તમારા માટે યોગ્ય છે કે કેમ તે અંગે કોઈ શંકા હોય.

હાઇબ્રિડ ફંડ્સ શું છે?

હાઇબ્રિડ ફંડ વિવિધતા હાંસલ કરવા અને એકાગ્રતાના જોખમને રોકવા માટે ઇક્વિટી અને ડેટ પ્રોડક્ટ્સમાં રોકાણ કરે છે. બંનેનું યોગ્ય મિશ્રણ (ઇક્વિટી અને ડેટ પ્રોડક્ટ્સ) પરંપરાગત કરતાં વધુ સારું વળતર આપે છેડેટ ફંડ જ્યારે ઇક્વિટી ફંડના જોખમો ટાળવા.

તમારાજોખમ સહનશીલતા અને રોકાણનો ઉદ્દેશ્ય પ્રકાર નક્કી કરે છેહાઇબ્રિડ ફંડ તમારે પસંદ કરવું જોઈએ. હાઇબ્રિડ ફંડ્સ સંતુલિત પોર્ટફોલિયોનો ઉપયોગ લાંબા ગાળાની સંપત્તિ વૃદ્ધિ ઉત્પન્ન કરવા માટે કરે છે જ્યારે ટૂંકા ગાળાનું ઉત્પાદન કરે છેઆવક.

ફંડ મેનેજર ફંડના રોકાણના ઉદ્દેશ્યના આધારે તમારા નાણાંને ઇક્વિટી અને ડેટ વચ્ચે ચલ જથ્થામાં વહેંચે છે. બજારની વધઘટમાંથી નફો મેળવવા માટે, ફંડ મેનેજર સિક્યોરિટીઝ ખરીદી કે વેચી શકે છે.

હાઇબ્રિડ ફંડ્સ કેવી રીતે કામ કરે છે?

હાઇબ્રિડ ફંડ સ્કીમના રોકાણના ઉદ્દેશ્યને આધારે એક કરતાં વધુ એસેટ પ્રકારમાં રોકાણ કરી શકે છે. તેઓ સ્ટોક, દેવું, સોના-સંબંધિત ઉત્પાદનો, રોકડ અને અન્ય સહિત વિવિધ સંપત્તિ વર્ગોમાં રોકાણ કરે છે.

એસેટ ફાળવણી શ્રેષ્ઠ જોખમ-સમાયોજિત વળતર પ્રાપ્ત કરવા માટે રોકાણના ઉદ્દેશ્ય અને બજારની સ્થિતિ પર આધારિત છે.

સારા હાઇબ્રિડ ફંડ્સ કેવી રીતે પસંદ કરવા?

શરૂઆતથી અત્યાર સુધીની કામગીરી, ફંડ મેનેજમેન્ટ ટીમ, સરેરાશ વળતર, જોખમ એક્સપોઝર, ખર્ચ ગુણોત્તર એ સારા ફંડની પસંદગી કરતી વખતે જોવાના કેટલાક મૂળભૂત પરિબળો છે. સર્વશ્રેષ્ઠ પ્રદર્શન કરતા હાઇબ્રિડ ફંડ્સ નિયમિતપણે તેમના પીઅર ગ્રૂપના ટોચના 25%માં સમય દરમિયાન સ્થાન મેળવે છે.

જો કે, તે પરિણામો પ્રાપ્ત કરવા માટે તેઓએ લીધેલા જોખમને ઓળખવું મહત્વપૂર્ણ છે. કંપની કેટલા સમયથી આસપાસ છે અને સમય જતાં તેણે કેટલું કાર્યક્ષમ પ્રદર્શન કર્યું છે તે સમજવા માટે ડેબ્યુ તારીખ જોવી પણ મહત્વપૂર્ણ છે.

વધુમાં, શ્રેષ્ઠ હાઇબ્રિડ ફંડમાં વ્યવસ્થિત કોર્પસ કદ હોય છે. અપર્યાપ્ત ધ્યાન મેળવવા માટે તે ખૂબ ઓછું ન હોવું જોઈએ, અને સંચાલન કરવું મુશ્કેલ ન હોય તેટલું મોટું હોવું જોઈએ નહીં.

રોકાણ માટે ટોપ પરફોર્મિંગ હાઇબ્રિડ ફંડ્સ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹398.48

↓ -2.68 ₹49,257 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹37.45

↓ -0.11 ₹1,329 -0.5 -0.4 11.4 17.8 17 -0.9 Sundaram Equity Hybrid Fund Growth ₹135.137

↑ 0.78 ₹1,954 0.5 10.5 27.1 16 14.2 JM Equity Hybrid Fund Growth ₹113.533

↓ -0.85 ₹753 -5.8 -5 2.6 15.8 14.1 -3.1 UTI Hybrid Equity Fund Growth ₹401.919

↓ -3.09 ₹6,654 -3.9 0.8 8.3 15.5 14 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Sundaram Equity Hybrid Fund JM Equity Hybrid Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Lower mid AUM (₹1,954 Cr). Bottom quartile AUM (₹753 Cr). Upper mid AUM (₹6,654 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (25+ yrs). Established history (30+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 18.06% (top quartile). 5Y return: 17.04% (upper mid). 5Y return: 14.20% (lower mid). 5Y return: 14.09% (bottom quartile). 5Y return: 14.00% (bottom quartile). Point 6 3Y return: 17.94% (top quartile). 3Y return: 17.78% (upper mid). 3Y return: 16.03% (lower mid). 3Y return: 15.82% (bottom quartile). 3Y return: 15.47% (bottom quartile). Point 7 1Y return: 12.46% (upper mid). 1Y return: 11.43% (lower mid). 1Y return: 27.10% (top quartile). 1Y return: 2.64% (bottom quartile). 1Y return: 8.34% (bottom quartile). Point 8 1M return: -2.69% (lower mid). 1M return: -1.50% (upper mid). 1M return: 1.80% (top quartile). 1M return: -3.93% (bottom quartile). 1M return: -3.34% (bottom quartile). Point 9 Alpha: 3.54 (upper mid). Alpha: 0.00 (lower mid). Alpha: 5.81 (top quartile). Alpha: -6.31 (bottom quartile). Alpha: -0.75 (bottom quartile). Point 10 Sharpe: 0.62 (upper mid). Sharpe: 0.08 (bottom quartile). Sharpe: 2.64 (top quartile). Sharpe: -0.36 (bottom quartile). Sharpe: 0.15 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

Sundaram Equity Hybrid Fund

JM Equity Hybrid Fund

UTI Hybrid Equity Fund

સંપત્તિ > 500 કરોડ & પર છટણી કરેલ3 વર્ષCAGR પરત કરે છે.

ફ્લેક્સી કેપ વિ હાઇબ્રિડ ફંડ્સ - મારે શું પસંદ કરવું જોઈએ?

ઇક્વિટી ફંડ્સની તુલનામાં, હાઇબ્રિડ ફંડ્સને સુરક્ષિત રોકાણ માનવામાં આવે છે. આ રૂઢિચુસ્ત રોકાણકારોમાં વધુ લોકપ્રિય છે કારણ કે તેઓ સાચા ડેટ ફંડ કરતાં વધુ વળતર આપે છે.

હાયબ્રિડ ફંડ એ નવા રોકાણકારો માટે એક આદર્શ વિકલ્પ છે જેઓ શેરબજારનો સ્વાદ મેળવવા માંગે છે. પોર્ટફોલિયોમાં ઇક્વિટી ઘટકોનો સમાવેશ વધુ સારા વળતરની સંભાવના વધારે છે.

તેની સાથે જ, ફંડનું ડેટ કમ્પોનન્ટ તેને બજારના વધુ પડતા ફેરફારોથી રક્ષણ આપે છે. પરિણામે, તમે શુદ્ધ ઇક્વિટી ફંડ્સ સાથે સંપૂર્ણ બર્નઆઉટને બદલે સતત વળતર મેળવો છો. કેટલાક હાઇબ્રિડ ફંડોની ગતિશીલ સંપત્તિ ફાળવણીની વિશેષતા ઓછા રૂઢિચુસ્ત રોકાણકારો માટે બજારની અસ્થિરતામાંથી મહત્તમ લાભ મેળવવા માટે એક જબરદસ્ત પદ્ધતિ પ્રદાન કરે છે.

બંને પ્રકારના ભંડોળ જણાવેલ હેતુ માટે યોગ્ય છે. બંને જૂથો, જોકે, બે અલગ-અલગ પ્રકારના રોકાણકારો માટે સંબંધિત છે. ધારો કે તમે છેલ્લાં 3-4 વર્ષથી ઇક્વિટી ફંડ્સમાં રોકાણ કરી રહ્યાં છો અને ગભરાયા વિના બજારની વધઘટનો સામનો કર્યો છે, અથવા ગયા વર્ષના માર્ચ મહિનામાં એક અઠવાડિયામાં બજાર 30-40% ઘટ્યું ત્યારે તમે બેફિકર હતા. આવા કિસ્સામાં, તમારા માટે ઇક્વિટી ફંડ્સ જેવી આક્રમક ફંડ કેટેગરીમાં રોકાણ કરવું વધુ સારું છે. બાકી, બીજો વિકલ્પ વધુ સારો વિકલ્પ છે.

નિષ્કર્ષ

જો તમે બજારની અસ્થિરતાનો સામનો કરી શકો અને લાંબા સમય સુધી રોકાણમાં રહી શકો, તો તમે અન્ય શ્રેણીઓ કરતાં વધુ વળતર પ્રાપ્ત કરી શકશો. જો કે, ઘણા રોકાણકારોને આમ કરવું મુશ્કેલ લાગે છે. આવા રોકાણકારોએ ઇક્વિટી કેટેગરી પણ ધ્યાનમાં લેવી જોઈએ નહીં. જો તમે જોખમી ફંડ્સથી શરૂઆત કરવા માંગતા હોવ તો પણ, ખાતરી કરો કે તમે ઓછી રકમથી શરૂઆત કરો છો અને ઓછામાં ઓછા બે અલગ અલગ ફંડ સાથે તમારા પોર્ટફોલિયોમાં વૈવિધ્યીકરણ કરો છો. ઇક્વિટી અને ડેટ બંનેનું મિશ્રણ વધુ સારું રહેશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

like the comparisons made