ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳೊಂದಿಗೆ ನಿಮ್ಮ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಯೋಜಿಸಿ

ಅನೇಕ ಬಾರಿ ಜನರು ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ನಿರ್ವಹಿಸುವ ಪ್ರಾಮುಖ್ಯತೆಯನ್ನು ಒಪ್ಪಿಕೊಳ್ಳುವುದಿಲ್ಲ ಅಥವಾ ಅದಕ್ಕಾಗಿ ಯೋಜಿಸುವುದಿಲ್ಲ! ನಿಮ್ಮ ಜೀವನದ ಎಲ್ಲಾ ಸಮಯದಲ್ಲೂ ಹಣಕಾಸಿನ ಸೆಟಪ್ ನಿಮಗೆ ಪ್ರಮುಖ ಬೆನ್ನೆಲುಬಾಗಿರಬಹುದು. ನಿಮ್ಮ ವಯಸ್ಸಿನ ಹೊರತಾಗಿಯೂ; ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಹೊಂದಿಸುವುದು ಬಹಳ ಮುಖ್ಯ. ವೈಯಕ್ತಿಕ ಆರ್ಥಿಕ ಗುರಿಗಳನ್ನು ಹೊಂದಿಸುವ ರಹಸ್ಯವೆಂದರೆ ನಿಮ್ಮ ಆಕಾಂಕ್ಷೆಗಳು ಮತ್ತು ಭವಿಷ್ಯದ ಅಗತ್ಯಗಳನ್ನು ಮುಂಗಾಣುವುದು ಮತ್ತು ನಂತರ ಸ್ಮಾರ್ಟ್ ಗುರಿಗಳನ್ನು ಹೊಂದಿಸುವುದು. ಆದರೆ ಯಾಕೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ನಿಮ್ಮ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಪೂರೈಸಲು ಉತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಯೇ?

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆದಾರರ ಅಪಾರ ಅಗತ್ಯಗಳನ್ನು ಪೂರೈಸುವ ಹಲವಾರು ಯೋಜನೆಗಳನ್ನು ನೀಡುತ್ತವೆ. ಒಬ್ಬರು ಅಲ್ಪಾವಧಿಯ ಲಾಭಗಳನ್ನು ಹುಡುಕುತ್ತಿರಲಿ ಅಥವಾ ದೀರ್ಘಾವಧಿಯ ಸಂಪತ್ತನ್ನು ರಚಿಸಲು ಬಯಸುತ್ತಿರಲಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಎಲ್ಲವನ್ನೂ ಸಾಧಿಸಲು ಅವರಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತವೆ. ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವವರಿಗೆ ಸರಾಸರಿ ಅಪಾಯ-ಹಸಿವನ್ನು ಹೊಂದಿರುವ ಮೊದಲ-ಬಾರಿ ಹೂಡಿಕೆದಾರರು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ನೀಡುವ ಯೋಜನೆಗಳನ್ನು ಎಲ್ಲಾ ರೀತಿಯ ಹೂಡಿಕೆದಾರರಿಗಾಗಿ ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿದೆ.

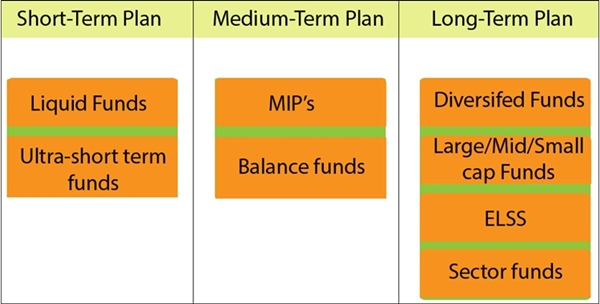

ನೀವು ಆದ್ಯತೆ ನೀಡಬಹುದಾದ ಸಮಯದ ಚೌಕಟ್ಟಿನ ಪ್ರಕಾರ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು ಇಲ್ಲಿವೆಹೂಡಿಕೆ ಸಮಯಕ್ಕೆ ನಿಮ್ಮ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು.

ನಿಮ್ಮ ಸಮಯದ ಚೌಕಟ್ಟನ್ನು ಗುರುತಿಸಿ

ಹಣಕಾಸಿನ ಗುರಿಗಳಿಗಾಗಿ ಯೋಜನೆಯು ತುಂಬಾ ವ್ಯವಸ್ಥಿತವಾಗಿರಬೇಕು ಮತ್ತು ಅದೇ ಸಮಯದಲ್ಲಿ, ನಿಮ್ಮ ಮೂಲಭೂತ ಗುರಿಗಳನ್ನು ಸಮಯದ ಚೌಕಟ್ಟುಗಳಾಗಿ ವರ್ಗೀಕರಿಸುವ ಮೂಲಕ ನೀವು ಹೊಂದಿಸಬೇಕು, ಉದಾಹರಣೆಗೆ-

ಅಲ್ಪಾವಧಿ ಗುರಿಗಳು-1 ವರ್ಷದವರೆಗೆ

ಅಲ್ಪಾವಧಿಯ ಗುರಿಗಳು ಮುಂದಿನ ದಿನಗಳಲ್ಲಿ ನೀವು ಗುರಿಯಾಗಿಸಿಕೊಳ್ಳುವ ವಿಷಯವಾಗಿದೆ. ಇದು ಒಂದು ವರ್ಷ ಅಥವಾ ಎರಡು ವರ್ಷಗಳ ಅವಧಿಯಲ್ಲಿ ನೀವು ಸಾಧಿಸಲು ಬಯಸುವ ನಿರ್ದಿಷ್ಟ ಸಮಯದ ಚೌಕಟ್ಟುಗಳು ಮತ್ತು ಗಂಭೀರ ಉದ್ದೇಶಗಳೊಂದಿಗೆ ಸಂಬಂಧಿಸಿದೆ. ನಿಮ್ಮ ಸಣ್ಣ ಇಚ್ಛೆಯ ಪಟ್ಟಿಯನ್ನು ಹೊಂದಿಸುವ ಮೂಲಕ ನಿಮ್ಮ ಅಲ್ಪಾವಧಿಯ ಹಣಕಾಸಿನ ಗುರಿಗಳಾಗಿ ನೀವು ಆಯ್ಕೆಮಾಡಬಹುದಾದ ಹಲವು ವಿಷಯಗಳಿವೆ. ಉದಾಹರಣೆಗೆ, ನೀವು ರಜೆಗಾಗಿ ಉಳಿಸಬಹುದು, ಗ್ಯಾಜೆಟ್ಗಳು, ಸಾಲವನ್ನು ಪಾವತಿಸಬಹುದು, ಯಾವುದೇ ಕೋರ್ಸ್ಗೆ ಉಳಿಸಬಹುದು, ಇತ್ಯಾದಿ. ಕ್ಷಿಪ್ರ ಅಭಿವೃದ್ಧಿ, ತಂತ್ರಜ್ಞಾನದ ಆವಿಷ್ಕಾರ ಮತ್ತು ನಿರಂತರ ಬಯಕೆ ಪಟ್ಟಿಗಳೊಂದಿಗೆ, ಅಲ್ಪಾವಧಿಯ ಗುರಿಗಳು ಎಂದಿಗೂ ನಿಲ್ಲುವುದಿಲ್ಲ. ಕಡಿಮೆ ಅವಧಿಯಲ್ಲಿ ಅತ್ಯುತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಲು ನೀವು ಸರಳವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

Talk to our investment specialist

ನಿಮ್ಮ ಅಲ್ಪಾವಧಿಯ ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಬಹುದುದ್ರವ ನಿಧಿಗಳು ಮತ್ತು ಅಲ್ಟ್ರಾಅಲ್ಪಾವಧಿ ನಿಧಿಗಳು. ಈ ನಿಧಿಗಳು ಒಂದು ವಿಧಸಾಲ ನಿಧಿ ಇದು ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗೆ ಮೀಸಲಾಗಿದೆ. ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಠೇವಣಿ ಪ್ರಮಾಣಪತ್ರ, ಖಜಾನೆ ಬಿಲ್ಲುಗಳು, ವಾಣಿಜ್ಯ ಪತ್ರಗಳು, ಇತ್ಯಾದಿ, ಇದು ಬಹಳ ಕಡಿಮೆ ಅವಧಿಯನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಇವುಗಳ ಹೂಡಿಕೆಯ ಅವಧಿಯು ಸಾಮಾನ್ಯವಾಗಿ ಒಂದೆರಡು ದಿನಗಳಿಂದ ಕೆಲವು ವಾರಗಳವರೆಗೆ ಇರುತ್ತದೆ (ಇದು ಒಂದು ದಿನವೂ ಆಗಿರಬಹುದು!). ಅಲ್ಟ್ರಾ ಶಾರ್ಟ್ ಡೆಟ್ ಫಂಡ್ಗಳು ಕಡಿಮೆ ಮಾರುಕಟ್ಟೆ ಚಂಚಲತೆಯೊಂದಿಗೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ. ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಿಗಿಂತ ಉತ್ತಮ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರು ಹೂಡಿಕೆ ಮಾಡಲು ಆದ್ಯತೆ ನೀಡಬೇಕುಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿ ನಿಧಿ, ಈ ಫಂಡ್ಗಳ ಆದಾಯವು ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಿಗಿಂತ ಉತ್ತಮವಾಗಿರುತ್ತದೆ. ಕೆಲವುಅತ್ಯುತ್ತಮ ದ್ರವ ಮತ್ತು ವರ್ಗ ಶ್ರೇಣಿಯ ಪ್ರಕಾರ ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,619.32

↑ 0.38 ₹165 1.5 2.9 6.4 6.9 6.6 6.02% 2M 2M 1D Liquid Fund JM Liquid Fund Growth ₹73.8599

↑ 0.01 ₹2,851 1.5 2.9 6.2 6.8 6.4 5.91% 1M 10D 1M 14D Liquid Fund PGIM India Insta Cash Fund Growth ₹352.575

↑ 0.05 ₹505 1.5 2.9 6.4 6.9 6.5 5.96% 1M 11D 1M 13D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹570.293

↑ 0.06 ₹23,615 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Invesco India Liquid Fund Growth ₹3,722.47

↑ 0.45 ₹16,203 1.5 2.9 6.3 6.9 6.5 5.92% 1M 14D 1M 14D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund JM Liquid Fund PGIM India Insta Cash Fund Aditya Birla Sun Life Savings Fund Invesco India Liquid Fund Point 1 Bottom quartile AUM (₹165 Cr). Lower mid AUM (₹2,851 Cr). Bottom quartile AUM (₹505 Cr). Highest AUM (₹23,615 Cr). Upper mid AUM (₹16,203 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Established history (22+ yrs). Established history (19+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.25% (bottom quartile). 1Y return: 6.36% (lower mid). 1Y return: 7.16% (top quartile). 1Y return: 6.35% (bottom quartile). Point 6 1M return: 0.53% (upper mid). 1M return: 0.53% (bottom quartile). 1M return: 0.53% (lower mid). 1M return: 0.64% (top quartile). 1M return: 0.53% (bottom quartile). Point 7 Sharpe: 3.18 (upper mid). Sharpe: 2.52 (bottom quartile). Sharpe: 3.16 (lower mid). Sharpe: 3.14 (bottom quartile). Sharpe: 3.28 (top quartile). Point 8 Information ratio: -0.71 (bottom quartile). Information ratio: -1.88 (bottom quartile). Information ratio: -0.10 (lower mid). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.02% (upper mid). Yield to maturity (debt): 5.91% (bottom quartile). Yield to maturity (debt): 5.96% (lower mid). Yield to maturity (debt): 6.81% (top quartile). Yield to maturity (debt): 5.92% (bottom quartile). Point 10 Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.11 yrs (top quartile). Modified duration: 0.11 yrs (upper mid). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.12 yrs (lower mid). Indiabulls Liquid Fund

JM Liquid Fund

PGIM India Insta Cash Fund

Aditya Birla Sun Life Savings Fund

Invesco India Liquid Fund

ಸಣ್ಣ, ಮಧ್ಯಮ ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಆರ್ಥಿಕ ಗುರಿಗಳಿಗಾಗಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಯ್ಕೆಗಳು

ಮಧ್ಯಾವಧಿ ಗುರಿಗಳು -3-5 ವರ್ಷಗಳ ಹಾರಿಜಾನ್ಗಾಗಿ

ಮಧ್ಯಾವಧಿಯ ಗುರಿಗಳು ಮುಂದಿನ 3 ರಿಂದ 4 ವರ್ಷಗಳಲ್ಲಿ ನೀವು ಬಯಸುವ ವಿಷಯವಾಗಿದೆ. ಕಾರು/ಮನೆ ಖರೀದಿಸಲು ಡೌನ್ ಪೇಮೆಂಟ್ಗಾಗಿ ಉಳಿತಾಯ, ಮದುವೆಗಾಗಿ ಉಳಿತಾಯ, ಹಿಂದಿನ ಸಾಲಗಳನ್ನು (ಯಾವುದಾದರೂ) ಪಾವತಿಸುವುದು ಅಥವಾ ವ್ಯಾಪಾರಕ್ಕಾಗಿ ಯೋಜಿಸುವ ಮಟ್ಟಿಗೆ ಇದು ಪ್ರಮುಖ ಗುರಿಗಳನ್ನು ಒಳಗೊಂಡಿರಬಹುದು. ನಿಮ್ಮ ಅಲ್ಪಾವಧಿಯ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ನೀವು ಪೂರ್ಣಗೊಳಿಸುವ ಹೊತ್ತಿಗೆ, ನೀವು ಮಧ್ಯಾವಧಿಯ ಗುರಿಗಳನ್ನು ರೂಪಿಸಲು ಪ್ರಾರಂಭಿಸಬಹುದು ಮತ್ತು ನೀವು ಅವುಗಳನ್ನು ಹೇಗೆ ನಿರ್ವಹಿಸಬಹುದು ಎಂಬುದರ ಕುರಿತು ಯೋಜಿಸಬಹುದು. ಆದರೆ, ಮಧ್ಯಾವಧಿಯ ಗುರಿಗಳನ್ನು ಹೊಂದಿಸುವ ಮೊದಲು, ನಿಮ್ಮ ಕನಸುಗಳು ಮತ್ತು ಆಸೆಗಳನ್ನು ತಿಳಿದುಕೊಳ್ಳುವುದು ಮುಖ್ಯವಾಗಿದೆ ಮತ್ತು ಮುಂದಿನ ಕೆಲವು ವರ್ಷಗಳಲ್ಲಿ ನೀವು ನಿಮ್ಮನ್ನು ಎಲ್ಲಿ ನೋಡುತ್ತೀರಿ!

ತಾತ್ತ್ವಿಕವಾಗಿ, ಮಧ್ಯ-ಅವಧಿಯ ಗುರಿಗಳಿಗಾಗಿ,ಸಮತೋಲಿತ ನಿಧಿ &ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆ ಹೆಚ್ಚು ಆದ್ಯತೆ ನೀಡಲಾಗುತ್ತದೆ. ಸಮತೋಲಿತ ನಿಧಿಗಳು ಸಾಲ ಮತ್ತು ಈಕ್ವಿಟಿ ಎರಡರ ಸಂಯೋಜನೆಯಾಗಿದೆ. ನಿಧಿಯು ಸುಮಾರು 64% ರಷ್ಟು ಸಾಲದಲ್ಲಿ ಮತ್ತು ಉಳಿದವು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಆದರೆ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳಲ್ಲಿ (ಎಂಐಪಿ) ಹೆಚ್ಚಿನ ಹಣವನ್ನು ಸಾಲ ಭದ್ರತೆಗಳಲ್ಲಿ ಮತ್ತು ಸ್ವಲ್ಪ ಭಾಗವನ್ನು ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಸಮತೋಲಿತ ನಿಧಿಗಳು ನೀಡುವ ಆದಾಯವು MIP ಗಳಿಗಿಂತ ಹೆಚ್ಚಿರಬಹುದು, ಆದರೆ ಇವುಗಳು ಸ್ವಲ್ಪ ಅಪಾಯಕಾರಿಯಾಗಿರಬಹುದು.

ಆದ್ದರಿಂದ, ಅಪಾಯ-ವಿರೋಧಿ ಹೂಡಿಕೆದಾರರು MIP ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆದ್ಯತೆ ನೀಡಬಹುದು ಮತ್ತು ಅವರ ಅಧಿಕಾರಾವಧಿಯಲ್ಲಿ ಸ್ಥಿರ ಆದಾಯವನ್ನು ಆನಂದಿಸಬಹುದು. ಈ ನಿಧಿಗಳು ಬಂಡವಾಳದ ಮೆಚ್ಚುಗೆಗೆ ಸಹ ಸೂಕ್ತವಾಗಿದೆ. ನಿಮ್ಮ ಮಧ್ಯಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗಾಗಿ ನೀವು ಆಯ್ಕೆಮಾಡಬಹುದಾದ ಅತ್ಯುತ್ತಮ ಸಮತೋಲಿತ ನಿಧಿಗಳು ಮತ್ತು ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳು (ವರ್ಗ ಶ್ರೇಣಿಯ ಪ್ರಕಾರ) ಈ ಕೆಳಗಿನಂತಿವೆ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹20.0948

↑ 0.00 ₹16,270 1.6 2.9 6.3 7 6.3 6.11% 4M 6D 4M 13D Arbitrage ICICI Prudential MIP 25 Growth ₹78.0395

↑ 0.01 ₹3,359 0.4 2.6 8.7 10.3 7.9 7.6% 2Y 2M 16D 4Y 6M 22D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹38.8834

↑ 0.00 ₹72,153 1.6 3.1 6.3 7.2 6.4 6.33% 4M 20D 5M 5D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,562.13

↑ 3.01 ₹7,533 -0.6 3.5 12.5 14.5 7.2 7.42% 4Y 3M 22D 6Y 5M 5D Hybrid Equity Nippon India Arbitrage Fund Growth ₹27.5259

↑ 0.00 ₹16,393 1.6 3 6.2 6.9 6.2 0% Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Edelweiss Arbitrage Fund ICICI Prudential MIP 25 Kotak Equity Arbitrage Fund Aditya Birla Sun Life Equity Hybrid 95 Fund Nippon India Arbitrage Fund Point 1 Lower mid AUM (₹16,270 Cr). Bottom quartile AUM (₹3,359 Cr). Highest AUM (₹72,153 Cr). Bottom quartile AUM (₹7,533 Cr). Upper mid AUM (₹16,393 Cr). Point 2 Established history (11+ yrs). Established history (21+ yrs). Established history (20+ yrs). Oldest track record among peers (31 yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (bottom quartile). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 5.95% (bottom quartile). 5Y return: 8.75% (upper mid). 5Y return: 6.09% (lower mid). 5Y return: 11.10% (top quartile). 5Y return: 5.83% (bottom quartile). Point 6 3Y return: 7.01% (bottom quartile). 3Y return: 10.29% (upper mid). 3Y return: 7.18% (lower mid). 3Y return: 14.52% (top quartile). 3Y return: 6.87% (bottom quartile). Point 7 1Y return: 6.25% (bottom quartile). 1Y return: 8.69% (upper mid). 1Y return: 6.27% (lower mid). 1Y return: 12.54% (top quartile). 1Y return: 6.18% (bottom quartile). Point 8 1M return: 0.53% (lower mid). 1M return: 0.44% (bottom quartile). 1M return: 0.60% (top quartile). 1M return: 0.25% (bottom quartile). 1M return: 0.56% (upper mid). Point 9 Alpha: -0.82 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -1.63 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.73 (upper mid). Sharpe: 0.57 (lower mid). Sharpe: 0.94 (top quartile). Sharpe: 0.15 (bottom quartile). Sharpe: 0.39 (bottom quartile). Edelweiss Arbitrage Fund

ICICI Prudential MIP 25

Kotak Equity Arbitrage Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

Nippon India Arbitrage Fund

ದೀರ್ಘಾವಧಿ ಗುರಿಗಳು -5 ವರ್ಷ ಮತ್ತು ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಅವಧಿಗೆ

ದೀರ್ಘಾವಧಿಯ ಗುರಿಗಳು ನೀವು ಸಾಧಿಸಲು ಹೆಚ್ಚು ಸಮಯ ತೆಗೆದುಕೊಳ್ಳುತ್ತದೆ ಎಂದು ನೀವು ಭಾವಿಸುತ್ತೀರಿ. ಅಲ್ಲದೆ, ದೀರ್ಘಾವಧಿಯ ಯೋಜನೆಯು ನಿಮ್ಮ ಪ್ರಮುಖ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಹೊಡೆಯುತ್ತದೆ, ಆದಾಗ್ಯೂ, ಇದು ತುಂಬಾ ವ್ಯವಸ್ಥಿತ ಮತ್ತು ಸಂಘಟಿತವಾಗಿರಬೇಕು. ಇದು ನಿಮ್ಮ ಮಕ್ಕಳ ಭವಿಷ್ಯಕ್ಕಾಗಿ ಯೋಜನೆ, ಅವರ ಶಿಕ್ಷಣ ಅಥವಾ ನಿಮ್ಮ ನಿವೃತ್ತಿಗಾಗಿ ಉಳಿತಾಯ, ನಿಮ್ಮ ಕುಟುಂಬವನ್ನು ವಿಶ್ವ ಪ್ರವಾಸಕ್ಕೆ ಕರೆದೊಯ್ಯುವುದು ಇತ್ಯಾದಿಗಳನ್ನು ಒಳಗೊಂಡಿರಬಹುದು... ಮೇಲಾಗಿ, ನೀವು ಮಧ್ಯಾವಧಿಯ ಗುರಿಗಳಿಗಾಗಿ ತೆಗೆದುಕೊಂಡಿರಬಹುದಾದ ನಿಮ್ಮ ಸಾಲವನ್ನು ಪಾವತಿಸುವುದನ್ನು ಇದು ಒಳಗೊಂಡಿರಬಹುದು.

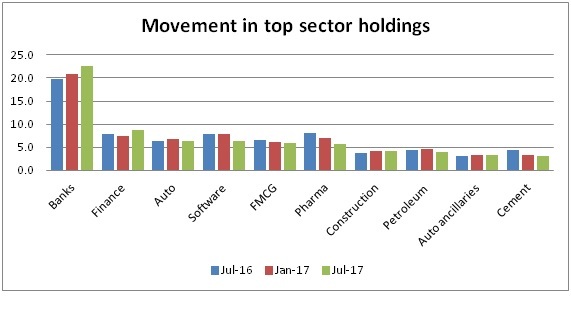

ದೀರ್ಘಕಾಲೀನ ಗುರಿಗಳಿಗಾಗಿ ಯೋಜಿಸುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರು ಈಕ್ವಿಟಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿಗೆ ಹೋಗಬೇಕು. ಐತಿಹಾಸಿಕವಾಗಿ, ಈ ನಿಧಿಗಳು ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ ಎಂದು ಸಾಬೀತಾಗಿದೆ, ಆದರೆ ಇವುಗಳು ಹೆಚ್ಚು ಅಪಾಯಕಾರಿ. ಆದ್ದರಿಂದ, ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರು-ಅಪಾಯದ ಹಸಿವು ಈ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಮಾತ್ರ ಆದ್ಯತೆ ನೀಡಬೇಕು. ವಿವಿಧ ಪ್ರಕಾರಗಳಿವೆಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ನೀವು ಅಂತಹವುಗಳಿಂದ ಆಯ್ಕೆ ಮಾಡಬಹುದು- ದೊಡ್ಡ ಕ್ಯಾಪ್/ಮಿಡ್ ಕ್ಯಾಪ್/ಸಣ್ಣ ಕ್ಯಾಪ್ ನಿಧಿಗಳು,ELSS,ವೈವಿಧ್ಯಮಯ ನಿಧಿಗಳು ಮತ್ತುವಲಯ ನಿಧಿಗಳು.

ದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು ದೊಡ್ಡ ಗಾತ್ರದ ಕಂಪನಿಗಳ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಈ ಕಂಪನಿಗಳು ಮೂಲಭೂತವಾಗಿ ದೊಡ್ಡ ಉದ್ಯಮಗಳು ಮತ್ತು ದೊಡ್ಡ ಉದ್ಯೋಗಿಗಳನ್ನು ಹೊಂದಿರುವ ದೊಡ್ಡ ಕಂಪನಿಗಳಾಗಿವೆ. ಅವು INR 1000 ಕೋಟಿಗಿಂತ ಹೆಚ್ಚಿನ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣವನ್ನು ಹೊಂದಿರುವ ಕಂಪನಿಗಳಾಗಿವೆ (ಎಂಸಿ = ಕಂಪನಿಯು X ಮಾರುಕಟ್ಟೆ ಬೆಲೆ ಪ್ರತಿ ಷೇರಿಗೆ ನೀಡಿದ ಷೇರುಗಳ ಸಂಖ್ಯೆ). ಈ ಷೇರುಗಳು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ. ಮಿಡ್ ಕ್ಯಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಮಧ್ಯಮ ಗಾತ್ರದ ಕಂಪನಿಗಳಲ್ಲಿ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಹೂಡಿಕೆದಾರರ ದೃಷ್ಟಿಕೋನದಿಂದ, ಸ್ಟಾಕ್ಗಳ ಬೆಲೆಗಳಲ್ಲಿನ ಹೆಚ್ಚಿನ ಏರಿಳಿತಗಳಿಂದ (ಅಥವಾ ಚಂಚಲತೆ) ಮಿಡ್-ಕ್ಯಾಪ್ಗಳ ಹೂಡಿಕೆಯ ಅವಧಿಯು ದೊಡ್ಡ-ಕ್ಯಾಪ್ಗಳಿಗಿಂತ ಹೆಚ್ಚಿನದಾಗಿರಬೇಕು. ಮಿಡ್ ಕ್ಯಾಪ್ಗಳು INR 500 Cr ನಿಂದ INR 1000 Cr ವರೆಗಿನ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳವನ್ನು ಹೊಂದಿರುವ ಕಂಪನಿಗಳಾಗಿರಬಹುದು.

ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು ಮುಖ್ಯವಾಗಿ ಸ್ಟಾರ್ಟ್ಅಪ್ಗಳು ಅಥವಾ ಸಂಸ್ಥೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ, ಅದು ಸಣ್ಣ ಆದಾಯದೊಂದಿಗೆ ಅಭಿವೃದ್ಧಿಯ ಆರಂಭಿಕ ಹಂತದಲ್ಲಿದೆ. ಈ ಕಂಪನಿಗಳು ಮೌಲ್ಯವನ್ನು ಕಂಡುಹಿಡಿಯಲು ಉತ್ತಮ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿವೆ ಮತ್ತು ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ಸಣ್ಣ ಗಾತ್ರವನ್ನು ನೀಡಿದರೆ, ಅಪಾಯಗಳು ತುಂಬಾ ಹೆಚ್ಚು, ಆದ್ದರಿಂದ ಸಣ್ಣ-ಕ್ಯಾಪ್ಗಳ ಹೂಡಿಕೆಯ ಅವಧಿಯು ಅತ್ಯಧಿಕವಾಗಿರುತ್ತದೆ ಎಂದು ನಿರೀಕ್ಷಿಸಲಾಗಿದೆ. ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ಗಳು INR 500 ಮತ್ತು ಅದಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳವನ್ನು ಹೊಂದಿರುವ ಕಂಪನಿಗಳಾಗಿರಬಹುದು.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹46.3289

↑ 0.16 ₹4,748 -0.2 6.5 16.5 16.5 13.6 4.9 ELSS Bandhan Infrastructure Fund Growth ₹47.922

↑ 0.14 ₹1,522 -4.4 -2.4 11.7 24 21.6 -6.9 Sectoral DSP Natural Resources and New Energy Fund Growth ₹106.79

↓ -0.56 ₹1,573 9.2 21.7 34.4 22.9 21.4 17.5 Sectoral Sundaram Rural and Consumption Fund Growth ₹93.9159

↑ 0.33 ₹1,584 -6.5 -4.8 5.2 15.5 13.4 -0.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹65.47

↑ 0.43 ₹3,694 0.6 8.7 24.5 17.8 12.6 17.5 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Infrastructure Fund DSP Natural Resources and New Energy Fund Sundaram Rural and Consumption Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Highest AUM (₹4,748 Cr). Bottom quartile AUM (₹1,522 Cr). Bottom quartile AUM (₹1,573 Cr). Lower mid AUM (₹1,584 Cr). Upper mid AUM (₹3,694 Cr). Point 2 Established history (11+ yrs). Established history (14+ yrs). Established history (17+ yrs). Oldest track record among peers (19 yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 13.63% (lower mid). 5Y return: 21.58% (top quartile). 5Y return: 21.39% (upper mid). 5Y return: 13.43% (bottom quartile). 5Y return: 12.59% (bottom quartile). Point 6 3Y return: 16.52% (bottom quartile). 3Y return: 24.02% (top quartile). 3Y return: 22.86% (upper mid). 3Y return: 15.51% (bottom quartile). 3Y return: 17.81% (lower mid). Point 7 1Y return: 16.49% (lower mid). 1Y return: 11.67% (bottom quartile). 1Y return: 34.36% (top quartile). 1Y return: 5.17% (bottom quartile). 1Y return: 24.50% (upper mid). Point 8 Alpha: -2.63 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -8.82 (bottom quartile). Alpha: -1.32 (lower mid). Point 9 Sharpe: 0.00 (lower mid). Sharpe: -0.43 (bottom quartile). Sharpe: 0.74 (upper mid). Sharpe: -0.38 (bottom quartile). Sharpe: 0.84 (top quartile). Point 10 Information ratio: -0.26 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.52 (bottom quartile). Information ratio: 0.25 (top quartile). Tata India Tax Savings Fund

Bandhan Infrastructure Fund

DSP Natural Resources and New Energy Fund

Sundaram Rural and Consumption Fund

Aditya Birla Sun Life Banking And Financial Services Fund

ವೈವಿಧ್ಯಮಯ ಫಂಡ್ಗಳು ಮಾರುಕಟ್ಟೆ ಬಂಡವಾಳೀಕರಣದಾದ್ಯಂತ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ, ಅಂದರೆ, ದೊಡ್ಡ, ಮಧ್ಯಮ ಮತ್ತು ಸಣ್ಣ ಕ್ಯಾಪ್ಗಳಲ್ಲಿ. ಅವರು ಸಾಮಾನ್ಯವಾಗಿ ದೊಡ್ಡ ಕ್ಯಾಪ್ ಸ್ಟಾಕ್ಗಳಲ್ಲಿ 40-60% ನಡುವೆ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ, 10-40%ಮಿಡ್ ಕ್ಯಾಪ್ ಷೇರುಗಳು ಮತ್ತು ಸ್ಮಾಲ್-ಕ್ಯಾಪ್ ಷೇರುಗಳಲ್ಲಿ ಸುಮಾರು 10%. ಈ ನಿಧಿಗಳು ಮಿಶ್ರ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ, ಅವು ಅಪಾಯವನ್ನು ಸಮತೋಲನಗೊಳಿಸುತ್ತವೆ. ಉದಾಹರಣೆಗೆ, ಒಂದು ನಿಧಿಯು ಕಳಪೆಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿದರೆ, ಇತರವು ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಸಮತೋಲನಗೊಳಿಸುತ್ತವೆ. ಆದರೆ, ಈಕ್ವಿಟಿಯ ಅಪಾಯವು ಹೂಡಿಕೆಯಲ್ಲಿ ಇನ್ನೂ ಉಳಿದಿದೆ.

ಸೆಕ್ಟರ್ ಫಂಡ್ಗಳು ನಿರ್ದಿಷ್ಟ ವಲಯ ಅಥವಾ ಉದ್ಯಮದಲ್ಲಿ ವ್ಯಾಪಾರ ಮಾಡುವ ಕಂಪನಿಗಳ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಉದಾಹರಣೆಗೆ, ಫಾರ್ಮಾ ಫಂಡ್ ಔಷಧೀಯ ಕಂಪನಿಗಳಲ್ಲಿ ಮಾತ್ರ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ವಲಯ-ನಿರ್ದಿಷ್ಟವಾಗಿರುವುದರಿಂದ, ಈ ನಿಧಿಗಳಲ್ಲಿನ ಅಪಾಯವು ಅತ್ಯಧಿಕವಾಗಿದೆ.

ಆರ್ಥಿಕ ಸಲಹೆ- ಜಾಣತನದಿಂದ ನಿರ್ವಹಿಸಿ

- ಪ್ರಾರಂಭಿಸಿಆರಂಭಿಕ ಹೂಡಿಕೆ

- ನಿಮ್ಮ ಆದ್ಯತೆಗಳ ಬಗ್ಗೆ ಸ್ಪಷ್ಟವಾಗಿರಿ ಮತ್ತು ಉಳಿಸುವ ಮೂಲಕ ನಿಮ್ಮ ಗುರಿಗಳನ್ನು ತಲುಪಲು ನಿಮ್ಮ ಬಜೆಟ್ನಲ್ಲಿ ನೀವು ಕೊಠಡಿಯನ್ನು ಮಾಡುತ್ತೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ

- ನಿಮ್ಮ ಪ್ರಮುಖ ಗುರಿಗಳಿಗಾಗಿ ಪ್ರತ್ಯೇಕ ಉಳಿತಾಯ ಮತ್ತು ಹೂಡಿಕೆ ಖಾತೆಗಳನ್ನು ಹೊಂದಿಸಿ

- ನಿಮ್ಮ ಬಿಲ್ಗಳನ್ನು ಸಮಯಕ್ಕೆ ಪಾವತಿಸುವುದನ್ನು ಮುಂದುವರಿಸಿ

- ನಿಮ್ಮ ಗುರಿಗಳಿಗೆ ಸೂಕ್ತವಾದ ಗಡುವನ್ನು ಹೊಂದಿಸಿ. ಉದಾಹರಣೆಗೆ, ನೀವು 2017 ರ ಅಂತ್ಯದ ವೇಳೆಗೆ ಅಂತರರಾಷ್ಟ್ರೀಯ ಪ್ರವಾಸವನ್ನು ಮಾಡಲು ಬಯಸುತ್ತೀರಿ ಮತ್ತು ಆದ್ದರಿಂದ ಅದರ ಪ್ರಕಾರ ಉಳಿಸಿ

- ನಿಮ್ಮ ಪ್ರಗತಿಯನ್ನು ನಿಯಮಿತವಾಗಿ ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಿ

- ಆಧರಿಸಿ ನಿಮ್ಮ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಆರಿಸಿಆಸ್ತಿ ಹಂಚಿಕೆ ಇದು ನಿರ್ದಿಷ್ಟ ಸಮಯದ ಚೌಕಟ್ಟಿನೊಳಗೆ ನಿಮ್ಮ ಗುರಿಗಳನ್ನು ತಲುಪಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಇದನ್ನು ಹೊರತುಪಡಿಸಿ, ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡುವ ಅತ್ಯುತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದೆಂದು ಪರಿಗಣಿಸಲಾಗಿದೆ. ಅದು ಮನೆ, ಕಾರು ಅಥವಾ ಯಾವುದೇ ಆಸ್ತಿಯನ್ನು ಖರೀದಿಸುತ್ತಿರಲಿ,ನಿವೃತ್ತಿ ಯೋಜನೆ ಅಥವಾ ಉನ್ನತ ಶಿಕ್ಷಣ ಯೋಜನೆ, SIP ಗಳು ಬಹಳ ವ್ಯವಸ್ಥಿತವಾದ ಮಾರ್ಗವನ್ನು ನೀಡುತ್ತದೆಹಣ ಉಳಿಸಿ ಮತ್ತು ಈ ಗುರಿಗಳನ್ನು ತಲುಪಲು. ಹೂಡಿಕೆದಾರರು ಇಂದು ಯಾವಾಗಲೂ ಹುಡುಕುತ್ತಿದ್ದಾರೆಉನ್ನತ SIP, ಅಥವಾ ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ. ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ವಿವಿಧ SIP ಕ್ಯಾಲ್ಕುಲೇಟರ್ಗಳು ಲಭ್ಯವಿವೆ, ಅದು ಹೂಡಿಕೆದಾರರಿಗೆ ಹೂಡಿಕೆ ಯೋಜನೆಗಳನ್ನು ಮಾಡಲು ಸಹಾಯ ಮಾಡಲು ಪ್ರಯತ್ನಿಸುತ್ತದೆ. ನೀವು ಇಲ್ಲಿ ಒಂದನ್ನು ಪ್ರಯತ್ನಿಸಬಹುದು:

ಆನ್ಲೈನ್ನಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

Fincash.com ನಲ್ಲಿ ಜೀವಮಾನಕ್ಕಾಗಿ ಉಚಿತ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ.

ನಿಮ್ಮ ನೋಂದಣಿ ಮತ್ತು KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ

ದಾಖಲೆಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಿ (PAN, ಆಧಾರ್, ಇತ್ಯಾದಿ).ಮತ್ತು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧರಿದ್ದೀರಿ!

ನಿಮ್ಮ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ವಾಸ್ತವಿಕವಾಗಿ ಇರಿಸಿ ಮತ್ತು ನಿಮ್ಮ ಪ್ರಗತಿಯನ್ನು ನಿರಂತರವಾಗಿ ಪರಿಶೀಲಿಸಿ. ಬಹು ಮುಖ್ಯವಾಗಿ, ಮುಂದೂಡಬೇಡಿ ಮತ್ತು ಈಗ ನಿಮ್ಮ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಹೊಂದಿಸಲು ಪ್ರಾರಂಭಿಸಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.