ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ SIP ਕਿਵੇਂ ਚੁਣੀਏ?

SIP ਜਾਂ ਯੋਜਨਾਬੱਧਨਿਵੇਸ਼ ਯੋਜਨਾ ਵਿੱਚ ਇੱਕ ਨਿਵੇਸ਼ ਮੋਡ ਹੈਮਿਉਚੁਅਲ ਫੰਡ ਜਿੱਥੇ ਲੋਕ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਥੋੜ੍ਹੀ ਮਾਤਰਾ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। SIP ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਸੁੰਦਰਤਾ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਕਿਉਂਕਿ ਲੋਕ ਛੋਟੀਆਂ ਨਿਵੇਸ਼ ਰਕਮਾਂ ਰਾਹੀਂ ਆਪਣੇ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹਨ। ਹਾਲਾਂਕਿ SIP ਸੁਵਿਧਾਜਨਕ ਤਰੀਕਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ, ਹਾਲਾਂਕਿ; ਇੱਕ ਸਵਾਲ ਜੋ ਜ਼ਿਆਦਾਤਰ ਲੋਕਾਂ ਨੂੰ ਬੁਝਾਰਤ ਕਰਦਾ ਹੈ;

ਨਿਵੇਸ਼ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ SIP ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰੀਏ? ਬਹੁਤ ਸਾਰੀਆਂ ਸਥਿਤੀਆਂ ਵਿੱਚ ਵਿਅਕਤੀ ਉਲਝਣ ਵਿੱਚ ਹਨ ਕਿ ਕੀ ਉਹਨਾਂ ਦੇSIP ਨਿਵੇਸ਼ ਸਭ ਤੋਂ ਵਧੀਆ ਹੈ ਜਾਂ ਨਹੀਂ। ਇਸ ਲਈ, ਆਓ ਇਸ ਲੇਖ ਦੁਆਰਾ ਵੇਖੀਏ ਕਿ ਕਿਵੇਂ ਚੁਣਨਾ ਹੈਸਿਖਰ SIP, SIP ਰਿਟਰਨ ਕੈਲਕੁਲੇਟਰ ਦੀ ਵਰਤੋਂ ਕਿਵੇਂ ਕਰੀਏ, ਸਿਖਰ ਅਤੇਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡ ਇੱਕ SIP ਲਈ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ।

ਇੱਕ SIP ਕਿਉਂ ਕਰੀਏ?

ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਹਮੇਸ਼ਾ ਕਿਸੇ ਉਦੇਸ਼ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਦੇ ਉਦੇਸ਼ ਨਾਲ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

SIP ਨੂੰ ਟੀਚਾ-ਅਧਾਰਤ ਨਿਵੇਸ਼ ਵਜੋਂ ਵੀ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ। ਲੋਕ ਵੱਖ-ਵੱਖ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਘਰ ਖਰੀਦਣਾ, ਵਾਹਨ ਖਰੀਦਣਾ, ਉੱਚ ਸਿੱਖਿਆ ਦੀ ਯੋਜਨਾ ਬਣਾਉਣਾ,ਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ, SIP ਨਿਵੇਸ਼ ਦੁਆਰਾ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਹਰੇਕ ਉਦੇਸ਼ ਲਈ, ਅਪਣਾਈ ਗਈ ਪਹੁੰਚ ਵੱਖਰੀ ਹੋਵੇਗੀ। ਸਿੱਟੇ ਵਜੋਂ, ਆਪਣੇ ਨਿਵੇਸ਼ ਦੇ ਉਦੇਸ਼ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਦੇ ਹੋਏ, ਤੁਹਾਨੂੰ ਇਹਨਾਂ ਨਾਲ ਸੰਬੰਧਿਤ ਕੁਝ ਸਵਾਲਾਂ ਦੇ ਜਵਾਬ ਦੇਣ ਦੀ ਲੋੜ ਹੈ:

- ਪ੍ਰਾਪਤ ਕਰਨ ਦਾ ਉਦੇਸ਼ ਕੀ ਹੈ?

- ਨਿਵੇਸ਼ ਦਾ ਕਾਰਜਕਾਲ ਕੀ ਹੋਵੇਗਾ?

- ਤੁਹਾਡੀ ਜੋਖਮ-ਭੁੱਖ ਕੀ ਹੈ?

ਕਾਰਜਕਾਲ ਅਤੇ ਜੋਖਮ-ਭੁੱਖ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਨਾ ਲੋਕਾਂ ਨੂੰ ਚੁਣੀ ਜਾਣ ਵਾਲੀ ਸਕੀਮ ਦੀ ਕਿਸਮ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ। ਜੋਖਮ-ਭੁੱਖ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਨ ਲਈ, ਲੋਕ ਕਰ ਸਕਦੇ ਹਨ ਏਖਤਰੇ ਦਾ ਮੁਲਾਂਕਣ ਜਾਂ ਜੋਖਮ ਪਰੋਫਾਈਲਿੰਗ. ਉਦਾਹਰਨ ਲਈ, ਜਿਨ੍ਹਾਂ ਲੋਕਾਂ ਦਾ ਕਾਰਜਕਾਲ ਥੋੜ੍ਹੇ ਸਮੇਂ ਲਈ ਹੈ, ਉਹ ਕਰਜ਼ੇ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਚੋਣ ਕਰ ਸਕਦੇ ਹਨ। ਇਸੇ ਤਰ੍ਹਾਂ, ਜਿਨ੍ਹਾਂ ਲੋਕਾਂ ਕੋਲ ਉੱਚ-ਜੋਖਮ ਵਾਲੀ ਪ੍ਰੋਫਾਈਲ ਹੈ, ਉਹ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਚੋਣ ਕਰ ਸਕਦੇ ਹਨਇਕੁਇਟੀ ਫੰਡ. ਇਸ ਲਈ, ਕਿਸੇ ਵੀ ਨਿਵੇਸ਼ ਦੇ ਸਫਲ ਅਤੇ ਕੁਸ਼ਲ ਹੋਣ ਲਈ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡ ਕੈਲਕੁਲੇਟਰ ਜਾਂ SIP ਰਿਟਰਨ ਕੈਲਕੁਲੇਟਰ

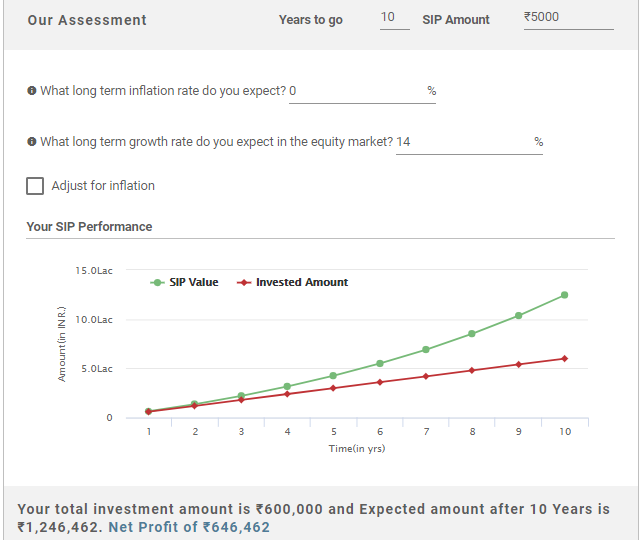

ਇੱਕ ਵਾਰ ਜਦੋਂ ਤੁਸੀਂ ਆਪਣੇ ਉਦੇਸ਼ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰ ਲੈਂਦੇ ਹੋ, ਤਾਂ ਅਗਲਾ ਕਦਮ ਉਦੇਸ਼ ਨੂੰ ਪੂਰਾ ਕਰਨ ਲਈ ਲੋੜੀਂਦੇ ਪੈਸੇ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨਾ ਹੁੰਦਾ ਹੈ। ਇਹ ਏ ਦੀ ਵਰਤੋਂ ਕਰਕੇ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈਮਿਉਚੁਅਲ ਫੰਡ ਕੈਲਕੁਲੇਟਰ ਜੋ ਤੁਹਾਡੇ ਭਵਿੱਖ ਦੇ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਅੱਜ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਲੋੜੀਂਦੀ ਰਕਮ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਲੋਕ ਇਹ ਵੀ ਤਸਦੀਕ ਕਰ ਸਕਦੇ ਹਨ ਕਿ ਉਹਨਾਂ ਦੀ SIP ਸਮੇਂ ਦੇ ਨਾਲ ਕਿਵੇਂ ਵਧਦੀ ਹੈ। ਕੁਝ ਇੰਪੁੱਟ ਡੇਟਾ ਜੋ ਲੋਕਾਂ ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਕੈਲਕੁਲੇਟਰ ਵਿੱਚ ਦਾਖਲ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ, ਵਿੱਚ ਮਹੀਨਾਵਾਰ ਆਮਦਨ, ਮਹੀਨਾਵਾਰ ਬੱਚਤ ਰਕਮ, ਨਿਵੇਸ਼ 'ਤੇ ਸੰਭਾਵਿਤ ਰਿਟਰਨ, ਉਮੀਦ ਕੀਤੀ ਜਾਂਦੀ ਹੈਮਹਿੰਗਾਈ ਦਰ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ।

Know Your Monthly SIP Amount

ਲੋੜੀਂਦੀ ਸਕੀਮ ਚੁਣੋ

ਉਦੇਸ਼ਾਂ ਨੂੰ ਪਰਿਭਾਸ਼ਿਤ ਕਰਨ ਅਤੇ SIP ਦੀ ਰਕਮ 'ਤੇ ਫੈਸਲਾ ਕਰਨ ਤੋਂ ਬਾਅਦ, ਫੋਕਸ ਕਰਨ ਲਈ ਅਗਲਾ ਖੇਤਰ SIP ਨਿਵੇਸ਼ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਸਕੀਮ ਦੀ ਚੋਣ ਕਰਨਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਨੂੰ ਵਿਅਕਤੀਆਂ ਦੀਆਂ ਵਿਭਿੰਨ ਜ਼ਰੂਰਤਾਂ ਨੂੰ ਪੂਰਾ ਕਰਨ ਲਈ ਵੱਖ-ਵੱਖ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਵੰਡਿਆ ਗਿਆ ਹੈ। ਇੱਕ ਵਿਆਪਕ ਨੋਟ 'ਤੇ, ਪੋਰਟਫੋਲੀਓਜ਼ ਦੀ ਅੰਡਰਲਾਈੰਗ ਸੰਪੱਤੀ ਰਚਨਾ ਦੇ ਸਬੰਧ ਵਿੱਚ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਨੂੰ ਤਿੰਨ ਵਿਆਪਕ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਸ਼੍ਰੇਣੀਬੱਧ ਕੀਤਾ ਗਿਆ ਹੈ। ਉਹ:

1. ਇਕੁਇਟੀ-ਅਧਾਰਤ ਫੰਡ

ਇਕੁਇਟੀ ਫੰਡ ਆਪਣੇ ਕਾਰਪਸ ਨੂੰ ਇਕੁਇਟੀ ਅਤੇ ਇਕੁਇਟੀ-ਸਬੰਧਤ ਯੰਤਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਇਹ ਸਕੀਮਾਂ ਗਾਰੰਟੀਸ਼ੁਦਾ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਨਹੀਂ ਕਰਦੀਆਂ ਹਨ ਕਿਉਂਕਿ ਉਹਨਾਂ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਅੰਡਰਲਾਈੰਗ ਇਕੁਇਟੀ ਸ਼ੇਅਰਾਂ ਦੇ ਪ੍ਰਦਰਸ਼ਨ 'ਤੇ ਨਿਰਭਰ ਕਰਦੀ ਹੈ। ਹਾਲਾਂਕਿ, ਇਹ ਸਕੀਮਾਂ ਲੰਬੇ ਸਮੇਂ ਦੇ ਕਾਰਜਕਾਲ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਹੋ ਸਕਦੀਆਂ ਹਨ। ਇਕੁਇਟੀ ਫੰਡਾਂ ਨੂੰ ਸ਼੍ਰੇਣੀਬੱਧ ਕੀਤਾ ਗਿਆ ਹੈਵੱਡੇ ਕੈਪ ਫੰਡ,ਮਿਡ ਕੈਪ ਫੰਡ,ਸਮਾਲ ਕੈਪ ਫੰਡ, ਸੈਕਟਰਲ ਫੰਡ, ਮਲਟੀਕੈਪ ਫੰਡ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ।

2. ਕਰਜ਼ਾ ਆਧਾਰਿਤ ਫੰਡ

ਇਹ ਸਕੀਮਾਂ ਵੱਖ-ਵੱਖ ਪਰਿਪੱਕਤਾ ਅਵਧੀ 'ਤੇ ਨਿਰਭਰ ਕਰਦੇ ਹੋਏ ਨਿਸ਼ਚਤ ਆਮਦਨੀ ਯੰਤਰਾਂ ਵਿੱਚ ਆਪਣੇ ਕਾਰਪਸ ਦਾ ਨਿਵੇਸ਼ ਕਰਦੀਆਂ ਹਨ। ਇਹਨਾਂ ਸਕੀਮਾਂ ਨੂੰ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ਾਂ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਮੰਨਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਇਹ ਸਕੀਮਾਂ 'ਤੇ ਸ਼੍ਰੇਣੀਬੱਧ ਕੀਤੀਆਂ ਗਈਆਂ ਹਨਆਧਾਰ ਵਿੱਚ ਅੰਡਰਲਾਈੰਗ ਸੰਪਤੀਆਂ ਦੇ ਪਰਿਪੱਕਤਾ ਪ੍ਰੋਫਾਈਲਾਂ ਦੀਤਰਲ ਫੰਡ, ਅਤਿਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ, ਗਤੀਸ਼ੀਲਬਾਂਡ ਫੰਡ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ।

3. ਸੰਤੁਲਿਤ ਫੰਡ

ਵਜੋ ਜਣਿਆ ਜਾਂਦਾਹਾਈਬ੍ਰਿਡ ਫੰਡ, ਇਹ ਸਕੀਮਾਂ ਆਪਣੇ ਕਾਰਪਸ ਨੂੰ ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦੇ ਯੰਤਰਾਂ ਦੋਵਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੀਆਂ ਹਨ। ਇਹ ਸਕੀਮਾਂ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਚੰਗੀਆਂ ਹਨ ਜੋ ਨਿਯਮਤ ਆਮਦਨ ਦੇ ਨਾਲ-ਨਾਲ ਲੱਭ ਰਹੇ ਹਨਪੂੰਜੀ ਪ੍ਰਸ਼ੰਸਾ

ਆਮ ਤੌਰ 'ਤੇ SIP ਨੂੰ ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਸੰਦਰਭ ਵਿੱਚ ਕਿਹਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ SIP ਆਮ ਤੌਰ 'ਤੇ ਲੰਬੇ ਸਮੇਂ ਲਈ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਜਿੱਥੇ ਲੋਕ ਵੱਧ ਤੋਂ ਵੱਧ ਲਾਭ ਲੈ ਸਕਦੇ ਹਨ।

Talk to our investment specialist

ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੀ SIP

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 500 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 500 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 500 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 1,000 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 Kotak Equity Opportunities Fund Growth ₹341.695

↑ 4.72 ₹29,991 1,000 -1 0.4 15.8 18.5 15.6 5.6 Invesco India Growth Opportunities Fund Growth ₹94.26

↑ 1.19 ₹8,959 100 -5.5 -7.7 15.4 22.9 16 4.7 Kotak Standard Multicap Fund Growth ₹83.982

↑ 0.99 ₹56,479 500 -1.7 -0.5 14.7 16.6 12.6 9.5 Aditya Birla Sun Life Small Cap Fund Growth ₹80.871

↑ 1.26 ₹4,778 1,000 -3.4 -5.2 12.6 16.7 13.1 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹130.22

↑ 2.21 ₹10,951 100 -5.8 -1.4 12.5 14.9 11.2 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Invesco India Growth Opportunities Fund Kotak Standard Multicap Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Upper mid AUM (₹8,959 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 16.03% (upper mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (top quartile). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). 5Y return: 15.56% (upper mid). 5Y return: 15.99% (upper mid). 5Y return: 12.59% (lower mid). 5Y return: 13.13% (lower mid). 5Y return: 11.16% (bottom quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (upper mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). 3Y return: 18.49% (upper mid). 3Y return: 22.95% (top quartile). 3Y return: 16.59% (lower mid). 3Y return: 16.75% (lower mid). 3Y return: 14.88% (bottom quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (top quartile). 1Y return: 27.74% (upper mid). 1Y return: 17.70% (upper mid). 1Y return: 17.27% (upper mid). 1Y return: 15.79% (lower mid). 1Y return: 15.40% (lower mid). 1Y return: 14.66% (bottom quartile). 1Y return: 12.63% (bottom quartile). 1Y return: 12.47% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.46 (lower mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.19 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Invesco India Growth Opportunities Fund

Kotak Standard Multicap Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

ਵਧੀਆ SIP ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰੀਏ ਲਈ ਮਾਪਦੰਡ?

ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ SIP ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰੀਏ ਇਸ ਬਾਰੇ ਮਾਪਦੰਡਾਂ ਵਿੱਚ ਸ਼੍ਰੇਣੀਬੱਧ ਕੀਤਾ ਗਿਆ ਹੈਮਾਤਰਾਤਮਕ ਮਾਪਦੰਡ ਅਤੇਗੁਣਾਤਮਕ ਮਾਪਦੰਡ. ਦੋਵੇਂ ਮਾਪਦੰਡਾਂ ਦੇ ਨਾਲ-ਨਾਲ ਉਹਨਾਂ ਦਾ ਹਿੱਸਾ ਬਣਾਉਂਦੇ ਬਿੰਦੂਆਂ ਦੀ ਵਿਆਖਿਆ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ।

ਮਾਤਰਾਤਮਕ ਮਾਪਦੰਡ

1. ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ

ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗ ਇੱਕ ਸਕੀਮ ਬਾਰੇ ਵਿਸਥਾਰ ਵਿੱਚ ਸਮਝਣ ਲਈ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਮਾਪਦੰਡ ਹੈ। ਵਿਅਕਤੀਆਂ ਨੂੰ ਵੱਖ-ਵੱਖ ਕ੍ਰੈਡਿਟ ਦੁਆਰਾ ਦਿੱਤੀ ਗਈ ਸਕੀਮ ਦੀਆਂ ਰੇਟਿੰਗਾਂ ਦੀ ਜਾਂਚ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈਰੇਟਿੰਗ ਏਜੰਸੀਆਂ ਜਿਵੇਂ ਕਿ CRISIL, ICRA, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ। ਇਹ ਏਜੰਸੀਆਂ ਆਪਣੇ ਪੂਰਵ-ਨਿਰਧਾਰਤ ਮਾਪਦੰਡਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਯੋਜਨਾ ਦਾ ਮੁਲਾਂਕਣ ਕਰਦੀਆਂ ਹਨ। ਇਹ ਸਭ ਤੋਂ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਚੋਣ ਕਰਦੇ ਸਮੇਂ ਤੁਹਾਡੀਆਂ ਤਰਜੀਹਾਂ ਨੂੰ ਘੱਟ ਕਰਨ ਵਿੱਚ ਤੁਹਾਡੀ ਮਦਦ ਕਰੇਗਾ।

2. ਇਤਿਹਾਸਕ ਵਾਪਸੀ

ਰੇਟਿੰਗਾਂ ਦੇ ਸਬੰਧ ਵਿੱਚ ਸਕੀਮਾਂ ਨੂੰ ਛਾਂਟਣ ਤੋਂ ਬਾਅਦ, ਅਗਲਾ ਪੈਰਾਮੀਟਰ ਸਕੀਮ ਦੇ ਇਤਿਹਾਸਕ ਰਿਟਰਨਾਂ ਦੀ ਜਾਂਚ ਕਰਨਾ ਹੈ। ਹਾਲਾਂਕਿ ਇਤਿਹਾਸਕ ਰਿਟਰਨ ਅਜੇ ਵੀ ਭਵਿੱਖ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਲਈ ਇੱਕ ਮਾਪਦੰਡ ਨਹੀਂ ਹਨ, ਲੋਕ ਇਸਨੂੰ ਭਵਿੱਖ ਦੇ ਰਿਟਰਨ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਨ ਲਈ ਵਰਤ ਸਕਦੇ ਹਨ।

3. ਫੰਡ ਦੀ ਉਮਰ ਅਤੇ AUM

ਫੰਡ ਦੀ ਉਮਰ ਅਤੇ AUM ਵੀ ਮੁੱਖ ਮਾਪਦੰਡ ਹਨ ਜਿਨ੍ਹਾਂ ਨੂੰ ਦੇਖਣ ਦੀ ਲੋੜ ਹੈਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ. ਲੋਕਾਂ ਨੂੰ ਇਹ ਦੇਖਣ ਦੀ ਲੋੜ ਹੈ ਕਿ ਫੰਡ ਕਿੰਨੇ ਸਾਲਾਂ ਤੋਂ ਮਾਰਕੀਟ ਵਿੱਚ ਮੌਜੂਦ ਹੈ। ਫੰਡ ਜਿੰਨਾ ਪੁਰਾਣਾ ਹੋਵੇਗਾ, ਇਹ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉੱਨਾ ਹੀ ਬਿਹਤਰ ਹੋਵੇਗਾ। ਲੋਕਾਂ ਨੂੰ ਅਜਿਹੀਆਂ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ ਜਿਨ੍ਹਾਂ ਦੀ ਹੋਂਦ ਘੱਟੋ-ਘੱਟ 3 ਸਾਲ ਹੋਵੇ। ਫੰਡ ਦੀ ਉਮਰ ਦੇ ਨਾਲ, ਲੋਕਾਂ ਨੂੰ ਸਕੀਮ ਦੇ ਏਯੂਐਮ 'ਤੇ ਵੀ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਏਯੂਐਮ ਜਾਂ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਸੰਪਤੀਆਂ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੰਪਨੀ ਦੀਆਂ ਸੰਪਤੀਆਂ ਦੇ ਕੁੱਲ ਮੁੱਲ ਨੂੰ ਦਰਸਾਉਂਦੀ ਹੈ। ਇਹ ਤੁਹਾਨੂੰ ਇਹ ਸਮਝਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ ਕਿ ਇਸ ਸਕੀਮ ਵਿੱਚ ਕਿੰਨੇ ਲੋਕਾਂ ਨੇ ਆਪਣਾ ਪੈਸਾ ਲਗਾਇਆ ਹੈ।

4. ਖਰਚਾ ਅਨੁਪਾਤ ਅਤੇ ਐਗਜ਼ਿਟ ਲੋਡ

ਪ੍ਰਦਰਸ਼ਨ ਦੇ ਨਾਲ, ਲੋਕਾਂ ਨੂੰ ਯੋਜਨਾ ਦੇ ਖਰਚੇ ਦੇ ਅਨੁਪਾਤ ਅਤੇ ਐਗਜ਼ਿਟ ਲੋਡ ਨੂੰ ਵੀ ਦੇਖਣਾ ਚਾਹੀਦਾ ਹੈ। ਇੱਕ ਸਕੀਮ ਦਾ ਖਰਚ ਅਨੁਪਾਤ ਇੱਕ ਫੰਡ ਦੀ ਪ੍ਰਬੰਧਨ ਫੀਸ ਅਤੇ ਪ੍ਰਬੰਧਕੀ ਫੀਸ ਨਾਲ ਸਬੰਧਤ ਹੈ। ਲੋਕਾਂ ਨੂੰ ਇਹ ਸਮਝਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਘੱਟ ਖਰਚ ਅਨੁਪਾਤ ਦੇ ਨਤੀਜੇ ਵਜੋਂ ਉੱਚ ਮੁਨਾਫਾ ਹੋਵੇਗਾ ਅਤੇ ਇਸਦੇ ਉਲਟ. ਖਰਚ ਅਨੁਪਾਤ ਦੇ ਨਾਲ, ਲੋਕਾਂ ਨੂੰ ਸਕੀਮ ਦੇ ਐਗਜ਼ਿਟ ਲੋਡ 'ਤੇ ਵਿਚਾਰ ਕਰਨ ਦੀ ਲੋੜ ਹੈ। ਐਗਜ਼ਿਟ ਲੋਡ ਉਹਨਾਂ ਖਰਚਿਆਂ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ ਜੋ ਇੱਕ ਨਿਸ਼ਚਿਤ ਪੂਰਵ-ਪ੍ਰਭਾਸ਼ਿਤ ਅਵਧੀ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮਾਂ ਤੋਂ ਬਾਹਰ ਨਿਕਲਣ ਵੇਲੇ ਫੰਡ ਹਾਊਸ ਨੂੰ ਅਦਾ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਲੋਕਾਂ ਨੂੰ ਖਰਚੇ ਦੇ ਅਨੁਪਾਤ ਅਤੇ ਐਗਜ਼ਿਟ ਲੋਡ ਬਾਰੇ ਵਿਸਤ੍ਰਿਤ ਸਮਝ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ ਕਿਉਂਕਿ ਉਹ ਮੁਨਾਫੇ ਦਾ ਇੱਕ ਪਾਈ ਦਾ ਹਿੱਸਾ ਖਾ ਸਕਦੇ ਹਨ।

5. ਵਿਆਜ ਦਰ ਦਾ ਦ੍ਰਿਸ਼ ਅਤੇ ਔਸਤ ਪਰਿਪੱਕਤਾ

ਇਹ ਮਾਪਦੰਡ ਰਿਣ ਫੰਡਾਂ ਦੇ ਸਬੰਧ ਵਿੱਚ ਜ਼ਰੂਰੀ ਹਨ। ਕਰਜ਼ੇ ਦੇ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਵਿਆਜ ਦਰ ਦੀ ਸਥਿਤੀ ਮਹੱਤਵਪੂਰਨ ਹੁੰਦੀ ਹੈ ਕਿਉਂਕਿ ਉਹਨਾਂ ਦੀਆਂ ਕੀਮਤਾਂ ਵਿਆਜ ਦਰ ਦੀਆਂ ਗਤੀਵਿਧੀਆਂ ਦੁਆਰਾ ਪ੍ਰਭਾਵਿਤ ਹੁੰਦੀਆਂ ਹਨ। ਉਦਾਹਰਨ ਲਈ, ਵਿਆਜ ਦਰਾਂ ਵਿੱਚ ਗਿਰਾਵਟ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਸ਼ਚਤ ਆਮਦਨੀ ਯੰਤਰ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਹੋਣਗੇ ਅਤੇ ਵਿਆਜ ਦਰਾਂ ਨੂੰ ਵਧਾਉਣ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਇਸਦੇ ਉਲਟ ਹੁੰਦਾ ਹੈ। ਵਿਆਜ ਦਰ ਦੇ ਨਾਲ, ਔਸਤ ਪਰਿਪੱਕਤਾ ਵੀ ਮਹੱਤਵਪੂਰਨ ਭੂਮਿਕਾ ਨਿਭਾਉਂਦੀ ਹੈ। ਲੋਕਾਂ ਨੂੰ ਹਮੇਸ਼ਾ ਔਸਤ ਪਰਿਪੱਕਤਾ ਨੂੰ ਦੇਖਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈਕਰਜ਼ਾ ਫੰਡ, ਪਹਿਲਾਂਨਿਵੇਸ਼, ਰਿਣ ਫੰਡਾਂ ਵਿੱਚ ਸਰਵੋਤਮ ਜੋਖਮ ਰਿਟਰਨ ਲਈ ਉਦੇਸ਼.

6. ਅਨੁਪਾਤ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨਾ

ਇਹ ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਸਬੰਧ ਵਿੱਚ ਹੈ ਜਿੱਥੇ ਲੋਕਾਂ ਨੂੰ ਅਨੁਪਾਤ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ ਜਿਵੇਂ ਕਿਤਿੱਖਾ ਅਨੁਪਾਤ ਅਤੇਅਲਫ਼ਾ. ਇਹ ਅਨੁਪਾਤ ਇਹ ਦੇਖਣ ਵਿੱਚ ਮਦਦ ਕਰਦੇ ਹਨ ਕਿ ਫੰਡ ਮੈਨੇਜਰ ਨੇ ਆਪਣੇ ਸੈੱਟ ਕੀਤੇ ਬੈਂਚਮਾਰਕ ਦੀ ਤੁਲਨਾ ਵਿੱਚ ਵੱਧ ਜਾਂ ਘੱਟ ਰਿਟਰਨ ਪੈਦਾ ਕੀਤੇ ਹਨ ਜਾਂ ਨਹੀਂ।

ਗੁਣਾਤਮਕ ਮਾਪਦੰਡ

1. ਫੰਡ ਹਾਊਸ

ਫੰਡ ਹਾਊਸ ਕਿਸੇ ਵੀ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦਾ ਅਨਿੱਖੜਵਾਂ ਅੰਗ ਹੁੰਦਾ ਹੈ। ਇੱਕ ਚੰਗਾਏ.ਐਮ.ਸੀ ਜੋ ਕਿ ਮਾਰਕੀਟ ਵਿੱਚ ਚੰਗੀ ਤਰ੍ਹਾਂ ਪ੍ਰਸਿੱਧ ਹੈ ਤੁਹਾਨੂੰ ਨਿਵੇਸ਼ ਦੇ ਚੰਗੇ ਵਿਕਲਪ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਇਹ ਵਿਅਕਤੀਆਂ ਦੀ ਵੀ ਮਦਦ ਕਰਦਾ ਹੈਸਮਝਦਾਰੀ ਨਾਲ ਨਿਵੇਸ਼ ਕਰੋ ਅਤੇ ਹੋਰ ਪੈਸੇ ਕਮਾਓ. ਫੰਡ ਹਾਊਸ ਨੂੰ ਦੇਖਦੇ ਹੋਏ, ਲੋਕਾਂ ਨੂੰ ਏਐਮਸੀ ਦੀ ਉਮਰ, ਇਸਦੀ ਸਮੁੱਚੀ ਏਯੂਐਮ, ਪੇਸ਼ ਕੀਤੀਆਂ ਗਈਆਂ ਕਈ ਸਕੀਮਾਂ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ ਦੀ ਜਾਂਚ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ।

2. ਫੰਡ ਮੈਨੇਜਰ

ਫੰਡ ਹਾਊਸ ਦੇ ਨਾਲ, ਲੋਕਾਂ ਨੂੰ ਫੰਡ ਮੈਨੇਜਰ ਦੇ ਪ੍ਰਮਾਣ ਪੱਤਰਾਂ ਦੀ ਵੀ ਜਾਂਚ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ। ਲੋਕ ਫੰਡ ਪ੍ਰਬੰਧਕਾਂ ਦੇ ਪਿਛਲੇ ਰਿਕਾਰਡਾਂ ਦੀ ਜਾਂਚ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਮੁਲਾਂਕਣ ਕਰ ਸਕਦੇ ਹਨ ਕਿ ਕੀ ਉਹਨਾਂ ਦੀ ਨਿਵੇਸ਼ ਸ਼ੈਲੀ ਤੁਹਾਡੇ ਉਦੇਸ਼ਾਂ ਦੇ ਨਾਲ ਅਨੁਕੂਲ ਹੈ ਜਾਂ ਨਹੀਂ। ਲੋਕਾਂ ਨੂੰ ਇਹ ਦੇਖਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਉਹ ਕਿੰਨੀਆਂ ਸਕੀਮਾਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰ ਰਹੇ ਹਨ, ਉਹਨਾਂ ਦਾ ਟਰੈਕ ਰਿਕਾਰਡ ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ।

3. ਨਿਵੇਸ਼ ਪ੍ਰਕਿਰਿਆ

ਹੋਰ ਕਾਰਕਾਂ ਦੇ ਨਾਲ-ਨਾਲ ਲੋਕਾਂ ਨੂੰ ਸਿਰਫ਼ ਫੰਡ ਮੈਨੇਜਰ 'ਤੇ ਭਰੋਸਾ ਕਰਨ ਦੀ ਬਜਾਏ ਨਿਵੇਸ਼ ਪ੍ਰਕਿਰਿਆ 'ਤੇ ਧਿਆਨ ਦੇਣਾ ਚਾਹੀਦਾ ਹੈ। ਜੇਕਰ ਇੱਕ ਚੰਗੀ ਤਰ੍ਹਾਂ ਡਿਜ਼ਾਈਨ ਕੀਤੀ ਨਿਵੇਸ਼ ਪ੍ਰਕਿਰਿਆ ਹੈ, ਤਾਂ ਕੋਈ ਇਹ ਯਕੀਨੀ ਬਣਾ ਸਕਦਾ ਹੈ ਕਿ ਸਕੀਮ ਚੰਗੀ ਤਰ੍ਹਾਂ ਪ੍ਰਬੰਧਿਤ ਹੈ।

ਸਮੀਖਿਆ ਅਤੇ ਮੁੜ ਸੰਤੁਲਨ

ਇਹ ਹਰੇਕ ਨਿਵੇਸ਼ ਵਿੱਚ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਕਦਮ ਹੈ ਜਿੱਥੇ ਨਿਵੇਸ਼ ਨੂੰ ਸਮੇਂ ਸਿਰ ਨਿਗਰਾਨੀ ਅਤੇ ਮੁੜ ਸੰਤੁਲਿਤ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਇਹ ਯਕੀਨੀ ਬਣਾਏਗਾ ਕਿ ਲੋਕ ਆਪਣੇ ਨਿਵੇਸ਼ ਦਾ ਵੱਧ ਤੋਂ ਵੱਧ ਲਾਭ ਉਠਾ ਸਕਣ। ਲੋਕ ਆਪਣੇ ਅੰਡਰਲਾਈੰਗ ਪੋਰਟਫੋਲੀਓ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਦੇ ਆਧਾਰ 'ਤੇ ਆਪਣੀਆਂ ਸਕੀਮਾਂ ਨੂੰ ਵੀ ਸੰਤੁਲਿਤ ਕਰ ਸਕਦੇ ਹਨ।

ਇਸ ਤਰ੍ਹਾਂ, ਇਹ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ ਕਿ ਲੋਕਾਂ ਨੂੰ ਆਪਣੀ SIP ਕਰਦੇ ਸਮੇਂ ਸਾਵਧਾਨ ਰਹਿਣ ਦੀ ਲੋੜ ਹੈ। ਉਹਨਾਂ ਨੂੰ ਕਿਸੇ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਉਸ ਦੀਆਂ ਰੂਪ-ਰੇਖਾਵਾਂ ਨੂੰ ਪੂਰੀ ਤਰ੍ਹਾਂ ਸਮਝਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਨਾਲ ਹੀ, ਉਹ ਏ. ਨਾਲ ਸਲਾਹ ਕਰ ਸਕਦੇ ਹਨਵਿੱਤੀ ਸਲਾਹਕਾਰ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਕਿ ਫੰਡ ਸੁਰੱਖਿਅਤ ਹਨ ਅਤੇ ਉਨ੍ਹਾਂ ਦੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਵਧੀਆ ਰਿਟਰਨ ਲਿਆਉਂਦੇ ਹਨ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।