2022 میں سرمایہ کاری کے لیے سرفہرست 5 میوچل فنڈز

باہمی چندہ دیر سے سرمایہ کاری کا ایک مقبول طریقہ بن گیا ہے، اور بہت سے سرمایہ کار اس طرف مائل ہیں۔سرمایہ کاری اس میں. میوچل فنڈز نہ صرف اچھا منافع پیش کرتے ہیں بلکہ اسے حاصل کرنے کا ایک منظم موقع بھی فراہم کرتے ہیں۔مالی اہدافجو کہ حالیہ دنوں میں ان کی مقبولیت کی ایک وجہ ہے۔ تاہم، سرمایہ کاری کا مطلوبہ ہدف حاصل کرنے یا اچھا منافع حاصل کرنے کے لیے، صحیح فنڈ میں سرمایہ کاری ضروری ہے۔ اسی لیے ہم یہاں ہیں! سرمایہ کار منصوبہ بندی کر رہے ہیں۔میوچل فنڈز میں سرمایہ کاری کریں۔ہم آپ کے لیے کچھ لاتے ہیں۔بہترین کارکردگی کا مظاہرہ کرنے والے میوچل فنڈز جس پر آپ کو سرمایہ کاری کرتے وقت غور کرنے کی ضرورت ہے۔ ان فنڈز کو AUM جیسے اہم پیرامیٹرز کے ذریعے شارٹ لسٹ کیا گیا ہے۔نہیں ہیں، ماضی کی کارکردگی، ہم مرتبہ کی اوسط واپسی، معلومات کا تناسب، وغیرہ۔

Talk to our investment specialist

ہندوستان میں سرفہرست 5 بہترین کارکردگی کا مظاہرہ کرنے والے میوچل فنڈز

بہترین ایکویٹی میوچل فنڈز 2022

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Information Ratio Sharpe Ratio DSP World Gold Fund Growth ₹60.3973

↓ -2.23 ₹1,756 1,000 500 32.8 78.1 143 56.3 28.1 167.1 -0.67 3.42 SBI PSU Fund Growth ₹36.7055

↑ 0.18 ₹5,817 5,000 500 7.8 17.7 33.3 34.3 27.5 11.3 -0.47 0.33 Invesco India PSU Equity Fund Growth ₹68.86

↑ 0.52 ₹1,449 5,000 500 3.1 11.2 33.1 32.2 25.9 10.3 -0.37 0.27 Franklin India Opportunities Fund Growth ₹258.796

↑ 0.77 ₹8,380 5,000 500 -1.9 3.2 16.6 29.6 20.1 3.1 1.69 -0.1 LIC MF Infrastructure Fund Growth ₹50.751

↑ 0.39 ₹1,003 5,000 1,000 1.2 4.9 27.6 29 23.6 -3.7 0.28 -0.21 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Note: Ratio's shown as on 31 Dec 25 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund Franklin India Opportunities Fund LIC MF Infrastructure Fund Point 1 Lower mid AUM (₹1,756 Cr). Upper mid AUM (₹5,817 Cr). Bottom quartile AUM (₹1,449 Cr). Highest AUM (₹8,380 Cr). Bottom quartile AUM (₹1,003 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Oldest track record among peers (26 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Not Rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 28.10% (top quartile). 5Y return: 27.55% (upper mid). 5Y return: 25.92% (lower mid). 5Y return: 20.05% (bottom quartile). 5Y return: 23.57% (bottom quartile). Point 6 3Y return: 56.28% (top quartile). 3Y return: 34.34% (upper mid). 3Y return: 32.18% (lower mid). 3Y return: 29.60% (bottom quartile). 3Y return: 28.99% (bottom quartile). Point 7 1Y return: 143.03% (top quartile). 1Y return: 33.34% (upper mid). 1Y return: 33.14% (lower mid). 1Y return: 16.63% (bottom quartile). 1Y return: 27.64% (bottom quartile). Point 8 Alpha: 1.32 (top quartile). Alpha: -0.22 (upper mid). Alpha: -1.90 (lower mid). Alpha: -4.27 (bottom quartile). Alpha: -18.43 (bottom quartile). Point 9 Sharpe: 3.42 (top quartile). Sharpe: 0.33 (upper mid). Sharpe: 0.27 (lower mid). Sharpe: -0.10 (bottom quartile). Sharpe: -0.21 (bottom quartile). Point 10 Information ratio: -0.67 (bottom quartile). Information ratio: -0.47 (bottom quartile). Information ratio: -0.37 (lower mid). Information ratio: 1.69 (top quartile). Information ratio: 0.28 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

Franklin India Opportunities Fund

LIC MF Infrastructure Fund

بہترین ڈیبٹ فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Credit Risk Fund Growth ₹50.3253

↓ -0.01 ₹206 -0.5 0.9 18.8 14.1 21 7.1% 2Y 4M 17D 3Y 3M 14D Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Aditya Birla Sun Life Credit Risk Fund Growth ₹24.3116

↓ -0.01 ₹1,092 4.9 7.4 13.2 12 13.4 7.96% 2Y 4M 28D 3Y 2M 23D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Sundaram Low Duration Fund Growth ₹28.8391

↑ 0.01 ₹550 1 10.2 11.8 5 4.19% 5M 18D 8M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Credit Risk Fund Sundaram Short Term Debt Fund Sundaram Low Duration Fund Point 1 Bottom quartile AUM (₹206 Cr). Bottom quartile AUM (₹297 Cr). Highest AUM (₹1,092 Cr). Lower mid AUM (₹362 Cr). Upper mid AUM (₹550 Cr). Point 2 Established history (22+ yrs). Established history (18+ yrs). Established history (10+ yrs). Oldest track record among peers (23 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (upper mid). Rating: 2★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 18.80% (top quartile). 1Y return: 13.69% (upper mid). 1Y return: 13.24% (lower mid). 1Y return: 12.83% (bottom quartile). 1Y return: 11.79% (bottom quartile). Point 6 1M return: -0.92% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.90% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.28% (lower mid). Point 7 Sharpe: 1.53 (lower mid). Sharpe: 2.57 (top quartile). Sharpe: 2.08 (upper mid). Sharpe: 0.98 (bottom quartile). Sharpe: 0.99 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.10% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 4.52% (lower mid). Yield to maturity (debt): 4.19% (bottom quartile). Point 10 Modified duration: 2.38 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 2.41 yrs (bottom quartile). Modified duration: 1.20 yrs (lower mid). Modified duration: 0.47 yrs (upper mid). DSP Credit Risk Fund

Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Credit Risk Fund

Sundaram Short Term Debt Fund

Sundaram Low Duration Fund

بہترین ہائبرڈ فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹79.9639

↑ 0.19 ₹6,720 2.1 7.8 15.6 20.5 14.6 11.1 SBI Multi Asset Allocation Fund Growth ₹66.9273

↑ 0.12 ₹13,033 5.3 13 23.2 20.1 14.8 18.6 ICICI Prudential Multi-Asset Fund Growth ₹823.201

↑ 0.61 ₹78,179 2 9.4 17.2 19.7 19.8 18.6 ICICI Prudential Equity and Debt Fund Growth ₹411.62

↑ 0.78 ₹49,641 0.5 4.4 15.7 19.3 19 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹38.52

↑ 0.22 ₹1,349 0.8 2.1 16.6 19 18.5 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Multi-Asset Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Bottom quartile AUM (₹6,720 Cr). Lower mid AUM (₹13,033 Cr). Highest AUM (₹78,179 Cr). Upper mid AUM (₹49,641 Cr). Bottom quartile AUM (₹1,349 Cr). Point 2 Established history (17+ yrs). Established history (20+ yrs). Established history (23+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.58% (bottom quartile). 5Y return: 14.77% (bottom quartile). 5Y return: 19.81% (top quartile). 5Y return: 18.97% (upper mid). 5Y return: 18.45% (lower mid). Point 6 3Y return: 20.51% (top quartile). 3Y return: 20.06% (upper mid). 3Y return: 19.66% (lower mid). 3Y return: 19.30% (bottom quartile). 3Y return: 19.05% (bottom quartile). Point 7 1Y return: 15.59% (bottom quartile). 1Y return: 23.16% (top quartile). 1Y return: 17.22% (upper mid). 1Y return: 15.67% (bottom quartile). 1Y return: 16.62% (lower mid). Point 8 1M return: 0.52% (bottom quartile). 1M return: 1.02% (lower mid). 1M return: 0.67% (bottom quartile). 1M return: 1.08% (upper mid). 1M return: 1.96% (top quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 4.49 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 0.55 (bottom quartile). Sharpe: 1.60 (upper mid). Sharpe: 1.86 (top quartile). Sharpe: 0.83 (lower mid). Sharpe: -0.29 (bottom quartile). UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Multi-Asset Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

بہترین گولڈ میوچل فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹60.3973

↓ -2.23 ₹1,756 32.8 78.1 143 56.3 28.1 167.1 SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹10,775 23.5 50.1 72.6 37.3 24.9 71.5 IDBI Gold Fund Growth ₹38.9617

↑ 0.15 ₹623 23.5 49.3 71.5 37.1 24.6 79 ICICI Prudential Regular Gold Savings Fund Growth ₹46.4349

↑ 0.04 ₹4,482 23.6 50.1 72.9 37 24.8 72 Aditya Birla Sun Life Gold Fund Growth ₹43.5454

↓ -0.16 ₹1,266 23.6 50 72.9 37 24.7 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI Gold Fund IDBI Gold Fund ICICI Prudential Regular Gold Savings Fund Aditya Birla Sun Life Gold Fund Point 1 Lower mid AUM (₹1,756 Cr). Highest AUM (₹10,775 Cr). Bottom quartile AUM (₹623 Cr). Upper mid AUM (₹4,482 Cr). Bottom quartile AUM (₹1,266 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (13+ yrs). Point 3 Top rated. Rating: 2★ (lower mid). Not Rated. Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Point 4 Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 28.10% (top quartile). 5Y return: 24.92% (upper mid). 5Y return: 24.59% (bottom quartile). 5Y return: 24.83% (lower mid). 5Y return: 24.70% (bottom quartile). Point 6 3Y return: 56.28% (top quartile). 3Y return: 37.31% (upper mid). 3Y return: 37.07% (lower mid). 3Y return: 37.03% (bottom quartile). 3Y return: 37.01% (bottom quartile). Point 7 1Y return: 143.03% (top quartile). 1Y return: 72.57% (bottom quartile). 1Y return: 71.46% (bottom quartile). 1Y return: 72.86% (lower mid). 1Y return: 72.94% (upper mid). Point 8 Alpha: 1.32 (top quartile). 1M return: 5.66% (upper mid). 1M return: 5.47% (bottom quartile). 1M return: 5.74% (top quartile). 1M return: 5.58% (lower mid). Point 9 Sharpe: 3.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Information ratio: -0.67 (bottom quartile). Sharpe: 4.38 (upper mid). Sharpe: 4.30 (bottom quartile). Sharpe: 4.33 (lower mid). Sharpe: 4.49 (top quartile). DSP World Gold Fund

SBI Gold Fund

IDBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

Aditya Birla Sun Life Gold Fund

میوچل فنڈ کی اقسام: رسک اور ریٹرن

سرمایہ کاری کرنے سے پہلے، درج ذیل میوچل فنڈ کیٹیگریز کے بنیادی رسک اور اوسط منافع کو جانیں:

| میوچل فنڈ کیٹیگری | اوسط واپسی | خطرہ | خطرے کی قسم |

|---|---|---|---|

| ایکویٹی فنڈز | 2%-20% | اعلی سے اعتدال پسند | اتار چڑھاؤ کا خطرہ، کارکردگی کا خطرہ، ارتکاز کا خطرہ |

| قرض/بانڈز | 8-14% | کم سے اعتدال پسند | سود کی شرح کا خطرہ، کریڈٹ رسک |

| منی مارکیٹ فنڈز | 4%-8% | کم | مہنگائی خطرہ، مواقع کا نقصان |

| متوازن فنڈ | 5-15% | اعتدال پسند | ایکویٹی، ڈیبٹ ہولڈنگز کے لیے زیادہ نمائش |

میوچل فنڈ کیلکولیٹر: اپنی سرمایہ کاری کے ریٹرن کا پہلے سے تعین کریں۔

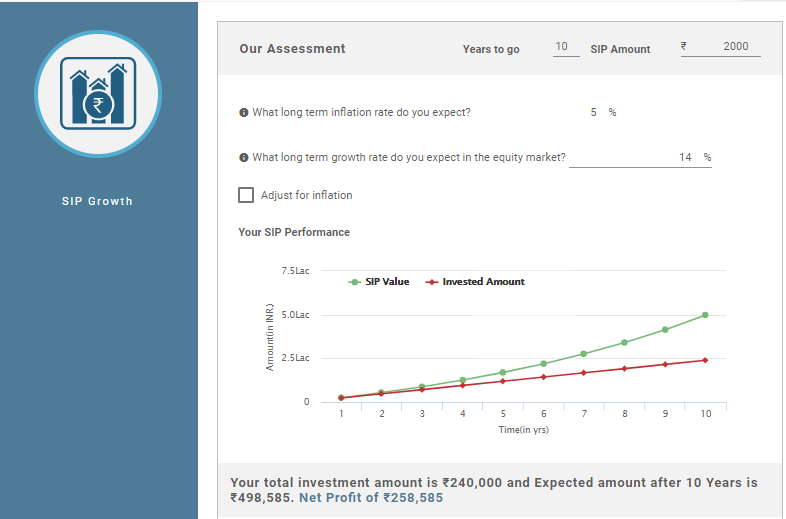

اےگھونٹ کیلکولیٹر ایک سمارٹ ٹول ہے جو سرمایہ کاروں کے اہم سوالات کو حل کرتا ہے جیسے 'کتنی سرمایہ کاری کرنی ہے'، 'میں کتنا کماؤں گا'، 'میرا منافع کتنا ہوگا'، وغیرہ۔میوچل فنڈ کیلکولیٹرمزید خاص طور پر،گھونٹ کیلکولیٹر اس مدت کے لیے آپ کی سرمایہ کاری کی رقم کا پہلے سے تعین کرتا ہے جس کے لیے آپ سرمایہ کاری کرنا چاہتے ہیں۔ یہ موثر کے لیے بہترین ٹولز میں سے ایک ہے۔معاشی منصوبہ بندی. چاہے کوئی گاڑی، مکان خریدنے کا ارادہ رکھتا ہے، اس کے لیے منصوبہ بنا رہا ہے۔ریٹائرمنٹ، بچے کی اعلیٰ تعلیم یا کوئی دوسرا مالی مقصد، اس کے لیے SIP کیلکولیٹر استعمال کیا جا سکتا ہے۔ یہاں ہے کہ کیلکولیٹر کیسے کام کرتا ہے:

مثال:

ماہانہ سرمایہ کاری: ₹ 2،000

سرمایہ کاری کی مدت: 10 سال

سرمایہ کاری کی کل رقم: 2,40,000 روپے

طویل مدتی افراط زر: 5% (تقریبا)

طویل مدتی ترقی کی شرح: 14% (تقریباً)

SIP کیلکولیٹر کے مطابق متوقع واپسی: 4,98,585 روپے

ایس آئی پی کیلکولیٹر میں آپ کو بس کچھ بنیادی ان پٹ درج کرنے کی ضرورت ہے جیسے سرمایہ کاری کی رقم اور سرمایہ کاری کی مدت (اضافی ان پٹ جیسے افراط زر اور متوقعمارکیٹ واپسی ایک زیادہ حقیقت پسندانہ تصویر دے گی)۔ ان اندراجات کا آؤٹ پٹ میچورٹی اور حاصل ہونے والے فوائد پر حتمی رقم ہوگی۔

مقصد کو ذہن میں رکھتے ہوئے اسی طرح کا حساب کتاب اس رقم کا تعین کرنے کے لیے بھی کیا جا سکتا ہے جس کو ہدف تک پہنچنے کے لیے سرمایہ کاری کرنی چاہیے۔ آپ کو ایک خاص مقصد کا انتخاب کرنا ہوگا، جیسا کہ ذیل میں دیا گیا ہے، اور گول کیلکولیٹر کا استعمال کرتے ہوئے تفصیلات کا تخمینہ لگانا ہوگا۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔