फ्लेक्सी-कैप और हाइब्रिड फंड के बीच अंतर

में निवेशकम्यूचुअल फंड्स तीन प्रकारों में विभाजित किया जा सकता है, जैसे:

- एक समूह ऐसे व्यक्ति हैं जो जोखिम लेने और निवेश करने को तैयार हैंइक्विटी फंड

- जो सुरक्षित रहना चाहते हैंनिवेश डेट फंड में अपने पैसे को सुरक्षित रखते हुए कुछ रिटर्न प्रदान करते हैं

- जो हाइब्रिड फंड में निवेश करके दोनों दुनिया के सर्वश्रेष्ठ हासिल करना चाहते हैं

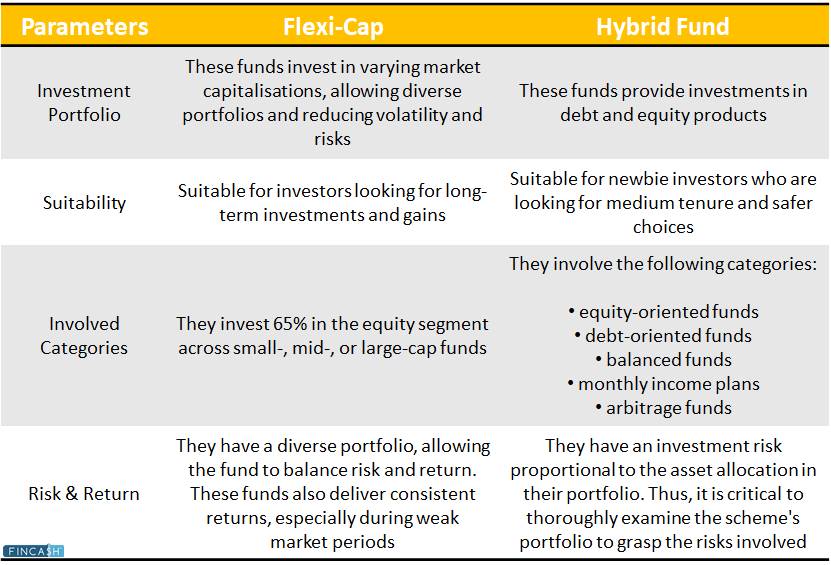

इक्विटी श्रेणी के भीतर, म्यूचुअल फंड की विभिन्न उप-श्रेणियाँ हैं। उनमें से दो मल्टी-कैप और हाइब्रिड फंड हैं। जबकि ये फंड प्रकार अलग-अलग कंपनियों में निवेश करते हैंबाज़ार पूंजीकरण, उनके तरीके अलग हैं।

इस लेख में फ्लेक्सी-कैप फंड बनाम हाइब्रिड फंड पर एक संक्षिप्त गाइड है और अलग-अलग जरूरतों के अनुसार कौन सा सबसे उपयुक्त है।

फ्लेक्सी-कैप फंड क्या हैं?

फ्लेक्सी-कैप फंड कंपनियों में निवेश करते हैं aश्रेणी बाजार पूंजीकरण, जैसे कि लार्ज-, मिड- और स्मॉल-कैप इक्विटी। मल्टी-कैप के विपरीत औरस्मॉल कैप फंड, जो अपने बाजार पूंजीकरण के आधार पर इक्विटी में निवेश करते हैं, फ्लेक्सी-कैप फंड निवेशकों को अलग-अलग बाजार पूंजीकरण वाली फर्मों में निवेश करके, जोखिम को कम करके और अपने पोर्टफोलियो में विविधता लाने की अनुमति देते हैं।अस्थिरता.

फंड मैनेजर विभिन्न व्यवसायों की विकास क्षमता का मूल्यांकन करने के लिए जिम्मेदार है, चाहे उनका आकार कुछ भी हो। प्रबंधक तब कई बाजार क्षेत्रों और व्यवसायों को धन आवंटित करता है।

फ्लेक्सी-कैप फंड की वापसी

शीर्ष 5 फ्लेक्सी-कैप फंडों का रिटर्न इस प्रकार है:

| फंड का नाम | 1 वर्ष | 3 साल | 5 साल | एयूएम | स्थापना के बाद से रिटर्न | न्यूनतम निवेश |

|---|---|---|---|---|---|---|

| क्वांट फ्लेक्सी-कैप डायरेक्ट-ग्रोथ | 47.16% | 33.16% | 20.82% | रु. 198.02 करोड़ | 20.08% | रु. 63.14 |

| एचडीएफसी फ्लेक्सी-कैप डायरेक्ट-ग्रोथ | 34.87% | 16.28% | 14.60% | रु. 27496.23 करोड़ | 15.52% | रु. 5000 |

| आईडीबीआई फ्लेक्सी-कैपएफडी प्रत्यक्ष-विकास | 32.20% | 20.11% | 14.94% | रु. 389.41 करोड़ | 18.43% | रु. 5000 |

| पीजीआईएम इंडिया फ्लेक्सी-कैप डायरेक्ट-ग्रोथ | 30.17% | 27.78% | 19.19% | रु. 4082.87 करोड़ | 16.33% | रु. 1000 |

| फ्रैंकलिन इंडिया फ्लेक्सी-कैप डायरेक्ट-ग्रोथ | 29.50% | 18.05% | 14.19% | रु. 9,729.93 करोड़ | 16.7% | रु. 5000 |

फ्लेक्सी-कैप में निवेश के लाभ

यहां फंड के कुछ प्रमुख लाभ दिए गए हैं:

- फंड मैनेजर बाजार पूंजीकरण स्पेक्ट्रम में निवेश करने के लिए स्वतंत्र हैं

- 'कहीं भी जाएं' रवैये के साथ एक अच्छी तरह से विविध इक्विटी रणनीति की पेशकश की जाती है

- बाजार पूंजीकरण, क्षेत्र या शैली की परवाह किए बिना - आपको बाजार स्पेक्ट्रम में अवसरों को भुनाने की क्षमता मिलती है

- इसका उद्देश्य बोर्ड भर में निवेश की संभावनाओं का लाभ उठाना है

- विविधता के कारणपोर्टफोलियो, यह प्रभावी रूप से जोखिम और इनाम को संतुलित करता है

Talk to our investment specialist

फ्लेक्सी-कैप एमएफ में निवेश करने पर किसे विचार करना चाहिए?

लंबी अवधि के वित्तीय लाभ, लाभांश या दोनों की तलाश करने वाले निवेशकों के लिए यह एक अच्छा विकल्प है। यह मुख्य रूप से सक्रिय रूप से प्रबंधित इक्विटी और अन्य संबंधित परिसंपत्तियों, जैसे डेरिवेटिव के विस्तृत पोर्टफोलियो में निवेश करता है।

यह उत्पाद चाहने वाले निवेशकों के लिए उपयुक्त हैलार्ज कैप फंड एक छोटी टोपी के साथ औरमध्यम दर्जे की कंपनियों के शेयर इक्विटी आवंटन। यदि आपके पास 5 साल का समय है तो आप शायद इस श्रेणी में निवेश कर सकते हैं।

हालाँकि, आपको इसके साथ परामर्श करना चाहिएवित्तीय सलाहकार अगर आपको इस बारे में कोई संदेह है कि आइटम आपके लिए सही है या नहीं।

हाइब्रिड फंड क्या हैं?

विविधीकरण हासिल करने और एकाग्रता जोखिम को रोकने के लिए हाइब्रिड फंड इक्विटी और डेट उत्पादों में निवेश करते हैं। दोनों (इक्विटी और डेट उत्पाद) का उचित मिश्रण पारंपरिक की तुलना में बेहतर रिटर्न प्रदान करता हैऋण निधि इक्विटी फंड के जोखिम से बचते हुए।

तुम्हारीजोखिम सहिष्णुता और निवेश का उद्देश्य के प्रकार का निर्धारण करता हैहाइब्रिड फंड आपको चुनना चाहिए। हाइब्रिड फंड एक संतुलित पोर्टफोलियो का उपयोग करते हैं, जो अल्पावधि उत्पन्न करते हुए लंबी अवधि के धन वृद्धि का उत्पादन करते हैंआय.

फंड मैनेजर फंड के निवेश उद्देश्य के आधार पर आपके पैसे को इक्विटी और डेट के बीच परिवर्तनीय मात्रा में विभाजित करता है। बाजार के उतार-चढ़ाव से लाभ के लिए, फंड मैनेजर प्रतिभूतियों को खरीद या बेच सकता है।

हाइब्रिड फंड कैसे काम करते हैं?

योजना के निवेश उद्देश्य के आधार पर हाइब्रिड फंड एक से अधिक प्रकार की संपत्ति में निवेश कर सकते हैं। वे विभिन्न परिसंपत्ति वर्गों में निवेश करते हैं, जिनमें स्टॉक, ऋण, सोने से संबंधित उत्पाद, नकद और अन्य शामिल हैं।

परिसंपत्ति आवंटन इष्टतम जोखिम-समायोजित रिटर्न प्राप्त करने के लिए निवेश के उद्देश्य और बाजार की स्थितियों पर आधारित है।

अच्छा हाइब्रिड फंड कैसे चुनें?

स्थापना के बाद से प्रदर्शन, फंड प्रबंधन टीम, औसत रिटर्न, जोखिम जोखिम, व्यय अनुपात कुछ बुनियादी कारक हैं जिन्हें एक अच्छा फंड चुनते समय देखा जाना चाहिए। सर्वश्रेष्ठ प्रदर्शन करने वाले हाइब्रिड फंड नियमित रूप से पूरे समय में अपने सहकर्मी समूह के शीर्ष 25% में स्थान पर रहे हैं।

हालांकि, उन परिणामों को प्राप्त करने के लिए उन्होंने जो जोखिम उठाया है, उसे पहचानना महत्वपूर्ण है। यह समझने के लिए कि कंपनी कितने समय से है और समय के साथ इसने कितनी कुशलता से प्रदर्शन किया है, यह समझने के लिए पहली तारीख को देखना भी महत्वपूर्ण है।

इसके अलावा, सबसे अच्छे हाइब्रिड फंडों में एक प्रबंधनीय कोष आकार होता है। अपर्याप्त ध्यान प्राप्त करने के लिए यह बहुत छोटा नहीं होना चाहिए, और न ही इतना बड़ा होना चाहिए कि इसे प्रबंधित करना मुश्किल हो।

निवेश के लिए शीर्ष प्रदर्शन करने वाले हाइब्रिड फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹409.05

↑ 1.60 ₹49,257 -0.7 2.9 14.5 19.1 19.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹38.23

↑ 0.10 ₹1,329 -0.3 0.6 12.6 18.6 18.5 -0.9 JM Equity Hybrid Fund Growth ₹117.781

↑ 0.37 ₹753 -3.6 -2 4.8 17.3 15 -3.1 Bandhan Hybrid Equity Fund Growth ₹26.995

↑ 0.06 ₹1,632 -0.3 3 17 16.4 13.7 7.7 UTI Hybrid Equity Fund Growth ₹413.808

↑ 0.36 ₹6,654 -0.6 2.6 10 16.3 14.8 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund JM Equity Hybrid Fund Bandhan Hybrid Equity Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Bottom quartile AUM (₹753 Cr). Lower mid AUM (₹1,632 Cr). Upper mid AUM (₹6,654 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (30+ yrs). Established history (9+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 1★ (lower mid). Not Rated. Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.12% (top quartile). 5Y return: 18.47% (upper mid). 5Y return: 14.99% (lower mid). 5Y return: 13.71% (bottom quartile). 5Y return: 14.80% (bottom quartile). Point 6 3Y return: 19.10% (top quartile). 3Y return: 18.59% (upper mid). 3Y return: 17.32% (lower mid). 3Y return: 16.37% (bottom quartile). 3Y return: 16.34% (bottom quartile). Point 7 1Y return: 14.53% (upper mid). 1Y return: 12.64% (lower mid). 1Y return: 4.81% (bottom quartile). 1Y return: 17.00% (top quartile). 1Y return: 9.96% (bottom quartile). Point 8 1M return: 2.19% (lower mid). 1M return: 3.86% (top quartile). 1M return: 0.84% (bottom quartile). 1M return: 2.86% (upper mid). 1M return: 1.23% (bottom quartile). Point 9 Alpha: 3.54 (upper mid). Alpha: 0.00 (lower mid). Alpha: -6.31 (bottom quartile). Alpha: 4.01 (top quartile). Alpha: -0.75 (bottom quartile). Point 10 Sharpe: 0.62 (top quartile). Sharpe: 0.08 (bottom quartile). Sharpe: -0.36 (bottom quartile). Sharpe: 0.57 (upper mid). Sharpe: 0.15 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

JM Equity Hybrid Fund

Bandhan Hybrid Equity Fund

UTI Hybrid Equity Fund

संपत्ति> 500 करोड़ क्रमित करें3 सालसीएजीआर रिटर्न.

फ्लेक्सी कैप बनाम हाइब्रिड फंड - मुझे क्या चुनना चाहिए?

इक्विटी फंड की तुलना में, हाइब्रिड फंड को एक सुरक्षित निवेश माना जाता है। ये रूढ़िवादी निवेशकों के बीच अधिक लोकप्रिय हैं क्योंकि ये सच्चे डेट फंडों की तुलना में बड़ा रिटर्न देते हैं।

नए निवेशकों के लिए हाइब्रिड फंड एक आदर्श विकल्प है जो शेयर बाजार का स्वाद लेना चाहते हैं। पोर्टफोलियो में इक्विटी घटकों को शामिल करने से बेहतर रिटर्न की संभावना बढ़ जाती है।

साथ ही, फंड का डेट कंपोनेंट इसे बाजार में होने वाले अत्यधिक बदलावों से बचाता है। नतीजतन, आपको शुद्ध इक्विटी फंड के साथ पूर्ण बर्नआउट के बजाय लगातार रिटर्न मिलता है। कुछ हाइब्रिड फंडों के गतिशील परिसंपत्ति आवंटन की विशेषता कम रूढ़िवादी निवेशकों को बाजार की अस्थिरता से अधिक लाभ उठाने के लिए एक शानदार तरीका प्रदान करती है।

दोनों प्रकार के वित्त पोषण बताए गए उद्देश्य के लिए उपयुक्त हैं। हालांकि, दोनों समूह दो अलग-अलग प्रकार के निवेशकों के लिए प्रासंगिक हैं। मान लें कि आप पिछले 3-4 वर्षों से इक्विटी फंड में निवेश कर रहे हैं और बिना घबराए बाजार के उतार-चढ़ाव का सामना किया है, या जब आप पिछले साल के मार्च में कुछ ही हफ्तों में बाजार में 30-40% की गिरावट के बारे में चिंतित नहीं थे। ऐसे में आपके लिए बेहतर होगा कि आप इक्विटी फंड जैसे आक्रामक फंड कैटेगरी में निवेश करें। नहीं तो दूसरा विकल्प बेहतर विकल्प है।

निष्कर्ष

यदि आप बाजार की अस्थिरता का सामना कर सकते हैं और लंबी अवधि के लिए निवेशित रह सकते हैं, तो आप अन्य श्रेणियों की तुलना में बड़ा रिटर्न प्राप्त करने में सक्षम होंगे। हालांकि, कई निवेशकों को ऐसा करना मुश्किल लगता है। ऐसे निवेशकों को इक्विटी कैटेगरी पर भी विचार नहीं करना चाहिए। यहां तक कि अगर आप जोखिम भरे फंडों से शुरुआत करना चाहते हैं, तो सुनिश्चित करें कि आप कम राशि से शुरुआत करें और कम से कम दो अलग-अलग फंडों के साथ अपने पोर्टफोलियो में विविधता लाएं। इक्विटी और डेट दोनों का मिश्रण बेहतर होगा।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

like the comparisons made