মিউচুয়াল ফান্ডে একক বিনিয়োগ

আপনি কি জানেন যে আপনি একটি একক পরিমাণ বিনিয়োগ করতে পারেনযৌথ পুঁজি? যদি হ্যাঁ, তাহলে ভালো। যাইহোক, যদি না হয়, তাহলে চিন্তা করবেন না। এই নিবন্ধটি একই মাধ্যমে আপনাকে গাইড করবে। মিউচুয়াল ফান্ডে একক বিনিয়োগ বলতে এমন একটি পরিস্থিতিকে বোঝায় যখন একজন ব্যক্তি মিউচুয়াল ফান্ডে একবারে অর্থ বিনিয়োগ করে। এখানে একাধিকবার জমা হয় না। এর মধ্যে অনেক পার্থক্য রয়েছেচুমুক এবং বিনিয়োগের একমুঠো মোড। সুতরাং, আসুন মিউচুয়াল ফান্ডে একক বিনিয়োগের ধারণাটি বুঝতে পারি,সেরা মিউচুয়াল ফান্ড একমুঠো বিনিয়োগের জন্য, একক বিনিয়োগের সময় যে বিষয়গুলি বিবেচনা করতে হবে, মিউচুয়াল ফান্ড একক ফেরত ক্যালকুলেটর এবং অন্যান্য সম্পর্কিত দিকগুলি এই নিবন্ধটির মাধ্যমে।

মিউচুয়াল ফান্ডে একক বিনিয়োগ বলতে আপনি কী বোঝেন?

মিউচুয়াল ফান্ডে একক বিনিয়োগ এমন একটি দৃশ্য যেখানে ব্যক্তিমিউচুয়াল ফান্ডে বিনিয়োগ করুন শুধুমাত্র একবারের জন্য। যাইহোক, বিনিয়োগের SIP মোডের বিপরীতে যেখানে ব্যক্তিরা একক পরিমাণে অল্প পরিমাণ জমা করে, ব্যক্তিরা যথেষ্ট পরিমাণে জমা করে। অন্য কথায়, এটি একটি এক-শট কৌশলবিনিয়োগ মিউচুয়াল ফান্ডে। বিনিয়োগকারীদের জন্য উপযুক্ত বিনিয়োগের একমুঠো মোড যাদের অতিরিক্ত তহবিল রয়েছে যা তাদের আদর্শে পড়ে আছেব্যাংক অ্যাকাউন্ট এবং আরও উপার্জনের জন্য চ্যানেল খুঁজছেনআয় মিউচুয়াল ফান্ডে বিনিয়োগ করে।

2022 - 2023-এ একক বিনিয়োগের জন্য সেরা মিউচুয়াল ফান্ড

আপনি একমুঠো মোডের মাধ্যমে মিউচুয়াল ফান্ডে বিনিয়োগ করার আগে, ব্যক্তিদের বিভিন্ন পরামিতি যেমন AUM, বিনিয়োগের পরিমাণ এবং আরও অনেক কিছু বিবেচনা করতে হবে। সুতরাং, এই পরামিতিগুলির উপর ভিত্তি করে একক বিনিয়োগের জন্য কিছু সেরা মিউচুয়াল ফান্ড নিম্নরূপ।

ইক্যুইটি মিউচুয়াল ফান্ডে সেরা একক বিনিয়োগ

ইক্যুইটি ফান্ড বিভিন্ন কোম্পানির ইক্যুইটি এবং ইক্যুইটি-সম্পর্কিত উপকরণগুলিতে তাদের কর্পাস বিনিয়োগ করে এমন স্কিমগুলি। এই স্কিমগুলি দীর্ঘমেয়াদী বিনিয়োগের জন্য একটি ভাল বিকল্প হিসাবে বিবেচিত হয়। যদিও ব্যক্তিরা ইক্যুইটি তহবিলে একক পরিমাণ বিনিয়োগ করতে পারে তবুও ইক্যুইটি তহবিলে বিনিয়োগের প্রস্তাবিত কৌশলটি হয় এসআইপি বাপদ্ধতিগত স্থানান্তর পরিকল্পনা (STP) মোড। STP মোডে, ব্যক্তিরা প্রথমে একটি উল্লেখযোগ্য অর্থ জমা করেঋণ তহবিল যেমনতরল তহবিল এবং তারপর ইক্যুইটি ফান্ডে নিয়মিত বিরতিতে টাকা স্থানান্তর করা হয়। বিনিয়োগের জন্য বিবেচনা করা যেতে পারে এমন কিছু ইক্যুইটি মিউচুয়াল ফান্ড নিম্নরূপ।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 1,000 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 5,000 8.2 13.2 27.9 31.7 26.4 11.3 Invesco India PSU Equity Fund Growth ₹66.35

↑ 0.92 ₹1,492 5,000 4.2 7.6 26.4 29.8 24.4 10.3 ICICI Prudential Infrastructure Fund Growth ₹187.29

↑ 2.61 ₹8,077 5,000 -2.8 -2.8 11.3 22.4 24.3 6.7 DSP India T.I.G.E.R Fund Growth ₹317.705

↑ 3.31 ₹5,184 1,000 3.2 1.2 18.6 24.8 23.2 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 24.41% (lower mid). 5Y return: 24.32% (bottom quartile). 5Y return: 23.16% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 29.76% (lower mid). 3Y return: 22.36% (bottom quartile). 3Y return: 24.85% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 26.36% (lower mid). 1Y return: 11.28% (bottom quartile). 1Y return: 18.58% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

Talk to our investment specialist

ডেট মিউচুয়াল ফান্ডে সেরা একমাস বিনিয়োগ

ঋণ তহবিল তাদের তহবিল টাকা বিভিন্ন বিনিয়োগনির্দিষ্ট আয় ট্রেজারি বিলের মত যন্ত্রপাতি, কর্পোরেটবন্ড, এবং আরো অনেক কিছু. এই স্কিমগুলিকে স্বল্প এবং মাঝারি মেয়াদের জন্য একটি ভাল বিকল্প হিসাবে বিবেচনা করা হয়। অনেক ব্যক্তি ডেট মিউচুয়াল ফান্ডে একক অর্থ বিনিয়োগ করতে পছন্দ করেন। কিছুসেরা ঋণ তহবিল যেগুলি একক বিনিয়োগের জন্য বেছে নেওয়া যেতে পারে নিম্নরূপ।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Credit Risk Fund Growth ₹50.7549

↑ 0.05 ₹217 1,000 0.3 1.4 6 14.4 21 7.67% 2Y 5M 5D 3Y 4M 24D Aditya Birla Sun Life Credit Risk Fund Growth ₹24.3524

↑ 0.02 ₹1,138 1,000 4.8 7.2 13.3 12 13.4 7.96% 2Y 4M 28D 3Y 2M 23D Franklin India Credit Risk Fund Growth ₹25.3348

↑ 0.04 ₹104 5,000 2.9 5 7.5 11 0% Aditya Birla Sun Life Medium Term Plan Growth ₹42.3514

↑ 0.05 ₹2,982 1,000 3 4.9 10.2 10 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Invesco India Credit Risk Fund Growth ₹2,000.94

↑ 1.37 ₹158 5,000 1.2 2.6 6.8 9.4 9.2 7.46% 2Y 3M 4D 3Y Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Aditya Birla Sun Life Credit Risk Fund Franklin India Credit Risk Fund Aditya Birla Sun Life Medium Term Plan Invesco India Credit Risk Fund Point 1 Lower mid AUM (₹217 Cr). Upper mid AUM (₹1,138 Cr). Bottom quartile AUM (₹104 Cr). Highest AUM (₹2,982 Cr). Bottom quartile AUM (₹158 Cr). Point 2 Oldest track record among peers (22 yrs). Established history (10+ yrs). Established history (14+ yrs). Established history (16+ yrs). Established history (11+ yrs). Point 3 Top rated. Not Rated. Rating: 1★ (bottom quartile). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 5.96% (bottom quartile). 1Y return: 13.31% (top quartile). 1Y return: 7.45% (lower mid). 1Y return: 10.24% (upper mid). 1Y return: 6.79% (bottom quartile). Point 6 1M return: 1.50% (top quartile). 1M return: 0.54% (bottom quartile). 1M return: 0.91% (upper mid). 1M return: 0.61% (bottom quartile). 1M return: 0.61% (lower mid). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.38 (top quartile). Sharpe: 0.29 (bottom quartile). Sharpe: 2.33 (upper mid). Sharpe: 1.11 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (lower mid). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.46% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 2.41 yrs (lower mid). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 2.26 yrs (upper mid). DSP Credit Risk Fund

Aditya Birla Sun Life Credit Risk Fund

Franklin India Credit Risk Fund

Aditya Birla Sun Life Medium Term Plan

Invesco India Credit Risk Fund

একক বিনিয়োগের জন্য সেরা হাইব্রিড তহবিল

হাইব্রিড তহবিল নামেও পরিচিতব্যালেন্সড ফান্ড ইক্যুইটি এবং স্থির আয়ের উপকরণ উভয় ক্ষেত্রেই তাদের অর্থ বিনিয়োগ করুন। এই স্কিম খুঁজছেন ব্যক্তিদের জন্য উপযুক্তমূলধন নিয়মিত আয়ের পাশাপাশি প্রজন্ম। সুষম স্কিম হিসাবেও পরিচিত, ব্যক্তিরা হাইব্রিড স্কিমগুলিতে একক পরিমাণ বিনিয়োগ করতে বেছে নিতে পারেন। একক বিনিয়োগের জন্য কিছু সেরা হাইব্রিড তহবিল নীচে তালিকাভুক্ত করা হয়েছে।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹77.7764

↑ 0.87 ₹6,848 5,000 -0.4 3 14.7 19.4 13.9 11.1 SBI Multi Asset Allocation Fund Growth ₹65.8993

↑ 0.53 ₹14,944 5,000 2.6 9.5 22.2 19.2 14.7 18.6 ICICI Prudential Multi-Asset Fund Growth ₹796.15

↓ -8.43 ₹80,768 5,000 -1.4 3.5 13.7 18.5 18.6 18.6 ICICI Prudential Equity and Debt Fund Growth ₹396.79

↑ 3.53 ₹49,257 5,000 -2.5 -0.1 12.6 18.1 17.8 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹37.35

↑ 0.48 ₹1,329 5,000 0.2 -1.6 12.9 17.8 16.7 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Multi-Asset Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Bottom quartile AUM (₹6,848 Cr). Lower mid AUM (₹14,944 Cr). Highest AUM (₹80,768 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (17+ yrs). Established history (20+ yrs). Established history (23+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 13.93% (bottom quartile). 5Y return: 14.67% (bottom quartile). 5Y return: 18.56% (top quartile). 5Y return: 17.81% (upper mid). 5Y return: 16.72% (lower mid). Point 6 3Y return: 19.35% (top quartile). 3Y return: 19.17% (upper mid). 3Y return: 18.51% (lower mid). 3Y return: 18.10% (bottom quartile). 3Y return: 17.81% (bottom quartile). Point 7 1Y return: 14.72% (upper mid). 1Y return: 22.17% (top quartile). 1Y return: 13.74% (lower mid). 1Y return: 12.62% (bottom quartile). 1Y return: 12.87% (bottom quartile). Point 8 1M return: -3.30% (lower mid). 1M return: -2.08% (top quartile). 1M return: -3.80% (bottom quartile). 1M return: -3.90% (bottom quartile). 1M return: -2.76% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 0.76 (lower mid). Sharpe: 2.05 (top quartile). Sharpe: 1.48 (upper mid). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Multi-Asset Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

একক বিনিয়োগের জন্য সেরা সূচক তহবিল

একটি সূচক তহবিলের পোর্টফোলিওতে শেয়ার এবং অন্যান্য উপকরণগুলি সূচকের অনুপাতে থাকে। অন্য কথায়, এই স্কিমগুলি একটি সূচকের কর্মক্ষমতা অনুকরণ করে। এগুলি নিষ্ক্রিয়ভাবে পরিচালিত তহবিল এবং একমুঠো বিনিয়োগের জন্য একটি ভাল বিকল্প হিসাবে বিবেচিত হতে পারে। সেরা কিছুসূচক তহবিল যেগুলি একক বিনিয়োগের জন্য বেছে নেওয়া যেতে পারে নিম্নরূপ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Index Fund - Sensex Plan Growth ₹39.8199

↑ 0.33 ₹957 -7.4 -4 6.2 10.5 9.4 9.8 LIC MF Index Fund Sensex Growth ₹145.881

↑ 1.18 ₹91 -7.5 -4.3 5.5 9.9 8.9 9.1 Franklin India Index Fund Nifty Plan Growth ₹195.786

↑ 1.87 ₹766 -5.9 -2.9 8.6 12.2 10.3 11.3 IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 Nippon India Index Fund - Nifty Plan Growth ₹41.2155

↑ 0.40 ₹3,078 -5.8 -2.8 8.7 12.4 10.3 11.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Index Fund - Sensex Plan LIC MF Index Fund Sensex Franklin India Index Fund Nifty Plan IDBI Nifty Index Fund Nippon India Index Fund - Nifty Plan Point 1 Upper mid AUM (₹957 Cr). Bottom quartile AUM (₹91 Cr). Lower mid AUM (₹766 Cr). Bottom quartile AUM (₹208 Cr). Highest AUM (₹3,078 Cr). Point 2 Established history (15+ yrs). Established history (23+ yrs). Oldest track record among peers (25 yrs). Established history (15+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 1★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 9.42% (bottom quartile). 5Y return: 8.90% (bottom quartile). 5Y return: 10.34% (upper mid). 5Y return: 11.74% (top quartile). 5Y return: 10.29% (lower mid). Point 6 3Y return: 10.46% (bottom quartile). 3Y return: 9.85% (bottom quartile). 3Y return: 12.24% (lower mid). 3Y return: 20.28% (top quartile). 3Y return: 12.36% (upper mid). Point 7 1Y return: 6.16% (bottom quartile). 1Y return: 5.45% (bottom quartile). 1Y return: 8.56% (lower mid). 1Y return: 16.16% (top quartile). 1Y return: 8.72% (upper mid). Point 8 1M return: -7.22% (bottom quartile). 1M return: -7.26% (bottom quartile). 1M return: -6.52% (lower mid). 1M return: 3.68% (top quartile). 1M return: -6.46% (upper mid). Point 9 Alpha: -0.51 (upper mid). Alpha: -1.17 (bottom quartile). Alpha: -0.53 (lower mid). Alpha: -1.03 (bottom quartile). Alpha: -0.47 (top quartile). Point 10 Sharpe: 0.13 (bottom quartile). Sharpe: 0.07 (bottom quartile). Sharpe: 0.25 (lower mid). Sharpe: 1.04 (top quartile). Sharpe: 0.25 (upper mid). Nippon India Index Fund - Sensex Plan

LIC MF Index Fund Sensex

Franklin India Index Fund Nifty Plan

IDBI Nifty Index Fund

Nippon India Index Fund - Nifty Plan

গত 1 মাসের উপর ভিত্তি করে সেরা মিউচুয়াল ফান্ড

To generate long term capital appreciation from a portfolio that is predominantly in equity and equity related instruments Below is the key information for HDFC Long Term Advantage Fund Returns up to 1 year are on An Open-ended diversified equity scheme with an objective to generate long-term growth of capital, by investing predominantly in a diversified portfolio of equity and equity related securities in the domestic and international markets. Research Highlights for Aditya Birla Sun Life International Equity Fund - Plan B Below is the key information for Aditya Birla Sun Life International Equity Fund - Plan B Returns up to 1 year are on The investment objective of the scheme is to invest in the stocks and equity related instruments comprising the S&P CNX Nifty Index in the same weights as these stocks represented in the Index with the intent to replicate the performance of the Total Returns Index of S&P CNX Nifty index. The scheme will adopt a passive investment strategy and will seek to achieve the investment objective by minimizing the tracking error between the S&P CNX Nifty index (Total Returns Index) and the scheme. Research Highlights for IDBI Nifty Index Fund Below is the key information for IDBI Nifty Index Fund Returns up to 1 year are on The investment objective of the scheme is to generate returns by investing in units of Kotak Gold Exchange Traded Fund. Research Highlights for Kotak Gold Fund Below is the key information for Kotak Gold Fund Returns up to 1 year are on The investment objective of the Scheme will be to generate returns that correspond closely to the returns generated by IDBI Gold Exchange Traded Fund (IDBI GOLD ETF). Research Highlights for IDBI Gold Fund Below is the key information for IDBI Gold Fund Returns up to 1 year are on 1. HDFC Long Term Advantage Fund

HDFC Long Term Advantage Fund

Growth Launch Date 2 Jan 01 NAV (14 Jan 22) ₹595.168 ↑ 0.28 (0.05 %) Net Assets (Cr) ₹1,318 on 30 Nov 21 Category Equity - ELSS AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk Moderately High Expense Ratio 2.25 Sharpe Ratio 2.27 Information Ratio -0.15 Alpha Ratio 1.75 Min Investment 500 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000

Purchase not allowed Returns for HDFC Long Term Advantage Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 14 Jan 22 Duration Returns 1 Month 4.4% 3 Month 1.2% 6 Month 15.4% 1 Year 35.5% 3 Year 20.6% 5 Year 17.4% 10 Year 15 Year Since launch 21.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for HDFC Long Term Advantage Fund

Name Since Tenure Data below for HDFC Long Term Advantage Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 2. Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life International Equity Fund - Plan B

Growth Launch Date 31 Oct 07 NAV (28 Jul 23) ₹28.8036 ↑ 0.07 (0.23 %) Net Assets (Cr) ₹93 on 30 Jun 23 Category Equity - Global AMC Birla Sun Life Asset Management Co Ltd Rating ☆ Risk High Expense Ratio 2.6 Sharpe Ratio 0.85 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,122 28 Feb 23 ₹10,983 Returns for Aditya Birla Sun Life International Equity Fund - Plan B

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 14 Jan 22 Duration Returns 1 Month 4.2% 3 Month 10.3% 6 Month 10% 1 Year 13.8% 3 Year 18.9% 5 Year 9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Aditya Birla Sun Life International Equity Fund - Plan B

Name Since Tenure Data below for Aditya Birla Sun Life International Equity Fund - Plan B as on 30 Jun 23

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. IDBI Nifty Index Fund

IDBI Nifty Index Fund

Growth Launch Date 25 Jun 10 NAV (28 Jul 23) ₹36.2111 ↓ -0.02 (-0.06 %) Net Assets (Cr) ₹208 on 30 Jun 23 Category Others - Index Fund AMC IDBI Asset Management Limited Rating ☆ Risk Moderately High Expense Ratio 0.9 Sharpe Ratio 1.04 Information Ratio -3.93 Alpha Ratio -1.03 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,512 28 Feb 23 ₹11,889 Returns for IDBI Nifty Index Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 14 Jan 22 Duration Returns 1 Month 3.7% 3 Month 9.1% 6 Month 11.9% 1 Year 16.2% 3 Year 20.3% 5 Year 11.7% 10 Year 15 Year Since launch 10.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for IDBI Nifty Index Fund

Name Since Tenure Data below for IDBI Nifty Index Fund as on 30 Jun 23

Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 4. Kotak Gold Fund

Kotak Gold Fund

Growth Launch Date 25 Mar 11 NAV (10 Mar 26) ₹61.1569 ↑ 0.44 (0.72 %) Net Assets (Cr) ₹6,556 on 31 Jan 26 Category Gold - Gold AMC Kotak Mahindra Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,681 28 Feb 23 ₹11,678 29 Feb 24 ₹12,912 28 Feb 25 ₹17,286 28 Feb 26 ₹31,914 Returns for Kotak Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 14 Jan 22 Duration Returns 1 Month 3.2% 3 Month 24.4% 6 Month 45.5% 1 Year 82.5% 3 Year 40% 5 Year 27.1% 10 Year 15 Year Since launch 12.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 70.4% 2023 18.9% 2022 13.9% 2021 11.7% 2020 -4.7% 2019 26.6% 2018 24.1% 2017 7.3% 2016 2.5% 2015 10.2% Fund Manager information for Kotak Gold Fund

Name Since Tenure Abhishek Bisen 25 Mar 11 14.87 Yr. Jeetu Sonar 1 Oct 22 3.34 Yr. Data below for Kotak Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.63% Other 98.37% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -100% ₹6,544 Cr 502,813,962

↑ 31,071,029 Triparty Repo

CBLO/Reverse Repo | -1% ₹59 Cr Net Current Assets/(Liabilities)

Net Current Assets | -1% -₹47 Cr 5. IDBI Gold Fund

IDBI Gold Fund

Growth Launch Date 14 Aug 12 NAV (10 Mar 26) ₹41.2379 ↑ 0.53 (1.29 %) Net Assets (Cr) ₹809 on 31 Jan 26 Category Gold - Gold AMC IDBI Asset Management Limited Rating Risk Moderately High Expense Ratio 0.64 Sharpe Ratio 3.48 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,605 28 Feb 23 ₹11,620 29 Feb 24 ₹12,874 28 Feb 25 ₹17,362 28 Feb 26 ₹31,849 Returns for IDBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 14 Jan 22 Duration Returns 1 Month 3.2% 3 Month 23.7% 6 Month 44.1% 1 Year 80.8% 3 Year 40% 5 Year 27.6% 10 Year 15 Year Since launch 11% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 18.7% 2022 14.8% 2021 12% 2020 -4% 2019 24.2% 2018 21.6% 2017 5.8% 2016 1.4% 2015 8.3% Fund Manager information for IDBI Gold Fund

Name Since Tenure Sumit Bhatnagar 1 Jun 24 1.67 Yr. Data below for IDBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2% Other 98% Top Securities Holdings / Portfolio

Name Holding Value Quantity LIC MF Gold ETF

- | -99% ₹803 Cr 537,952

↑ 44,100 Treps

CBLO/Reverse Repo | -2% ₹16 Cr Net Receivables / (Payables)

Net Current Assets | -1% -₹11 Cr

একক বিনিয়োগের সময় যে বিষয়গুলি বিবেচনা করা উচিত৷

মিউচুয়াল ফান্ডে বিনিয়োগ করার আগে ব্যক্তিদের অনেক পরামিতি যত্ন নিতে হবে। এটা অন্তর্ভুক্ত:

বাজারের টাইমিং

যখন একক বিনিয়োগের কথা আসে, তখন ব্যক্তিদের সর্বদা সন্ধান করতে হবেবাজার বিশেষ করে ইক্যুইটি-ভিত্তিক তহবিলের ক্ষেত্রে সময়। একক বিনিয়োগ করার একটি ভাল সময় হল যখন বাজারগুলি কম থাকে এবং একটি সুযোগ থাকে যে তারা শীঘ্রই প্রশংসা করতে শুরু করবে। যাইহোক, যদি বাজারগুলি ইতিমধ্যেই শীর্ষে থাকে তবে একক বিনিয়োগ থেকে দূরে থাকাই ভাল।

বৈচিত্রতা

বৈচিত্র্যও একটি গুরুত্বপূর্ণ দিক যা এককভাবে বিনিয়োগ করার আগে বিবেচনা করা প্রয়োজন। একমুঠো বিনিয়োগের ক্ষেত্রে ব্যক্তিদের একাধিক উপায়ে ছড়িয়ে দিয়ে তাদের বিনিয়োগকে বহুমুখী করা উচিত। এটি নিশ্চিত করতে সাহায্য করবে যে তাদের সামগ্রিক পোর্টফোলিওটি ভাল পারফরম্যান্স করে এমনকি যদি কোনও স্কিম কাজ না করে।

আপনার উদ্দেশ্য অনুযায়ী আপনার বিনিয়োগ করুন

ব্যক্তিরা যে কোনো বিনিয়োগ করে একটি নির্দিষ্ট লক্ষ্য অর্জনের জন্য। অতএব, ব্যক্তিদের চেক করা উচিত যে স্কিমের পদ্ধতির সাথে সামঞ্জস্যপূর্ণ কিনাবিনিয়োগকারীএর উদ্দেশ্য। এখানে, ব্যক্তিদের বিভিন্ন পরামিতি যেমন দেখতে হবেসিএজিআর স্কিমে বিনিয়োগ করার আগে রিটার্ন, সম্পূর্ণ আয়, করের প্রভাব এবং আরও অনেক কিছু।

খালাস সঠিক সময়ে করা উচিত

ব্যক্তি তাদের করা উচিতমুক্তি একক বিনিয়োগ সঠিক সময়ে. যদিও এটি এখনও বিনিয়োগের উদ্দেশ্য অনুযায়ী হতে পারে; ব্যক্তিদের উচিত যে স্কিমটিতে তারা বিনিয়োগ করার পরিকল্পনা করছে তার একটি সময়মত পর্যালোচনা করা। যাইহোক, তাদের আরও দীর্ঘ সময়ের জন্য তাদের বিনিয়োগ রাখতে হবে যাতে তারা সর্বাধিক সুবিধা উপভোগ করতে পারে।

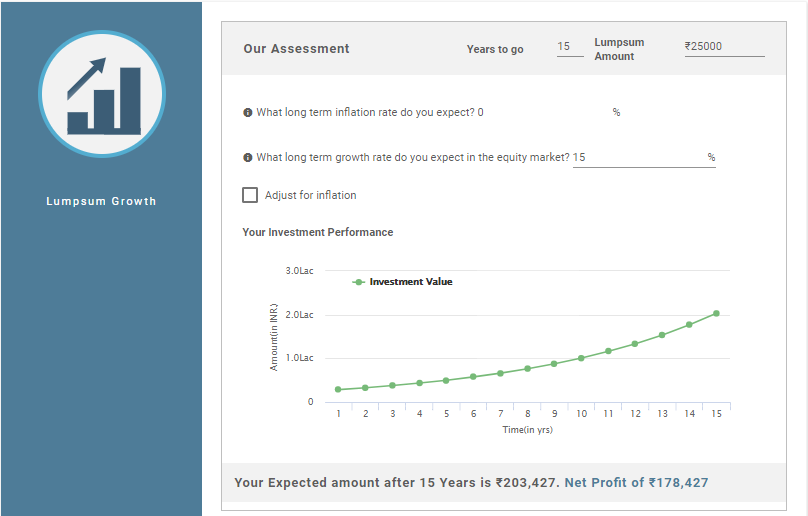

মিউচুয়াল ফান্ড লাম্প সাম রিটার্ন ক্যালকুলেটর

মিউচুয়াল ফান্ডের একমুঠো রিটার্ন ক্যালকুলেটর ব্যক্তিদের দেখাতে সাহায্য করে যে কীভাবে একজন ব্যক্তির একক বিনিয়োগ একটি নির্দিষ্ট সময়সীমার মধ্যে বৃদ্ধি পায়। একমুঠো ক্যালকুলেটরে ইনপুট করতে যে ডেটা প্রয়োজন তার মধ্যে রয়েছে বিনিয়োগের মেয়াদ, প্রাথমিক বিনিয়োগের পরিমাণ, দীর্ঘমেয়াদী প্রত্যাশিত বৃদ্ধির হার এবং আরও অনেক কিছু। মিউচুয়াল ফান্ডের একমুঠো রিটার্ন ক্যালকুলেটরের একটি চিত্র নিম্নরূপ।

চিত্রণ

একমুঠো বিনিয়োগ: INR 25,000

বিনিয়োগের মেয়াদ: 15 বছর

দীর্ঘমেয়াদী বৃদ্ধির হার (প্রায়): 15%

লাম্প সাম ক্যালকুলেটর অনুযায়ী প্রত্যাশিত রিটার্ন: INR 2,03,427

বিনিয়োগে নিট লাভ: INR 1,78,427

এইভাবে, উপরের গণনাটি দেখায় যে আপনার বিনিয়োগের উপর বিনিয়োগের নিট মুনাফা হল INR 1,78,427 যখন আপনার বিনিয়োগের মোট মূল্য হল INR 2,03,427.

মিউচুয়াল ফান্ডে এককালীন বিনিয়োগের সুবিধা এবং অসুবিধা

SIP-এর মতই, Lump Sum Investment-এরও নিজস্ব সুবিধা এবং অসুবিধা রয়েছে। সুতরাং, আসুন এই সুবিধা এবং অসুবিধাগুলি দেখুন।

সুবিধাদি

লাম্প সাম বিনিয়োগের সুবিধাগুলি নিম্নরূপ।

- বড় পরিমাণ বিনিয়োগ করুন: ব্যক্তিরা মিউচুয়াল ফান্ডে প্রচুর পরিমাণে বিনিয়োগ করতে পারে এবং তহবিল নিষ্ক্রিয় রাখার পরিবর্তে উচ্চতর রিটার্ন অর্জন করতে পারে।

- দীর্ঘমেয়াদী জন্য আদর্শ: বিনিয়োগের একক মোড দীর্ঘমেয়াদী বিনিয়োগের জন্য বিশেষত ইক্যুইটি তহবিলের ক্ষেত্রে ভাল। তবে, ঋণ তহবিলের ক্ষেত্রে, মেয়াদ স্বল্প বা মধ্যমেয়াদী হতে পারে

- সুবিধা: একক বিনিয়োগের মোড সুবিধাজনক কারণ অর্থপ্রদান শুধুমাত্র একবার করা হয় এবং নিয়মিত বিরতিতে কাটা হয় না।

অসুবিধা

একক বিনিয়োগের অসুবিধাগুলি হল:

- অনিয়মিত বিনিয়োগ: একমুঠো বিনিয়োগ একজন বিনিয়োগকারীর নিয়মিত সঞ্চয় নিশ্চিত করে না কারণ এটি নিয়মিত সঞ্চয়ের অভ্যাস তৈরি করে না।

- উচ্চ ঝুঁকি: একমুঠো বিনিয়োগে, সময়গুলি দেখা গুরুত্বপূর্ণ৷ এর কারণ একমুঠো মোডে বিনিয়োগ শুধুমাত্র একবার করা হয় এবং নিয়মিত বিরতিতে নয়। অতএব, যদি ব্যক্তিরা সময় বিবেচনা না করে, তাহলে তারা ক্ষতির সম্মুখীন হতে পারে।

উপসংহার

সুতরাং, উপরের পয়েন্টারগুলি থেকে, এটা বলা যেতে পারে যে একমুঠো মোডও মিউচুয়াল ফান্ডে বিনিয়োগ করার একটি ভাল উপায়। যাইহোক, স্কিমে একমুঠো পরিমাণ বিনিয়োগ করার সময় ব্যক্তিদের আত্মবিশ্বাসী হতে হবে। যদি না হয়, তারা বিনিয়োগের SIP মোড বেছে নিতে পারে। উপরন্তু, বিনিয়োগ করার আগে লোকেদের স্কিমের পদ্ধতিগুলি বোঝা উচিত। প্রয়োজন হলে, তারা এমনকি একটি পরামর্শ করতে পারেনআর্থিক উপদেষ্টা. এটি তাদের অর্থ নিরাপদ এবং তাদের উদ্দেশ্য যথাসময়ে সম্পন্ন হয়েছে তা নিশ্চিত করতে তাদের সাহায্য করবে.

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Research Highlights for HDFC Long Term Advantage Fund