पैसे निवेश करने के 6 बेहतरीन तरीके

कैसे निवेश करें? यह एक बहुत ही सामान्य प्रश्न है जो एक नई मधुमक्खी पूछती है। लेकिन, पहली जगह में, क्या कोई हैपैसा निवेश करने का सबसे अच्छा तरीका? हां, आदर्श तरीका हर व्यक्ति के लिए अलग-अलग होगा। यह कार्यकाल, जोखिम उठाने की क्षमता, तरलता और कराधान जैसे मापदंडों पर आधारित है। भारत में विभिन्न उच्च-प्रतिफल निवेश विकल्प हैं, हालांकि, आपकी आय के स्रोत के आधार पर विकल्पों को अच्छी तरह से समझना आवश्यक है।

1. कर योग्य आय निर्धारित करें

आइए एक उदाहरण लेते हैं कि आपकी आय 4 लाख है, तो आपका टैक्स ब्रैकेट क्या होगा।

| आय सीमा प्रति वर्ष | मौजूदा कर दर (2019-20) | नई कर दर (2021-22) |

|---|---|---|

| INR 2,50 तक,000 | मुक्त करें | मुक्त करें |

| INR 2,50,000 से 5,00,000 | 5% | 5% |

| INR 5,00,000 से 7,50,000 | 20% | 10% |

| INR 7,50,000 से 10,00,000 | 20% | 15% |

| INR 10,00,000 से 12,50,000 | 30% | 20% |

| INR 12,50,000 से 15,00,000 | 30% | 25% |

| INR से ऊपर 15,00,000 | 30% | 30% |

चूंकि हमने कर योग्य आय का निर्धारण कर लिया है, इसलिए हमें यह सुनिश्चित करने की आवश्यकता है कि हम प्रासंगिक बनाते हैंटैक्स सेविंग निवेश (विभिन्न वर्गों के अनुसारआयकर कार्य,धारा 80सी, 80 डी आदि)। कोई कई विकल्पों में से चुन सकता है जैसेईएलएसएस,स्वास्थ्य बीमा,ULIP, आदि। ये सभी दीर्घकालिक निवेश हैं और सावधानीपूर्वक विचार करने के बाद इन्हें चुना जाना चाहिए। एक ईएलएसएस (इक्विटी लिंक्ड सेविंग्स स्कीम के रूप में भी जाना जाता है) 3 साल की अपेक्षाकृत कम लॉक-इन अवधि के कारण एक पसंदीदा पसंदीदा है।

की तुलनाईएलएसएस और पीपीएफ (सार्वजनिक भविष्य निधि) नीचे है:

Talk to our investment specialist

| पीपीएफ (सामान्य भविष्य निधि | ईएलएसएस (इक्विटी लिंक्ड सेविंग स्कीम) |

|---|---|

| पीपीएफ सुरक्षित है भारत सरकार द्वारा समर्थित | ईएलएसएस इक्विटी की तरह है, अस्थिरता और जोखिम के साथ |

| फिक्स्ड रिटर्न @ 7.60% प्रति वर्ष | अपेक्षित रिटर्न: 12-17% प्रति वर्ष |

| कर छूट: ईईई (छूट, छूट, छूट) | कर छूट: ईईई (छूट, छूट, छूट) |

| लॉक-इन अवधि: 15 वर्ष | लॉक-इन अवधि: 3 वर्ष |

| जोखिम से बचने वाले निवेशकों के लिए बेहतर अनुकूल | मध्यम से उच्च जोखिम लेने वाले निवेशकों के लिए बेहतर अनुकूल |

| INR 1,50,000 तक जमा कर सकते हैं | कोई जमा सीमा नहीं |

2022 में निवेश करने के लिए सर्वश्रेष्ठ ईएलएसएस

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹43.9158

↑ 0.59 ₹4,566 -3.3 -0.2 12.1 15.4 12.7 4.9 Bandhan Tax Advantage (ELSS) Fund Growth ₹149.667

↑ 1.65 ₹7,060 -4.3 -1.4 10.4 14.7 14.2 8 Aditya Birla Sun Life Tax Relief '96 Growth ₹58.61

↑ 0.64 ₹14,993 -5.4 -4.2 11.9 14.7 7.9 9.3 DSP Tax Saver Fund Growth ₹136.176

↑ 1.80 ₹17,223 -4.6 -1.3 9.5 18.7 15.3 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Bottom quartile AUM (₹4,566 Cr). Lower mid AUM (₹7,060 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.68% (bottom quartile). 5Y return: 14.22% (lower mid). 5Y return: 7.90% (bottom quartile). 5Y return: 15.31% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 15.42% (lower mid). 3Y return: 14.73% (bottom quartile). 3Y return: 14.73% (bottom quartile). 3Y return: 18.71% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 12.07% (upper mid). 1Y return: 10.36% (bottom quartile). 1Y return: 11.89% (lower mid). 1Y return: 9.49% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.34 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.14 (bottom quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: -0.30 (lower mid). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

2. मासिक निवेश राशि निर्धारित करें

अगला कदम आपके मासिक अधिशेष का निर्धारण करना होगा जिसे आप निवेश कर सकते हैं। यह आपके घर ले जाने के वेतन और खर्चों को ध्यान में रखकर निर्धारित किया जाना चाहिए। आकस्मिक जरूरतों या आपातकालीन खर्चों के लिए कुछ धनराशि अलग रखनी चाहिए।

3. जोखिम मूल्यांकन

जोखिम आकलन एक महत्वपूर्ण कदम है और इसे एक ही निर्धारित करना चाहिए। जोखिम लेने की क्षमता कई कारकों पर निर्भर करती है जैसे उम्र,नकदी प्रवाह, हानि को सहन करने की क्षमता आदि। किसी को इनके आधार पर यह निर्धारित करने की आवश्यकता होगी कि क्या कोई उच्च जोखिम या मध्यम जोखिम या कम जोखिम ले सकता है।

4. संपत्ति आवंटन

यह केवल एक पोर्टफोलियो में संपत्ति के मिश्रण को तय कर रहा है, उदा। उच्च जोखिम लेने वाले निवेशक के पास कम जोखिम वाले निवेशक की तुलना में पोर्टफोलियो में अधिक इक्विटी हो सकती है। अंगूठे का एक बुनियादी नियम इक्विटी आवंटन होने के लिए निवेशक की उम्र 100 घटा है। कर्ज में डूबे रहने के लिए आराम करें।

5. उत्पाद चयन

आवंटन निर्धारित करने के बाद, अगला कदम यह सुनिश्चित करना है कि हम सही उत्पादों का चयन करें।म्यूचुअल फंड्स पैसा निवेश करने का एक अच्छा मार्ग हो सकता है क्योंकि वे पेशेवर रूप से प्रबंधित होते हैं, द्वारा नियंत्रित होते हैंसेबी (भारतीय प्रतिभूति और विनिमय बोर्ड) और प्रवेश करने और बाहर निकलने के लिए सुविधाजनक हैं।

- द्वारा प्रकाशित म्युचुअल फंड की रेटिंगरेटिंग एजेंसी जैसे CRISIL, MorningStar, ICRA फंड के लिए अच्छे शुरुआती बिंदु हैं जिन्हें चुना जा सकता है।

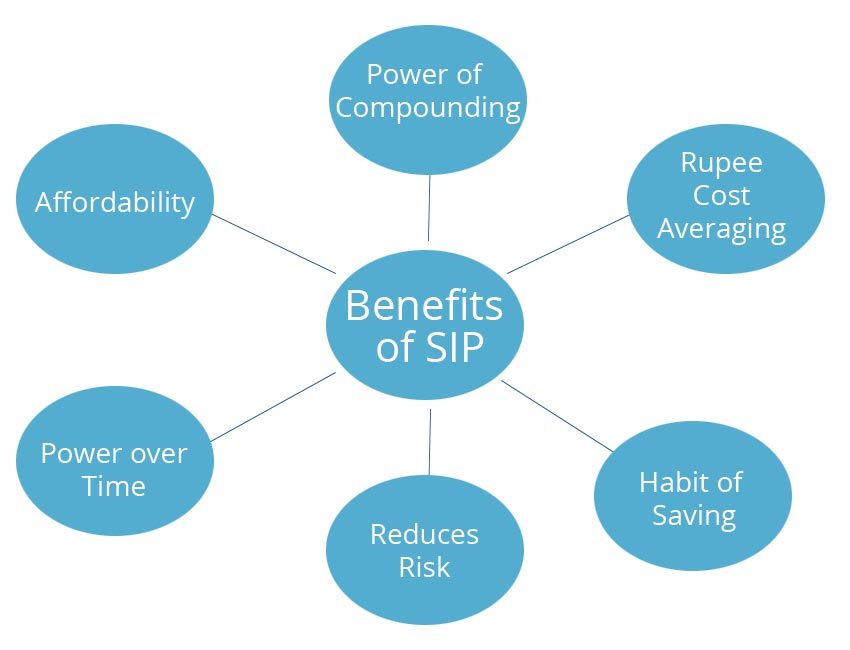

- सिप या व्यवस्थितनिवेश योजना वेतनभोगी कर्मचारियों के लिए एक अच्छा विकल्प हो सकता है, जो निवेशक को सुविधा प्रदान करता है और एक बार का सेटअप है जबकि आगे के निवेश स्वचालित हैं।

किसी को सावधानीपूर्वक विचार के साथ निवेश करने के लिए अंतिम फंड चुनना चाहिए।

2022 के लिए सर्वश्रेष्ठ एसआईपी योजनाएं

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 500 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 500 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 500 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 1,000 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.03% (lower mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (upper mid). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (lower mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (upper mid). 1Y return: 27.74% (lower mid). 1Y return: 17.70% (bottom quartile). 1Y return: 17.27% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.03 (bottom quartile). Sharpe: 0.21 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

6. निगरानी और पुनर्संतुलन

निवेश करने के बाद यह बड़े अंतर से खत्म नहीं हुआ है। यह सुनिश्चित करने के लिए कि आपको अच्छा रिटर्न मिले, 3 महीने में कम से कम एक बार पोर्टफोलियो की निगरानी करना और यह सुनिश्चित करना आवश्यक है कि आप साल में एक बार कम से कम एक बार रीबैलेंस करें। किसी को योजना के प्रदर्शन को देखने की आवश्यकता होगी और यह भी कि पोर्टफोलियो में अच्छा प्रदर्शन करने वाला मौजूद है। अन्यथा होल्डिंग्स में बदलाव करने और अच्छे प्रदर्शन करने वालों के साथ पिछड़ों को बदलने की जरूरत है।

एक प्रभावी और कुशल योजना बनाने के लिए इन बुनियादी कदमों का पालन किया जाना चाहिए। यदि कोई ऐसा करता है और समय के साथ होल्डिंग्स की निगरानी करता है, तो उसे अच्छे परिणाम मिलने चाहिए। शुभकामनाएं!

पूछे जाने वाले प्रश्न

1. धारा 80सी क्या है?

ए: 1961 के आयकर अधिनियम की धारा 80 सी व्यक्तियों, ज्यादातर वेतनभोगी व्यक्तियों को कर लाभ प्राप्त करने की अनुमति देती है। व्यक्ति रुपये तक की कटौती का दावा कर सकते हैं। एक वर्ष में अर्जित कुल आय पर 1.5 लाख।

2. टीडीएस क्या है?

ए: टीडीएस स्रोत पर कर कटौती का संक्षिप्त रूप है। यह उस स्रोत पर एकत्र किया गया कर है जहां व्यक्ति की आय उत्पन्न होती है।

3. टीडीएस 80सी से कैसे जुड़ा है?

ए: व्यक्तिगत आय के लिए TDS 80C से जुड़ा है, लेकिन ध्यान दें कि TDS धारा 80C के तहत नहीं काटा जा सकता है। मान लीजिए, उदाहरण के लिए, आपके पास एक पीपीएफ खाता है जिसमें aबैंक 1.5 लाख रुपये प्रति वर्ष की अधिकतम जमा सीमा के साथ। यह खाता तब धारा 80सी के तहत टीडीएस से मुक्त है; इसी तरह, यदि विभिन्न अन्य कर-बचत विधियों से अर्जित ब्याज आय धारा 80 सी के तहत टीडीएस से मुक्त होने के योग्य है।

4. और कौन से सेक्शन हैं जो आपको 80सी के अलावा टैक्स बेनिफिट्स हासिल करने में मदद कर सकते हैं?

ए: चौदह और तरीके हैं जिनके द्वारा आप 80सी के अलावा अन्य करों पर बचत कर सकते हैं, और ये इस प्रकार हैं:

- धारा 80सीसीडी:राष्ट्रीय पेंशन योजना

- धारा 80डी: स्वास्थ्य का भुगतानबीमा अधिमूल्य

- धारा 80ई: एक का पुनर्भुगतानशिक्षा ऋण

- धारा 24: a . का ब्याज भुगतानगृह ऋण

- धारा 80EE: पहली बार खरीदारों के लिए होम लोन का ब्याज भुगतान

- धारा 80EEA: पहली बार खरीदारों के लिए होम लोन का ब्याज भुगतान

- धारा 80EEB: इलेक्ट्रिक वाहन की खरीद के लिए लिए गए ऋण पर चुकाया गया ब्याज

- धारा 80जी: धर्मार्थ संस्थानों को दान

- धारा 80छछः आवास के लिए भुगतान किया गया किराया

- धारा 80TTA: बचत बैंक खाते से ब्याज

- धारा 80TTB: वरिष्ठ नागरिकों के मामले में जमा से ब्याज

- धारा 54: लंबी अवधिपूंजी लाभ आवासीय घर की बिक्री पर

- धारा 54EC: भूमि, भवन या दोनों की बिक्री पर दीर्घकालिक पूंजीगत लाभ

- धारा 54F: आवासीय घर के अलावा किसी अन्य पूंजीगत संपत्ति की बिक्री पर दीर्घकालिक पूंजीगत लाभ

5. 80डी के तहत कर लाभ क्या हैं?

ए: व्यक्ति स्वास्थ्य बीमा प्रीमियम के भुगतान पर कर कटौती का दावा कर सकते हैं। 60 साल से कम उम्र के व्यक्तियों और अपने लिए भुगतान करने पर, वे रुपये तक की कटौती का दावा कर सकते हैं। 25,000. यदि आप साठ से कम उम्र के हैं, लेकिन 60 वर्ष से अधिक उम्र के माता-पिता के साथ रहते हैं और उनके लिए प्रीमियम का भुगतान कर रहे हैं, तो आप रुपये तक की कटौती का दावा कर सकते हैं। 75,000.

अंत में, वरिष्ठ नागरिकों के माता-पिता के साथ रहने वाले वरिष्ठ नागरिकों के लिए, अपने और अपने माता-पिता के लिए प्रीमियम का भुगतान करते हुए, वे रुपये तक की कटौती का दावा कर सकते हैं। 1,00,000.

6. 80ई के तहत कर लाभ क्या है?

ए: मान लीजिए कि आप अपने लिए लिए गए शिक्षा ऋण को चुका रहे हैं या अपने बच्चे, पति या पत्नी या किसी ऐसे व्यक्ति की ओर से चुका रहे हैं जिसके कानूनी अभिभावक आप हैं। उस स्थिति में, आप धारा 80E के तहत कर कटौती का दावा कर सकते हैं।

7. क्या संपत्ति आवंटन आपकी निवेश योजना का हिस्सा होना चाहिए?

ए: हां,परिसंपत्ति आवंटन निवेश योजना का हिस्सा होना चाहिए। क्योंकि यह सुनिश्चित करने के लिए कि आपके पास पर्याप्त निवेश है, एक विविध पोर्टफोलियो आवश्यक है ताकि यदि कोई प्रदर्शन नहीं करता है तो आपके समग्र निवेश पर प्रतिकूल प्रभाव नहीं पड़ता है।

8. विभिन्न उत्पादों का प्रबंधन कौन करता है जिनमें आप निवेश कर सकते हैं?

ए: आप अपने बैंक से एक धन प्रबंधक रख सकते हैं, जिससे आपको अपने निवेश का पोर्टफोलियो बनाने में मदद मिलेगी। अन्यथा, यदि आपको लगता है कि आप इसे प्रबंधित कर सकते हैं, तो आप भी निवेश करने के लिए उपयुक्त उत्पादों की पहचान कर सकते हैं।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।