AMFI Signs Sachin and Dhoni for Mutual Funds Sahi Hai Campaign

एसोसिएशन ऑफम्यूचुअल फंड्स (एम्फी) ने घोषणा की कि उन्होंने क्रिकेट के महानायक सचिन तेंदुलकर और एम.एस धोनी को उनके लिए साइन किया हैmutual fund sahi hai अभियान। ऐसा पहली बार हो रहा है कि अभियान को बढ़ावा देने के लिए नामी क्रिकेटरों को साइन किया जा रहा है।

एएमएफआई के अध्यक्ष नीलेश शाह के अनुसार- सचिन तेंदुलकर और एमएस धोनी ने अटूट विश्वास और उच्च निर्भरता पैदा की, और उनके संबंधित क्रिकेट करियर में उनका दीर्घकालिक अभिविन्यास खुदरा निवेशकों के समान है, जो निवेश के प्रति समान रूप से दीर्घकालिक दृष्टिकोण रखते हैं। क्रिकेट करियर में या म्यूचुअल फंड निवेश में दीर्घकालिक दृष्टिकोण हो, यह क्रिकेटरों या निवेशकों के लिए समान रूप से समृद्ध लाभांश दे सकता है।

Mutual Funds Sahi hai Campaign

म्यूचुअल फंड सही है अभियान मार्च 2017 में निवेशकों के भीतर म्यूचुअल फंड के बारे में जागरूकता पैदा करने के उद्देश्य से शुरू किया गया था। म्यूचुअल फंड सही है अभियान के साथ, AMFI लोगों के म्यूचुअल फंड के बारे में विभिन्न प्रश्नों और प्रश्नों को संबोधित करने का विकल्प चुनता है जैसे- म्यूचुअल फंड क्या है,सर्वश्रेष्ठ म्युचुअल फंड निवेश करना, म्यूचुअल फंड निवेश कैसे करना है और म्यूचुअल फंड कैसे लाभ देता है, आदि।

क्रॉस-मीडिया अभियानों ने लोगों पर भारी प्रभाव डाला। म्यूचुअल फंड सही है अभियान न केवल अंग्रेजी में है, बल्कि हिंदी और अन्य स्थानीय भाषाओं में भी है।

दो आइकन- सचिन और धोनी के साथ, म्यूचुअल फंड सही है के आगामी अभियान लोगों का ध्यान आकर्षित करेंगे। साथ ही अगर आप क्रिकेट पर नजर डालें तो इसमें निवेश से कई समानताएं हैं। तो, देखते हैं कि क्रिकेट हमारे वित्तीय जीवन में निवेश के बारे में क्या सिखाता है।

Talk to our investment specialist

क्रिकेट से सीखने के लिए 3 महत्वपूर्ण निवेश युक्तियाँ

1. अलग स्थिति, लेकिन एक लक्ष्य!

जैसे हर खिलाड़ी का अपना कौशल होता है - बल्लेबाज, ब्लोअर - उसी तरह, हरइन्वेस्टर एक विशिष्ट . हैजोखिम उठाने का माद्दा. कुछ निवेशकों की जोखिम लेने की क्षमता कम होगी, जबकि अन्य में अधिक हो सकती है।

इसलिए म्युचुअल फंड को भूख के हिसाब से चुनना जरूरी है। उदाहरण के लिए, यदि आप नो-रिस्क फंड चाहते हैं तोलिक्विड फंड आपके लिए सबसे उपयुक्त हैं। लेकिन, अगर आप हाई रिस्क लेने वाले हैं तोनिवेश मेंइक्विटी फ़ंड आदर्श होगा। इसलिए अपनी भूख के अनुसार सबसे अच्छी पोजीशन चुनें।

2. टीम के खिलाड़ी की तरह ही पोर्टफोलियो में विविधता लाएं

विभिन्न खिलाड़ियों के साथ एक क्रिकेट टीम की तरह, निर्माण औरनिवेश योजना अलग-अलग फंड से अच्छा रिटर्न मिलेगा। कोई भी निवेश पोर्टफोलियो एक या दो फंड पर निर्भर नहीं होना चाहिए, एक अच्छी तरह से विविध पोर्टफोलियो आपको अच्छा मुनाफा दिलाएगा। विविधीकरण का अर्थ है अपने पोर्टफोलियो में जोखिम को संतुलित करना।

3. हार मत मानो, खेलते रहो!

क्रिकेट को समय, दिमाग और ध्यान की जरूरत है। इसी तरह, निवेश करते समय, आपको कई कारकों पर विचार करने की आवश्यकता होती है जैसे - समय, लक्ष्य, जोखिम, धैर्य। आपके निवेश में एक खराब रिटर्न आपको निराश नहीं करना चाहिए। वास्तव में, लंबी अवधि के रिटर्न के लिए प्रयास करें। अपने फंड के प्रदर्शन के लिए समय दें। खेल में अंत तक बने रहें।

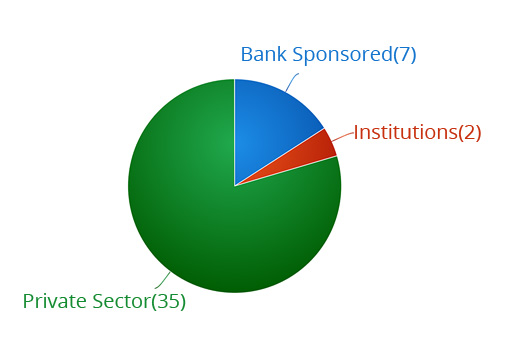

AMFI . के बारे में

एसोसिएशन ऑफ म्युचुअल फंड्स इन इंडिया भारतीय म्युचुअल फंड उद्योग को पेशेवर रूप से विकसित होने और सभी क्षेत्रों में मानकों को बढ़ाने में सहायता करता है। AMFI उन निवेशकों के लिए वन-स्टॉप डेस्टिनेशन है, जिन्हें म्यूचुअल फंड के बारे में कोई समस्या या मौद्रिक नुकसान की चिंता है।

एसोसिएशन ऑफ म्यूचुअल फंड्स इन इंडिया निम्नलिखित उद्देश्यों पर ध्यान केंद्रित करता है:

- म्युचुअल फंड उद्योग में पेशेवर नैतिक मानकों का संरक्षण करें

- म्युचुअल फंड के सदस्यों द्वारा अपनाई जाने वाली कुशल व्यावसायिक प्रथाओं और आचार संहिता को बढ़ावा देना

- भरोसेमंद म्यूचुअल फंड निवेश पर देश भर में जागरूकता फैलाने के लिए

- निवेशकों के हितों की रक्षा करें औरसंपत्ति प्रबंधन कंपनियां

- म्यूचुअल फंड अवधारणा की उचित समझ को बढ़ावा देने के लिए अखिल भारतीय निवेशक जागरूकता कार्यक्रमों का ध्यान रखें

- के साथ नेटवर्क करने के लिएसेबी और अपने म्यूचुअल फंड के नियमों को पूरा करें

म्यूचुअल फंड के लाभ

म्यूचुअल फंड वर्तमान में निवेशकों के बीच सबसे लोकप्रिय निवेश विकल्प है। यह कई लाभ प्रदान करता है जैसे -

सामर्थ्य

यह महत्वपूर्ण में से एक हैम्यूचुअल फंड के लाभ जैसा कि आप सिर्फ रुपये के साथ निवेश शुरू कर सकते हैं। 500 in aसिप. आप अपने हिस्से के रूप में लंबी अवधि के लिए नियमित रूप से छोटी राशि का निवेश कर सकते हैंवित्तीय लक्ष्यों. इससे आपको समय के साथ अच्छा रिटर्न मिलेगा। मामले में यदि आप नहीं करना चाहते हैंएसआईपी निवेश, आप एकमुश्त मोड का विकल्प चुन सकते हैं।

फ़ंड प्रबंधक

प्रत्येक म्यूचुअल फंड का प्रबंधन एक समर्पित फंड मैनेजर द्वारा किया जाता है। फंड मैनेजर खरीदने और बेचने का फैसला करता है। तो, आपको अपने निवेश के बारे में चिंता करने की ज़रूरत नहीं है यामंडी झूले ये फंड मैनेजर पेशेवर रूप से कुशल होते हैं और फंड के उद्देश्य को पूरा करने के लिए सबसे अच्छा विकल्प चुनते हैं।

विविधता

फंड मैनेजर हमेशा एक से अधिक एसेट क्लास जैसे इक्विटी में निवेश करता है।मुद्रा बाजार साधन, ऋण, सोना, आदि, जोखिम फैलाने के लिए। इसे विविधीकरण कहा जाता है। इसलिए यदि एक परिसंपत्ति वर्ग प्रदर्शन नहीं करता है, तो दूसरा निवेशकों के नुकसान से बचने के लिए रिटर्न को संतुलित कर सकता है।

कर लाभ

साथईएलएसएस (इक्विटी लिंक्ड सेविंग स्कीम) आप के तहत कर लाभ प्राप्त कर सकते हैंधारा 80सी काआयकर कार्य। साथ ही, चूंकि ईएलएसएस एक इक्विटी लिंक्ड स्कीम है, आप इक्विटी मार्केट से रिटर्न कमाते हैं। धारा 80सी के तहत अन्य कर विकल्पों की तुलना में, ईएलएसएस में सबसे कम लॉक-इन है, यानी तीन साल का।

म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

✅ 1. Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें

2. अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

✅ 3. Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

बेस्ट म्यूचुअल फंड 2022 - 2023

निम्नलिखित हैं:सर्वश्रेष्ठ एसआईपी म्युचुअल फंड 2020 के लिए:

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on The objective of the scheme would be to provide investors with opportunities for long-term growth in capital along with the liquidity of an open-ended scheme through an active management of investments in a diversified basket of equity stocks of domestic Public Sector Undertakings and in debt and money market instruments issued by PSUs AND others. Research Highlights for SBI PSU Fund Below is the key information for SBI PSU Fund Returns up to 1 year are on To generate capital appreciation and income distribution to unit holders by investing predominantly in equity/equity related securities of the companies belonging to the infrastructure development and balance in debt securities and money market instruments. Research Highlights for ICICI Prudential Infrastructure Fund Below is the key information for ICICI Prudential Infrastructure Fund Returns up to 1 year are on To generate capital appreciation by investing in Equity and Equity Related Instruments of companies where the Central / State Government(s) has majority shareholding or management control or has powers to appoint majority of directors. However, there is no assurance or guarantee that the investment objective of the Scheme will be achieved. The Scheme does not assure or guarantee any returns. Research Highlights for Invesco India PSU Equity Fund Below is the key information for Invesco India PSU Equity Fund Returns up to 1 year are on To generate capital appreciation, from a portfolio that is substantially constituted of equity securities and equity related securities of corporates, which could benefit from structural changes brought about by continuing liberalization in economic policies by the government and/or continuing investments in infrastructure, both by the public and private sector. Research Highlights for DSP India T.I.G.E.R Fund Below is the key information for DSP India T.I.G.E.R Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.6234

↑ 2.23 ₹1,975 500 39.2 84.2 156.2 58.2 29.3 167.1 SBI PSU Fund Growth ₹36.6508

↑ 0.35 ₹5,980 500 7.6 16.8 29.9 34.6 28 11.3 ICICI Prudential Infrastructure Fund Growth ₹197.5

↑ 1.28 ₹8,077 100 -0.5 1.5 15.5 25.3 26.7 6.7 Invesco India PSU Equity Fund Growth ₹68.35

↑ 0.53 ₹1,492 500 2.2 10 28.4 32 26 10.3 DSP India T.I.G.E.R Fund Growth ₹325.034

↑ 2.22 ₹5,184 500 1.7 3.3 19.2 25.9 24.5 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.25% (top quartile). 5Y return: 27.99% (upper mid). 5Y return: 26.69% (lower mid). 5Y return: 26.01% (bottom quartile). 5Y return: 24.55% (bottom quartile). Point 6 3Y return: 58.17% (top quartile). 3Y return: 34.56% (upper mid). 3Y return: 25.34% (bottom quartile). 3Y return: 32.03% (lower mid). 3Y return: 25.89% (bottom quartile). Point 7 1Y return: 156.17% (top quartile). 1Y return: 29.87% (upper mid). 1Y return: 15.50% (bottom quartile). 1Y return: 28.36% (lower mid). 1Y return: 19.24% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

200 करोड़ म्यूचुअल फंड की इक्विटी श्रेणी में 5 साल के आधार पर ऑर्डर किया गयासीएजीआर रिटर्न।1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (18 Feb 26) ₹62.6234 ↑ 2.23 (3.69 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹8,807 31 Jan 23 ₹9,422 31 Jan 24 ₹8,517 31 Jan 25 ₹12,548 31 Jan 26 ₹33,170 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 6.2% 3 Month 39.2% 6 Month 84.2% 1 Year 156.2% 3 Year 58.2% 5 Year 29.3% 10 Year 15 Year Since launch 10.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. SBI PSU Fund

SBI PSU Fund

Growth Launch Date 7 Jul 10 NAV (20 Feb 26) ₹36.6508 ↑ 0.35 (0.98 %) Net Assets (Cr) ₹5,980 on 31 Jan 26 Category Equity - Sectoral AMC SBI Funds Management Private Limited Rating ☆☆ Risk High Expense Ratio 1.89 Sharpe Ratio 0.63 Information Ratio -0.63 Alpha Ratio 0.05 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,656 31 Jan 23 ₹17,067 31 Jan 24 ₹30,032 31 Jan 25 ₹32,242 31 Jan 26 ₹38,028 Returns for SBI PSU Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 9.1% 3 Month 7.6% 6 Month 16.8% 1 Year 29.9% 3 Year 34.6% 5 Year 28% 10 Year 15 Year Since launch 8.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 11.3% 2023 23.5% 2022 54% 2021 29% 2020 32.4% 2019 -10% 2018 6% 2017 -23.8% 2016 21.9% 2015 16.2% Fund Manager information for SBI PSU Fund

Name Since Tenure Rohit Shimpi 1 Jun 24 1.67 Yr. Data below for SBI PSU Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 34.09% Utility 29.59% Energy 13.91% Industrials 12.42% Basic Materials 7.01% Asset Allocation

Asset Class Value Cash 2.9% Equity 97.02% Debt 0.08% Top Securities Holdings / Portfolio

Name Holding Value Quantity State Bank of India (Financial Services)

Equity, Since 31 Jul 10 | SBIN18% ₹1,069 Cr 9,927,500 Bharat Electronics Ltd (Industrials)

Equity, Since 30 Jun 24 | BEL10% ₹583 Cr 12,975,000 NTPC Ltd (Utilities)

Equity, Since 31 Jul 10 | NTPC9% ₹550 Cr 15,443,244 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 31 Jul 10 | POWERGRID9% ₹511 Cr 19,935,554

↑ 2,300,000 GAIL (India) Ltd (Utilities)

Equity, Since 31 May 24 | GAIL8% ₹488 Cr 29,150,000 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 31 Aug 24 | BPCL6% ₹354 Cr 9,700,000 Bank of Baroda (Financial Services)

Equity, Since 31 Aug 24 | BANKBARODA6% ₹329 Cr 11,000,000 NMDC Ltd (Basic Materials)

Equity, Since 31 Oct 23 | NMDC4% ₹227 Cr 27,900,000 Indian Bank (Financial Services)

Equity, Since 30 Jun 21 | INDIANB4% ₹221 Cr 2,427,235 Oil India Ltd (Energy)

Equity, Since 31 Mar 24 | OIL3% ₹196 Cr 3,850,000 3. ICICI Prudential Infrastructure Fund

ICICI Prudential Infrastructure Fund

Growth Launch Date 31 Aug 05 NAV (20 Feb 26) ₹197.5 ↑ 1.28 (0.65 %) Net Assets (Cr) ₹8,077 on 31 Jan 26 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 1.89 Sharpe Ratio 0.15 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹16,042 31 Jan 23 ₹19,152 31 Jan 24 ₹29,825 31 Jan 25 ₹34,393 31 Jan 26 ₹36,891 Returns for ICICI Prudential Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 4.9% 3 Month -0.5% 6 Month 1.5% 1 Year 15.5% 3 Year 25.3% 5 Year 26.7% 10 Year 15 Year Since launch 15.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.7% 2023 27.4% 2022 44.6% 2021 28.8% 2020 50.1% 2019 3.6% 2018 2.6% 2017 -14% 2016 40.8% 2015 2% Fund Manager information for ICICI Prudential Infrastructure Fund

Name Since Tenure Ihab Dalwai 3 Jun 17 8.67 Yr. Sharmila D’mello 30 Jun 22 3.59 Yr. Data below for ICICI Prudential Infrastructure Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 48.97% Financial Services 12.33% Utility 9.63% Basic Materials 9.49% Real Estate 6.53% Energy 6% Consumer Cyclical 2.03% Communication Services 0.11% Asset Allocation

Asset Class Value Cash 4.63% Equity 95.37% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 09 | LT9% ₹690 Cr 1,755,704 InterGlobe Aviation Ltd (Industrials)

Equity, Since 28 Feb 23 | INDIGO8% ₹640 Cr 1,391,449

↑ 275,091 NTPC Ltd (Utilities)

Equity, Since 29 Feb 16 | NTPC4% ₹332 Cr 9,326,448

↓ -1,050,000 Oberoi Realty Ltd (Real Estate)

Equity, Since 31 May 23 | OBEROIRLTY3% ₹253 Cr 1,696,181

↑ 637,668 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 May 24 | ADANIPORTS3% ₹241 Cr 1,700,000 AIA Engineering Ltd (Industrials)

Equity, Since 28 Feb 21 | AIAENG3% ₹229 Cr 574,561

↓ -37,559 Kalpataru Projects International Ltd (Industrials)

Equity, Since 30 Sep 06 | KPIL3% ₹221 Cr 1,931,967

↑ 20,847 IndusInd Bank Ltd (Financial Services)

Equity, Since 31 Oct 24 | INDUSINDBK3% ₹217 Cr 2,424,016 Reliance Industries Ltd (Energy)

Equity, Since 31 Jul 23 | RELIANCE3% ₹213 Cr 1,529,725 Axis Bank Ltd (Financial Services)

Equity, Since 31 Dec 20 | AXISBANK3% ₹209 Cr 1,527,307

↓ -156,250 4. Invesco India PSU Equity Fund

Invesco India PSU Equity Fund

Growth Launch Date 18 Nov 09 NAV (20 Feb 26) ₹68.35 ↑ 0.53 (0.78 %) Net Assets (Cr) ₹1,492 on 31 Jan 26 Category Equity - Sectoral AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk High Expense Ratio 2.14 Sharpe Ratio 0.53 Information Ratio -0.5 Alpha Ratio -2.7 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹13,872 31 Jan 23 ₹15,622 31 Jan 24 ₹26,577 31 Jan 25 ₹29,948 31 Jan 26 ₹35,297 Returns for Invesco India PSU Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 4.3% 3 Month 2.2% 6 Month 10% 1 Year 28.4% 3 Year 32% 5 Year 26% 10 Year 15 Year Since launch 12.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 10.3% 2023 25.6% 2022 54.5% 2021 20.5% 2020 31.1% 2019 6.1% 2018 10.1% 2017 -16.9% 2016 24.3% 2015 17.9% Fund Manager information for Invesco India PSU Equity Fund

Name Since Tenure Hiten Jain 1 Jul 25 0.59 Yr. Sagar Gandhi 1 Jul 25 0.59 Yr. Data below for Invesco India PSU Equity Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 31.92% Financial Services 29.89% Utility 18.15% Energy 12.64% Basic Materials 4.19% Consumer Cyclical 1.08% Asset Allocation

Asset Class Value Cash 2.14% Equity 97.86% Top Securities Holdings / Portfolio

Name Holding Value Quantity State Bank of India (Financial Services)

Equity, Since 28 Feb 21 | SBIN9% ₹139 Cr 1,294,989

↓ -92,628 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Mar 17 | BEL9% ₹135 Cr 2,997,692 Indian Bank (Financial Services)

Equity, Since 30 Jun 21 | INDIANB7% ₹106 Cr 1,157,444 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 30 Sep 18 | BPCL7% ₹99 Cr 2,717,009 Hindustan Aeronautics Ltd Ordinary Shares (Industrials)

Equity, Since 31 May 22 | HAL6% ₹87 Cr 187,643

↓ -8,515 NTPC Green Energy Ltd (Utilities)

Equity, Since 30 Nov 24 | NTPCGREEN5% ₹79 Cr 9,129,820 Dredging Corp of India Ltd (Industrials)

Equity, Since 31 Jul 25 | DREDGECORP5% ₹73 Cr 646,300 Bharat Dynamics Ltd Ordinary Shares (Industrials)

Equity, Since 31 May 22 | BDL5% ₹69 Cr 445,685 Bank of Baroda (Financial Services)

Equity, Since 30 Jun 21 | BANKBARODA5% ₹67 Cr 2,244,222 NTPC Ltd (Utilities)

Equity, Since 31 May 19 | NTPC4% ₹64 Cr 1,801,543 5. DSP India T.I.G.E.R Fund

DSP India T.I.G.E.R Fund

Growth Launch Date 11 Jun 04 NAV (20 Feb 26) ₹325.034 ↑ 2.22 (0.69 %) Net Assets (Cr) ₹5,184 on 31 Jan 26 Category Equity - Sectoral AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆☆ Risk High Expense Ratio 1.89 Sharpe Ratio 0.08 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,028 31 Jan 23 ₹16,816 31 Jan 24 ₹26,495 31 Jan 25 ₹30,221 31 Jan 26 ₹31,981 Returns for DSP India T.I.G.E.R Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 8% 3 Month 1.7% 6 Month 3.3% 1 Year 19.2% 3 Year 25.9% 5 Year 24.5% 10 Year 15 Year Since launch 17.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 -2.5% 2023 32.4% 2022 49% 2021 13.9% 2020 51.6% 2019 2.7% 2018 6.7% 2017 -17.2% 2016 47% 2015 4.1% Fund Manager information for DSP India T.I.G.E.R Fund

Name Since Tenure Rohit Singhania 21 Jun 10 15.63 Yr. Data below for DSP India T.I.G.E.R Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 30.23% Basic Materials 14.52% Financial Services 12.4% Utility 11.04% Energy 8.15% Consumer Cyclical 8.07% Health Care 5.75% Communication Services 3.2% Technology 1.66% Real Estate 1.57% Consumer Defensive 1.34% Asset Allocation

Asset Class Value Cash 2.08% Equity 97.92% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 04 | LT5% ₹267 Cr 678,645

↓ -15,823 NTPC Ltd (Utilities)

Equity, Since 30 Nov 17 | NTPC5% ₹254 Cr 7,145,883 Apollo Hospitals Enterprise Ltd (Healthcare)

Equity, Since 31 Dec 24 | APOLLOHOSP4% ₹197 Cr 283,144

↑ 37,216 Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 31 May 25 | MCX3% ₹172 Cr 680,825 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Oct 18 | BHARTIARTL3% ₹160 Cr 812,745 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 31 Mar 24 | ONGC3% ₹153 Cr 5,686,486

↑ 1,321,459 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 31 Jan 25 | POWERGRID3% ₹143 Cr 5,567,574 Hindustan Aeronautics Ltd Ordinary Shares (Industrials)

Equity, Since 31 Oct 25 | HAL3% ₹141 Cr 305,098 Kirloskar Oil Engines Ltd (Industrials)

Equity, Since 31 Mar 23 | KIRLOSENG3% ₹136 Cr 1,154,264 Coal India Ltd (Energy)

Equity, Since 31 Dec 23 | COALINDIA2% ₹119 Cr 2,705,180

↓ -616,273

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Research Highlights for DSP World Gold Fund