Mutual Funds Sahi Hai

एम्फी के लिए एक पहल के रूप में मार्च 2017 में एक विज्ञापन अभियान शुरू किया हैइन्वेस्टर के प्रति जागरूकताम्यूचुअल फंड्स. म्यूचुअल फंड ने निवेशक जागरूकता के लिए प्रबंधन शुल्क के 2 बीपीएस को अलग रखा। इस पैसे का उपयोग अब "सही है" अभियान के माध्यम से जागरूकता पैदा करने के लिए किया जा रहा है। अभियान का उद्देश्य निवेशकों को यह बताना है कि म्यूचुअल फंड निवेशकों के लिए सही विकल्प हैं। अभियान आम जनता के लिए लक्षित है और इसका उद्देश्य खुदरा निवेशकों के बीच रुचि पैदा करना है।

म्यूचुअल फंड सही है, एसोसिएशन ऑफ म्यूचुअल फंड्स इन इंडिया (एएमएफआई) द्वारा निवेशक समुदाय में म्यूचुअल फंड के बारे में जागरूकता पैदा करने के लिए हाल ही में शुरू किया गया अभियान है। इस अभियान के साथ, AMFI विभिन्न निवेशक प्रश्नों को संबोधित करना चुनता है जैसे कि म्यूचुअल फंड अर्थ, म्यूचुअल फंड कंपनियां,सर्वश्रेष्ठ म्युचुअल फंड म्यूचुअल फंड में निवेश कैसे करें, कैसे करें और कैसे करेंनिवेश म्यूचुअल फंड में समझ में आता है। यह वास्तव में "म्यूचुअल फंड सही है" टैगलाइन के साथ भारतीय निवेशकों के दिमाग में उतरने की कोशिश कर रहा है।

म्यूचुअल फंड में AMFI की भूमिका सही है

AMFI भारत में म्यूचुअल फंड का एक संघ है। AMFI एक नियामक संस्था नहीं है, बल्कि एक ऐसा संघ है जो म्यूचुअल फंड उद्योग के लिए सर्वोत्तम प्रथाओं को निर्धारित करता है। यह निवेशक जागरूकता, शिक्षा, आचार संहिता भी लेता है और उद्योग में नैतिक और पेशेवर मानकों को बनाए रखता है।

Mutual Funds Sahi Hai Spends

वित्तीय वर्ष 2018-19 में AMFI खर्च करेगा150-175 करोड़ रु म्यूचुअल फंड निवेश को बढ़ावा देने के लिए। पिछले वित्त वर्ष (वित्त वर्ष 17-18) में, इसने खर्च किया था200 करोड़ रुपये उद्देश्य के लिए।

म्यूचुअल फंड का प्रभाव सही है

अप्रैल 2018 में एसोसिएशन ऑफ म्यूचुअल फंड्स इन इंडिया (एम्फी) के अधिकारियों के अनुसार, म्युचुअल फंड उद्योग ने पिछले एक साल में मुख्य रूप से उद्योग द्वारा उत्साही प्रचार अभियान के कारण 32 लाख नए निवेशक जोड़े हैं।

म्यूचुअल फंड सही है के लिए आगे का रास्ता

एसोसिएशन ऑफ म्युचुअल फंड्स ऑफ इंडिया (एएमएफआई) अपने अगले अभियान के साथ आने के लिए पूरी तरह तैयार है, जो निम्नलिखित पर ध्यान केंद्रित करेगानिवेश के लाभ मेंडेट फंडलोकप्रिय 'म्यूचुअल फंड सही है' अभियान के बाद।

अब हम डेट निवेश लाभों पर म्यूचुअल फंड अभियान के दूसरे चरण की योजना बना रहे हैं। यह सितंबर 2018 के तीसरे सप्ताह से प्रसारित होने की उम्मीद है, "एएमएफआई के मुख्य कार्यकारी एन एस वेंकटेश ने पीटीआई को बताया।

Talk to our investment specialist

म्यूचुअल फंड क्या हैं?

म्युचुअल फंड एक सामान्य उद्देश्य के साथ निधियों का एक सामूहिक पूल है। म्युचुअल फंड भारतीय प्रतिभूति और विनिमय बोर्ड द्वारा विनियमित होते हैं (सेबी) सेबी सुनिश्चित करता है कि स्पष्ट नीतियां और दिशानिर्देश हैं जो प्रत्येक म्यूचुअल फंड योजना का पालन करते हैं। प्रत्येक योजना का प्रबंधन पेशेवर रूप से एक योग्य व्यक्ति द्वारा किया जाता है जिसे फंड मैनेजर या पोर्टफोलियो मैनेजर कहा जाता है। ये अपने क्षेत्र के विशेषज्ञ हैं और जानते हैं कि प्रतिभूतियों (इक्विटी या डेट) का चयन कैसे करें और सुनिश्चित करें कि निवेशक समय के साथ रिटर्न उत्पन्न करता है।

म्युचुअल फंड हिंदी में

जबकि म्यूचुअल फंड के लिए कोई वास्तविक हिंदी शब्द नहीं है, हालांकि, पिछले कुछ वर्षों में जो हुआ है वह यह है कि म्यूचुअल फंड ने हिंदी / स्थानीय भाषा में विशिष्ट अभियान शुरू किए हैं ताकि यह सुनिश्चित हो सके कि अंतर्निहित गहरी पैठ है। वास्तव में, एक टैक्स सेविंग फंड जिसे "कर बचत योजना" कहा जाता है, aबैलेंस्ड फंड "बाल विकास योजना" कहा जाता है, और बच्चों के भविष्य के लिए बचत पर लक्षित एक संतुलित योजना प्रारंभिक वर्षों में सामने आती है। इनके साथ-साथ "बचत योजना" और "निवेश लक्ष्य" जैसी योजनाएं भी हैं जो वहां भी हैं। बहुत साल पहलेएसबीआई म्यूचुअल फंड, launched "SBI Chota सिप"एक माइक्रो-एसआईपी जिसमें न्यूनतम निवेश राशि 500 रुपये है।

शेयर बाजार बनाम म्युचुअल फंड

बहुत सारे लोग सीधे शेयर बाजार (या शेयर बाजार) में निवेश करने की कोशिश करते हैं। यह तब खतरनाक हो जाता है जब उन लोगों को शेयर बाजार के बारे में अपर्याप्त जानकारी होती है, स्टॉक का चयन कैसे करना है, उनका मूल्यांकन कैसे करना है, किन कारकों को देखना है और सबसे महत्वपूर्ण बात यह है कि उनकी निगरानी कैसे करें और बाहर निकलें। शेयर बाजार में सीधे निवेश करना विशेषज्ञों के लिए है। म्यूचुअल फंड का प्रबंधन पेशेवरों द्वारा किया जाता है जिन्हें फंड मैनेजर कहा जाता है, जिनके पास उपरोक्त सभी में पेशेवर योग्यता, अनुभव और विशेषज्ञता है। योजना के आधार पर, फंड हाउस प्रबंधन शुल्क लेते हैं जो कि 0.2% प्रति वर्ष के रूप में कम हो सकता है ( forलिक्विड फंड) 2.5% प्रति वर्ष तक। के लियेइक्विटी फ़ंड. एक पेशेवर को उनकी सेवाओं के लिए भुगतान करना और लंबे समय में यह सुनिश्चित करना कि आपको लाभ हो, एक अच्छी बात है। यह निवेश करने का एक बेहतर तरीका है! तो खुदरा निवेशकों के लिए, सीधे शेयर बाजार में निवेश करने के खिलाफ, म्यूच्यूअल फण्ड सही है!

Mutual Fund Kya Hai Campaign

अभियान न केवल अंग्रेजी में बल्कि हिंदी और अन्य स्थानीय भाषाओं में भी है। इसलिए आज कई जिज्ञासु निवेशक सवाल पूछते हैं "म्यूचुअल फंड क्या है?", जबकि हिंदी में कोई वास्तविक परिभाषा नहीं है, कोई इस अवधारणा की व्याख्या कर सकता है कि यह एक सामान्य लक्ष्य के साथ धन का एक पूल है। अभियान के शब्दों का शाब्दिक अर्थ है कि म्युचुअल फंड सही विकल्प हैं! म्यूचुअल फंड सही है!

म्यूचुअल फंड में निवेश अच्छा है या बुरा?

आज, म्यूचुअल फंड उद्योग का समय के साथ विस्तार हुआ है, बस कुछ आंकड़े साझा करने के लिए:

- INR 20 लाख करोड़ से अधिक निवेशक का पैसा म्यूचुअल फंड में है

- म्यूच्यूअल फण्ड में 5 करोड़ से अधिक का निवेश किया गया है

- सेबी द्वारा विनियमित 42 म्युचुअल फंड कंपनियां हैं जो म्यूचुअल फंड की पेशकश करती हैं

- 10 से अधिक हैं,000 ऐसी योजनाएं जिन्हें निवेशक चुन सकते हैं

So Mutual Funds Sahi Hai!

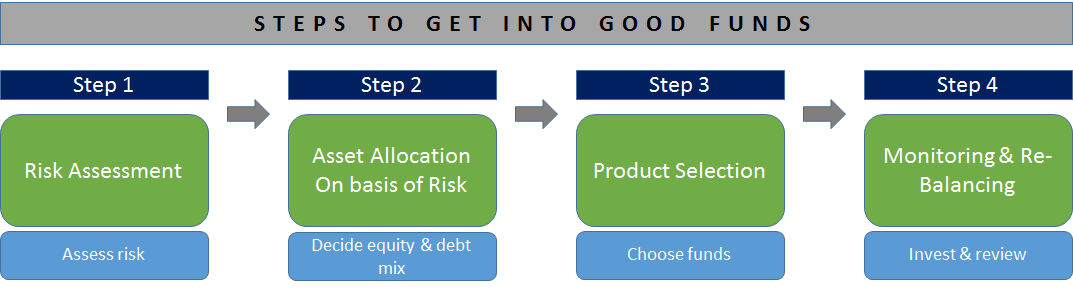

सर्वश्रेष्ठ म्यूचुअल फंड में निवेश कैसे करें?

म्यूचुअल फंड में निवेश करने के लिए विभिन्न मार्ग हैं। कोई एक दलाल का उपयोग कर सकता है, aवितरक, एबैंक, एक ऑनलाइन मंच या एक स्वतंत्र वित्तीय एजेंट (आईएफए) के माध्यम से भी। सभी मार्ग आपको म्युचुअल फंड में निवेश करने में मदद करेंगे।

यह निवेश करने के लिए सबसे अच्छा म्यूचुअल फंड प्राप्त करने के बारे में नहीं है। सबसे पहले, निवेशकों को अपनी जोखिम उठाने की क्षमता को समझने की जरूरत है। दूसरे, उन्हें अपने से मेल खाने की जरूरत हैजोखिम क्षमता और निवेश के प्रकार के साथ होल्डिंग अवधि, यह अनिवार्य रूप से इक्विटी और डेट का सही मिश्रण प्राप्त करना और इसे निवेशक की जोखिम क्षमता के साथ मिलाना है। तीसरा, सबसे अच्छा म्यूचुअल फंड चुनना एक कठिन काम है, जिसे देखने की जरूरत है प्रदर्शन रेटिंग, व्यय अनुपात, फंड मैनेजर ट्रैक रिकॉर्ड इत्यादि जैसे विभिन्न मानकों पर। अंत में, लेकिन कम से कम, किसी को समय के साथ प्रदर्शन की निगरानी करने और यह सुनिश्चित करने की आवश्यकता है कि वे एक अच्छे फंड में हैं। खराब प्रदर्शन करने वालों को बदला जाना चाहिए।

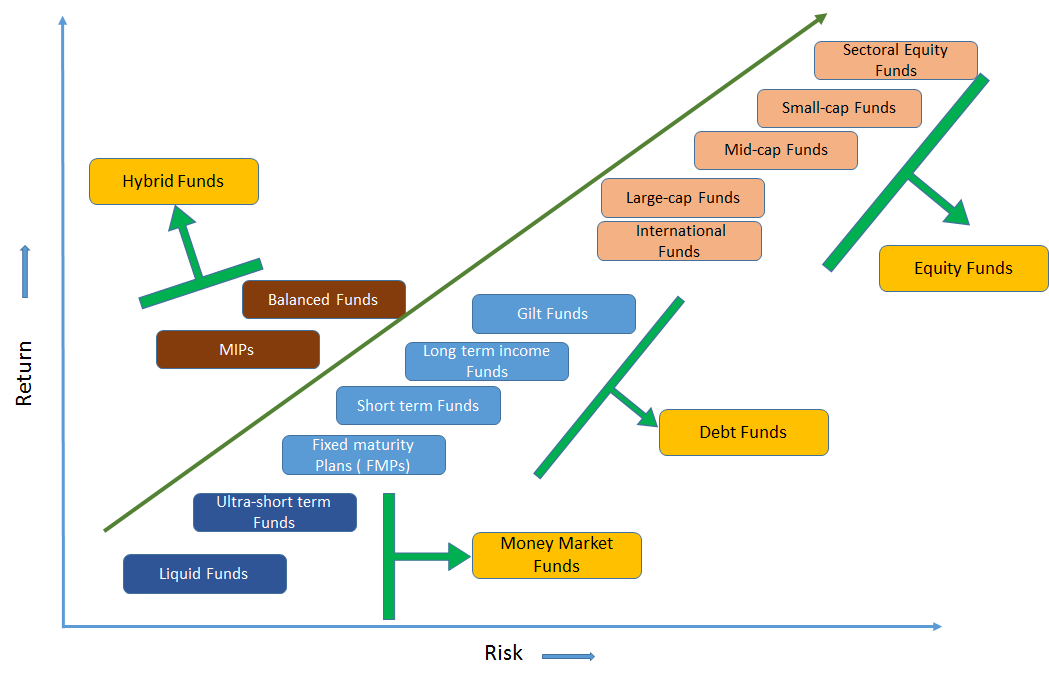

एक और बात यह है कि निवेशक को अपनी होल्डिंग अवधि का मिलान निवेश के प्रकार के साथ करना होगा। म्युचुअल फंड हर अवधि के लिए उपलब्ध हैं। अगर कोई 1 दिन के लिए भी पैसा निवेश करना चाहता है, तो लिक्विड फंड हैं, कुछ हफ्तों के लिए अल्ट्रा शॉर्ट-टर्म फंड हैं, और लंबी अवधि के लिए, कम से कम 3-5 साल से अधिक के लिए इक्विटी फंड हैं। इसलिए म्यूचुअल फंड हर संभव अवधि के लिए मौजूद हैं। नीचे दिया गया चार्ट फंड के प्रकार और उसकी अवधि का एक संकेतक देता है।

लघु अवधि के लिए म्युचुअल फंड

एक आम धारणा है कि म्युचुअल फंड केवल लंबी अवधि के निवेशकों के लिए हैं और वह भी उन लोगों के लिए जिनके पास बहुत सारा पैसा है। ये दोनों सच नहीं हैं। कोई भी कम से कम INR 500 (यहां तक कि INR 50 कभी-कभी) के लिए निवेश कर सकता है। साथ ही, प्रत्येक अवधि के लिए म्युचुअल फंड होते हैं। दरअसल, अगर कोई शॉर्ट टर्म के लिए म्यूचुअल फंड खोजने जाता है, तो फंड की पूरी लिस्ट सामने आ जाएगी। वे निवेशक जो एक या दो दिन के लिए निवेश करना चाहते हैं, वे लिक्विड फंड में निवेश कर सकते हैं, जो कुछ हफ़्ते या एक महीने के लिए निवेश करना चाहते हैं, वे अल्ट्रा में निवेश कर सकते हैं।शॉर्ट टर्म फंड्सजो लोग एक साल और 2 साल तक के लिए निवेश करना चाहते हैं, वे शॉर्ट टर्म फंड में निवेश कर सकते हैं। तो म्यूचुअल फंड शॉर्ट टर्म के लिए होते हैं, दरअसल म्यूचुअल फंड हर टर्म के लिए मौजूद होते हैं! म्यूचुअल फंड सही है!

बेस्ट शॉर्ट टर्म म्यूचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1478

↑ 0.03 ₹11,709 1.1 2.6 7.5 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D ICICI Prudential Short Term Fund Growth ₹62.6304

↑ 0.07 ₹22,707 1.1 2.8 7.5 7.6 8 7.51% 2Y 9M 4D 4Y 7M 20D Nippon India Short Term Fund Growth ₹54.8695

↑ 0.02 ₹8,684 1 2.7 7.4 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Highest AUM (₹22,707 Cr). Lower mid AUM (₹8,684 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.53% (lower mid). 1Y return: 7.47% (bottom quartile). 1Y return: 7.42% (bottom quartile). Point 6 1M return: 0.59% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.54% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.54% (lower mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 1.17 (upper mid). Sharpe: 0.76 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.17% (lower mid). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.67 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

2022 में करने के लिए सर्वश्रेष्ठ म्युचुअल फंड निवेश

2022 में करने के लिए सबसे अच्छा म्यूचुअल फंड निवेश वह है जो एक के बाद एक कुछ शोध के बाद करता है। सबसे पहले, किसी को यह जानने की जरूरत है कि कोई किस श्रेणी के फंड में निवेश करना चाहता है। उसके बाद कोई भी फंड की श्रेणी चुन सकता है, चाहे वह लार्ज-कैप इक्विटी हो,मध्यम दर्जे की कंपनियों के शेयर इक्विटी या यहां तक कि कर्ज।Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹87.5677

↑ 0.94 ₹1,461 -9.6 -13.5 1.5 13.6 11.5 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7587

↑ 0.05 ₹421 1 2.4 5.9 7 8.7 6 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 5.6 13.6 28.6 13.9 3 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.51% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.91% (lower mid). 5Y return: 2.97% (lower mid). Point 6 1M return: 0.47% (upper mid). 3Y return: 13.60% (upper mid). 1M return: 0.21% (lower mid). 1M return: 0.83% (top quartile). 3Y return: 13.92% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 1.50% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 28.59% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

म्यूचुअल फंड में एसआईपी निवेश

एक व्यवस्थितनिवेश योजना (एसआईपी) म्यूचुअल फंड उद्योग का एक अनूठा आविष्कार है। एसआईपी खुदरा निवेशक के लिए बनाया गया है और यह किसी भी व्यक्ति के लिए बचत बनाने का एक अच्छा साधन है। एक व्यवस्थित निवेश योजना अनिवार्य रूप से एक निवेशक को म्यूचुअल फंड में निर्धारित अवधि (माना मासिक) पर बहुत कम मात्रा में पैसा निवेश करने की अनुमति देती है। कोई व्यक्ति INR 500 जितनी कम राशि के साथ निवेश कर सकता है! एक बार का सेटअप एक पीढ़ी (यहां तक कि 20 साल) के माध्यम से भी एक एसआईपी सुनिश्चित करने के लिए पर्याप्त है, इसलिए यह उस निवेशक के लिए बहुत सुविधाजनक बनाता है जो छोटी मात्रा में निवेश करना चाहता है। कागजी कार्रवाई, सेटअप या ऑनलाइन होने पर भी केवल एक बार किया जाता है!

सर्वश्रेष्ठ एसआईपी म्युचुअल फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 500 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 500 8.2 13.2 27.9 31.7 26.4 11.3 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 SBI Healthcare Opportunities Fund Growth ₹424.678

↓ -4.01 ₹3,823 500 0.4 -2 6.9 25.5 17.1 -3.5 Invesco India Mid Cap Fund Growth ₹170.85

↑ 2.26 ₹10,058 500 -5.9 -6 19.4 25.4 19.4 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Invesco India Mid Cap Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹3,003 Cr). Lower mid AUM (₹3,823 Cr). Highest AUM (₹10,058 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (lower mid). Top rated. Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 22.19% (lower mid). 5Y return: 17.06% (bottom quartile). 5Y return: 19.36% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 25.68% (lower mid). 3Y return: 25.47% (bottom quartile). 3Y return: 25.41% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 17.27% (bottom quartile). 1Y return: 6.90% (bottom quartile). 1Y return: 19.39% (lower mid). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.03 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: -0.46 (bottom quartile). Sharpe: 0.35 (lower mid). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.15 (lower mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

Invesco India Mid Cap Fund

म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

✅ 1. Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें

2. अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

✅ 3. Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

भारत में म्युचुअल फंड इतिहास

भारत में म्यूचुअल फंड उद्योग 1963 में भारत सरकार और भारतीय रिजर्व बैंक की पहल पर यूनिट ट्रस्ट ऑफ इंडिया के गठन के साथ शुरू हुआ।भारत में म्यूचुअल फंड का इतिहास मोटे तौर पर चार अलग-अलग चरणों में विभाजित किया जा सकता है

पहला चरण - 1964-1987

यूनिट ट्रस्ट ऑफ इंडिया (UTI) की स्थापना 1963 में संसद के एक अधिनियम द्वारा की गई थी। यह भारतीय रिजर्व बैंक द्वारा स्थापित किया गया था और भारतीय रिजर्व बैंक के नियामक और प्रशासनिक नियंत्रण के तहत कार्य करता था। 1978 में UTI को RBI से अलग कर दिया गया और भारतीय औद्योगिक विकास बैंक (IDBI) ने RBI के स्थान पर नियामक और प्रशासनिक नियंत्रण अपने हाथ में ले लिया। यूटीआई द्वारा शुरू की गई पहली योजना यूनिट स्कीम 1964 थी। 1988 के अंत में यूटीआई के पास रु। प्रबंधन के तहत 6,700 करोड़ की संपत्ति।

दूसरा चरण - 1987-1993 (सार्वजनिक क्षेत्र के फंड का प्रवेश)

1987 ने सार्वजनिक क्षेत्र के बैंकों द्वारा स्थापित गैर-यूटीआई, सार्वजनिक क्षेत्र के म्युचुअल फंडों के प्रवेश को चिह्नित किया औरभारतीय जीवन बीमा निगम (एलआईसी) औरसामान्य बीमा भारतीय निगम (जीआईसी)। एसबीआई म्यूचुअल फंड पहला गैर-यूटीआई म्यूचुअल फंड जून 1987 में स्थापित, उसके बाद कैनबैंक म्यूचुअल फंड (दिसंबर 87), पंजाब नेशनल बैंक म्यूचुअल फंड (अगस्त 89), इंडियन बैंक म्यूचुअल फंड (नवंबर 89), बैंक ऑफ इंडिया (जून 90), बैंक ऑफ बड़ौदा म्यूचुअल फंड (अक्टूबर 92) . एलआईसी ने अपना म्यूचुअल फंड जून 1989 में स्थापित किया था जबकि जीआईसी ने दिसंबर 1990 में अपना म्यूचुअल फंड स्थापित किया था।

1993 के अंत में, म्यूचुअल फंड उद्योग के पास प्रबंधन के तहत संपत्ति रु। 47,004 करोड़।

तीसरा चरण - 1993-2003 (निजी क्षेत्र के फंड का प्रवेश)

निजी के प्रवेश के साथक्षेत्र निधि 1993 में, भारतीय म्यूचुअल फंड उद्योग में एक नए युग की शुरुआत हुई, जिसने भारतीय निवेशकों को फंड परिवारों का एक व्यापक विकल्प दिया। साथ ही, 1993 वह वर्ष था जिसमें पहला म्यूचुअल फंड विनियम अस्तित्व में आया था, जिसके तहत यूटीआई को छोड़कर सभी म्यूचुअल फंडों को पंजीकृत और शासित किया जाना था। तत्कालीन कोठारी पायनियर (अब फ्रैंकलिन टेम्पलटन के साथ विलय) जुलाई 1993 में पंजीकृत पहला निजी क्षेत्र का म्यूचुअल फंड था।

1993 सेबी (म्यूचुअल फंड) विनियमों को 1996 में एक अधिक व्यापक और संशोधित म्यूचुअल फंड विनियमों द्वारा प्रतिस्थापित किया गया था। उद्योग अब सेबी (म्यूचुअल फंड) विनियम 1996 के तहत कार्य करता है।

की संख्याम्यूचुअल फंड हाउस कई विदेशी म्युचुअल फंडों ने भारत में फंड स्थापित करने के साथ-साथ उद्योग में कई विलय और अधिग्रहण देखे हैं। जनवरी 2003 के अंत तक, 33 म्यूचुअल फंड थे जिनकी कुल संपत्ति रु। 1,21,805 करोड़। यूनिट ट्रस्ट ऑफ इंडिया रु. प्रबंधन के तहत 44,541 करोड़ की संपत्ति अन्य म्यूचुअल फंडों से काफी आगे थी।

चौथा चरण - फरवरी 2003 से

फरवरी 2003 में, यूनिट ट्रस्ट ऑफ इंडिया एक्ट 1963 के निरसन के बाद यूटीआई को दो अलग-अलग संस्थाओं में विभाजित किया गया था। एक रुपये के प्रबंधन के तहत संपत्ति के साथ यूनिट ट्रस्ट ऑफ इंडिया का निर्दिष्ट उपक्रम है। जनवरी 2003 के अंत तक 29,835 करोड़, मोटे तौर पर यूएस 64 योजना की संपत्ति, सुनिश्चित रिटर्न और कुछ अन्य योजनाओं का प्रतिनिधित्व करते हैं। भारत के यूनिट ट्रस्ट का निर्दिष्ट उपक्रम, एक प्रशासक के तहत और भारत सरकार द्वारा बनाए गए नियमों के तहत कार्य कर रहा है और म्यूचुअल फंड विनियमों के दायरे में नहीं आता है।

दूसरा है यूटीआई म्यूचुअल फंड, जो एसबीआई, पीएनबी, बीओबी और एलआईसी द्वारा प्रायोजित है। यह सेबी के साथ पंजीकृत है और म्यूचुअल फंड विनियमों के तहत कार्य करता है। पूर्ववर्ती यूटीआई के विभाजन के साथ जो मार्च 2000 में रु. प्रबंधन के तहत 76,000 करोड़ की संपत्ति और एक यूटीआई म्यूचुअल फंड की स्थापना के साथ, सेबी म्यूचुअल फंड विनियमों के अनुरूप, और हाल ही में विभिन्न निजी क्षेत्र के फंडों के विलय के साथ, म्यूचुअल फंड उद्योग ने समेकन और विकास के अपने मौजूदा चरण में प्रवेश किया है। .

ग्राफ वर्षों में संपत्ति की वृद्धि को दर्शाता है। 2015 तक।

म्यूचुअल फंड कंपनियां

म्यूचुअल फंड कंपनियां यासंपत्ति प्रबंधन कंपनियां वे संस्थाएं हैं जो निवेशकों को म्यूचुअल फंड प्रदान करती हैं। आज, भारत में 40 से अधिक एएमसी हैं। उद्योग 90 के दशक की शुरुआत में खुला और तब से इसका तेजी से विस्तार हुआ है। आज, विभिन्न प्रकार के एएमसी मौजूद हैं, पीएसयू बैंक प्रायोजित एएमसी हैं जैसे एसबीआई म्यूचुअल फंड से लेकर विदेशी स्वामित्व वाली (आंशिक रूप से) एएमसी जैसे किफ्रैंकलिन टेम्पलटन म्यूचुअल फंड. निवेशक सभी एएमसी में योजनाएं चुन सकते हैं।

म्यूचुअल फंड की जानकारी

ऐसी कई वेबसाइटें उपलब्ध हैं जो म्यूचुअल फंड के संबंध में बहुत सारी जानकारी प्रदान करती हैं। AMFI वेबसाइट विभिन्न जानकारी प्रदान करती है जैसे दैनिकएनएवी, फंड हाउस, योजनाएं आदि। फिर ऐसे कई प्रदाता हैं जो म्युचुअल फंड की प्रदर्शन रेटिंग देते हैं जैसे मॉर्निंगस्टार, आईसीआरए, क्रिसिल आदि। कोई भी व्यक्ति विभिन्न स्थानों से म्यूचुअल फंड के बारे में बहुत सारी जानकारी प्राप्त कर सकता है, हालांकि, किसी भी समय, एक स्रोत, इसकी विश्वसनीयता और प्रतिष्ठा को देखना चाहिए।

यह देखते हुए कि म्यूचुअल फंड में 5 करोड़ से अधिक निवेश (मात्रा) किए गए हैं, 19 लाख करोड़ से अधिक फंड हैं और यह तथ्य कि उद्योग लगभग एक दशक से है, हमें बहुत विश्वास दिलाता है। AMFIs "म्यूचुअल फंड सही है" अभियान निवेशकों को शिक्षित करने और यह सुनिश्चित करने के लिए सही दिशा में एक और कदम है कि अधिक से अधिक निवेशक म्यूचुअल फंड में अपनी बचत प्राप्त करें।

तो म्युचुअलफंडसहाय!म्युचुअल फंड में निवेश!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Pretty good content