இந்தியாவில் மியூச்சுவல் ஃபண்டுகளின் வகைகள்

மியூச்சுவல் ஃபண்ட் தொழில் இந்தியாவில் 1963 முதல் உள்ளது. இன்று, இந்தியாவில் 10,000 க்கும் மேற்பட்ட திட்டங்கள் உள்ளன, மேலும் தொழில்துறையின் வளர்ச்சி மிகப்பெரியது. இந்திய மியூச்சுவல் ஃபண்ட் துறையின் AUM இலிருந்து வளர்ந்துள்ளதுஏப்ரல் 30, 2011 இல் ₹7.85 டிரில்லியன் முதல் ஏப்ரல் 30, 2021 வரை ₹32.38 டிரில்லியன் அதாவது 10 ஆண்டுகளில் 4 மடங்கு உயர்வு. சேர்க்க, ஏப்ரல் 30, 2021 இன் படி MF மொழியின்படி மொத்த ஃபோலியோக்களின் எண்ணிக்கை9.86 கோடி (98.6 மில்லியன்).

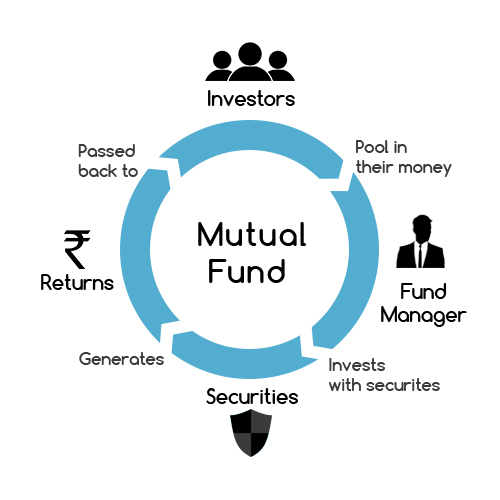

இதுபோன்ற கண்களைத் தூண்டும் வளர்ச்சியைப் பார்த்து, பலர் முதலீடு செய்ய ஈர்க்கப்படுகிறார்கள், இது எதிர்காலத்தைப் பாதுகாப்பதற்கான சிறந்த படியாகும். நீங்கள் தொடங்குவதற்கு முன், உங்கள் ஆராய்ச்சியை நன்கு உறுதிப்படுத்திக் கொள்ளுங்கள். MF களின் வகைகள் போன்ற அடிப்படைகளை அறிந்து கொள்வது அவசியம்பரஸ்பர நிதி, ரிஸ்க் & ரிட்டர்ன், டைவர்சிஃபிகேஷன், முதலியன. பங்குச் சந்தையில் பங்குச் சந்தையில் முதலீடு செய்வதன் மூலம் MFகள் பணத்தை வரிசைப்படுத்துகின்றன, மேலும் அவை கடன் கருவிகளை வெளிப்படுத்துகின்றன. அதேபோல், அவர்களும்தங்கத்தில் முதலீடு, கலப்பின, FOFகள், முதலியன

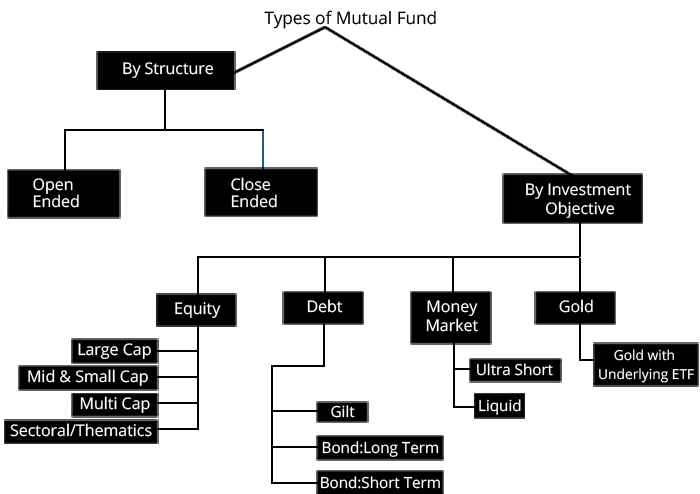

அடிப்படை வகைப்பாடு முதிர்வு காலத்தின் அடிப்படையில் உள்ளது, அங்கு பரஸ்பர நிதிகளில் இரண்டு பரந்த பிரிவுகள் உள்ளன - திறந்த மற்றும் மூடிய-முடிவு.

திறந்தநிலை மியூச்சுவல் ஃபண்டுகள்

இந்தியாவில் உள்ள பெரும்பாலான பரஸ்பர நிதிகள் இயற்கையில் திறந்த நிலையில் உள்ளன. இந்த நிதிகள் எந்த நேரத்திலும் முதலீட்டாளர்களால் சந்தாவிற்கு (அல்லது எளிய சொற்களில் வாங்குவதற்கு) திறந்திருக்கும். நிதியில் சேர விரும்பும் முதலீட்டாளர்களுக்கு அவர்கள் புதிய யூனிட்களை வழங்குகிறார்கள். ஆரம்ப சலுகை காலத்திற்கு பிறகு (NFO), இந்த நிதிகளின் அலகுகளை வாங்கலாம். ஒரு அரிதான சூழ்நிலையில், சொத்து மேலாண்மை நிறுவனம் (AMC) புதிய பணத்தைப் பயன்படுத்த போதுமான மற்றும் நல்ல வாய்ப்புகள் இல்லை என்று AMC கருதினால், முதலீட்டாளர்கள் மேற்கொண்டு வாங்குவதை நிறுத்தலாம். இருப்பினும், மீட்புக்காக, AMC யூனிட்களை திரும்ப வாங்க வேண்டும்.

Talk to our investment specialist

மூடப்பட்ட மியூச்சுவல் ஃபண்டுகள்

ஆரம்ப சலுகைக் காலத்திற்குப் பிறகு (NFO) முதலீட்டாளர்களால் மேலும் சந்தாவிற்கு (அல்லது வாங்குவதற்கு) மூடப்பட்ட நிதிகள் இவை. திறந்தநிலை நிதிகளைப் போலன்றி, முதலீட்டாளர்கள் NFO காலத்திற்குப் பிறகு இந்த வகையான பரஸ்பர நிதிகளின் புதிய அலகுகளை வாங்க முடியாது. எனவே, மூடப்பட்ட நிதிகளில் முதலீடு செய்வது NFO காலத்தில் மட்டுமே சாத்தியமாகும். மேலும், கவனிக்க வேண்டிய ஒரு விஷயம் என்னவென்றால், மூடிய-முடிவு நிதியில் மீட்பின் மூலம் முதலீட்டாளர்கள் வெளியேற முடியாது. காலம் முதிர்ந்தவுடன் மீட்பு நடைபெறுகிறது.

கூடுதலாக, வெளியேறும் வாய்ப்பை வழங்க,மியூச்சுவல் ஃபண்ட் வீடுகள் பங்குச் சந்தையில் மூடப்பட்ட நிதிகளை பட்டியலிடுங்கள். எனவே, முதலீட்டாளர்கள் முதிர்வு காலத்திற்கு முன்பே வெளியேறுவதற்கு மூடிய நிதிகளை பரிமாற்றத்தில் வர்த்தகம் செய்ய வேண்டும்.

பல்வேறு வகையான மியூச்சுவல் ஃபண்டுகள்

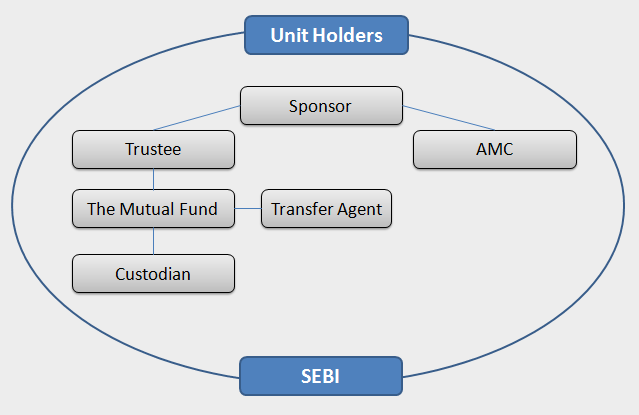

இந்திய பங்குகள் மற்றும் பரிவர்த்தனை வாரியத்தால் வழிநடத்தப்படுகிறது (செபி) விதிமுறைகள், மியூச்சுவல் ஃபண்டுகளில் ஐந்து முக்கிய பரந்த பிரிவுகளும் 36 துணைப் பிரிவுகளும் உள்ளன.

1. ஈக்விட்டி மியூச்சுவல் ஃபண்டுகள்

ஈக்விட்டி நிதிகள் பங்குச் சந்தையில் முதலீடு செய்வதன் மூலம் முதலீட்டாளர்களுக்கு பணம் சம்பாதிக்கலாம். நீண்ட கால வருமானத்தை எதிர்பார்க்கும் முதலீட்டாளர்களுக்கு இந்த விருப்பம் பொருத்தமானது. ஈக்விட்டி மியூச்சுவல் ஃபண்டுகளின் சில வகைகள்-

- பெரிய தொப்பி நிதிகள்

- நடுத்தர தொப்பி நிதிகள்

- சிறிய தொப்பி நிதிகள்

- துறை/கருப்பொருள் நிதி

- ELSS

- ஈவுத்தொகை மகசூல் நிதி

- கவனம் செலுத்தும் நிதி

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹60.3973

↓ -2.23 ₹1,756 32.8 78.1 143 56.3 28.1 167.1 SBI PSU Fund Growth ₹36.7055

↑ 0.18 ₹5,817 7.8 17.7 33.3 34.3 27.5 11.3 ICICI Prudential Infrastructure Fund Growth ₹198.6

↑ 0.98 ₹8,134 0.1 2.5 18.5 25.4 26.5 6.7 Invesco India PSU Equity Fund Growth ₹68.86

↑ 0.52 ₹1,449 3.1 11.2 33.1 32.2 25.9 10.3 DSP India T.I.G.E.R Fund Growth ₹326.36

↑ 1.58 ₹5,323 2.1 4.6 23 25.9 24.4 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,756 Cr). Upper mid AUM (₹5,817 Cr). Highest AUM (₹8,134 Cr). Bottom quartile AUM (₹1,449 Cr). Lower mid AUM (₹5,323 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 28.10% (top quartile). 5Y return: 27.55% (upper mid). 5Y return: 26.52% (lower mid). 5Y return: 25.92% (bottom quartile). 5Y return: 24.39% (bottom quartile). Point 6 3Y return: 56.28% (top quartile). 3Y return: 34.34% (upper mid). 3Y return: 25.38% (bottom quartile). 3Y return: 32.18% (lower mid). 3Y return: 25.91% (bottom quartile). Point 7 1Y return: 143.03% (top quartile). 1Y return: 33.34% (upper mid). 1Y return: 18.45% (bottom quartile). 1Y return: 33.14% (lower mid). 1Y return: 22.96% (bottom quartile). Point 8 Alpha: 1.32 (top quartile). Alpha: -0.22 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -1.90 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: 3.42 (top quartile). Sharpe: 0.33 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: 0.27 (lower mid). Sharpe: -0.31 (bottom quartile). Point 10 Information ratio: -0.67 (bottom quartile). Information ratio: -0.47 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.37 (lower mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

பெரிய மார்க்கெட் கேபிட்டலைசேஷன் (எனவே பெரியது என்று பெயர்) உள்ள நிறுவனங்களில் லார்ஜ் கேப் ஃபண்டுகள் முதலீடு செய்கின்றன. சிறிய நிறுவனங்களில், இந்த நிறுவனங்கள் சிறியதாக இருப்பதன் மூலம் அசாதாரண வளர்ச்சியைக் காட்டலாம் மற்றும் நல்ல வருமானத்தை அளிக்கலாம். இருப்பினும், அவை சிறியதாக இருப்பதால், அவை நஷ்டம் மற்றும் அபாயகரமானவை.

உள்கட்டமைப்பு, சக்தி, ஊடகம் & பொழுதுபோக்கு போன்ற ஒரு குறிப்பிட்ட துறையில் கருப்பொருள் நிதிகள் முதலீடு செய்கின்றன. எல்லா பரஸ்பர நிதிகளும் கருப்பொருள் நிதிகளை வழங்குவதில்லை, எ.கா.ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட் அதன் பவர் செக்டர் ஃபண்ட், மீடியா மற்றும் என்டர்டெயின்மென்ட் ஃபண்ட் போன்றவற்றின் மூலம் கருப்பொருள் நிதிகளுக்கு வெளிப்பாடு வழங்குகிறது.ஐசிஐசிஐ புருடென்ஷியல் மியூச்சுவல் ஃபண்ட் அதன் ஐசிஐசிஐ ப்ருடென்ஷியல் பேங்கிங் & ஃபைனான்சியல் சர்வீசஸ் ஃபண்ட், ஐசிஐசிஐ ப்ருடென்ஷியல் டெக்னாலஜி ஃபண்ட் மூலம் தொழில்நுட்பம் மூலம் வங்கி மற்றும் நிதிச் சேவைத் துறைக்கு வெளிப்பாடு வழங்குகிறது.

2. கடன் பரஸ்பர நிதிகள்

கடன் நிதி என்றும் அழைக்கப்படும் நிலையான வருமான கருவிகளில் முதலீடு செய்யுங்கள்பத்திரங்கள் & கில்ட்ஸ். பத்திர நிதிகள் அவற்றின் முதிர்வு காலத்தால் வகைப்படுத்தப்படுகின்றன (எனவே பெயர், நீண்ட கால அல்லது குறுகிய கால). பதவிக்காலத்திற்கு ஏற்ப, ஆபத்தும் மாறுபடும். கடன் பரஸ்பர நிதிகளின் பரந்த பிரிவுகள்:

- ஒரே இரவில் நிதி

- திரவ நிதிகள்

- தீவிரகுறுகிய கால நிதி

- பணச் சந்தை நிதிகள்

- மாறும் பிணைப்புகள்

- கார்ப்பரேட் பத்திரங்கள்

- கில்ட் நிதிகள்

- கடன் ஆபத்து நிதிகள்

- மிதவை நிதி

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Credit Risk Fund Growth ₹50.3253

↓ -0.01 ₹206 -0.5 0.9 18.8 14.1 10.8 21 Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 8.7 Aditya Birla Sun Life Credit Risk Fund Growth ₹24.3116

↓ -0.01 ₹1,092 4.9 7.4 13.2 12 9.9 13.4 Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 5.6 Sundaram Low Duration Fund Growth ₹28.8391

↑ 0.01 ₹550 1 10.2 11.8 5 5.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Credit Risk Fund Sundaram Short Term Debt Fund Sundaram Low Duration Fund Point 1 Bottom quartile AUM (₹206 Cr). Bottom quartile AUM (₹297 Cr). Highest AUM (₹1,092 Cr). Lower mid AUM (₹362 Cr). Upper mid AUM (₹550 Cr). Point 2 Established history (22+ yrs). Established history (18+ yrs). Established history (10+ yrs). Oldest track record among peers (23 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (upper mid). Rating: 2★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 18.80% (top quartile). 1Y return: 13.69% (upper mid). 1Y return: 13.24% (lower mid). 1Y return: 12.83% (bottom quartile). 1Y return: 11.79% (bottom quartile). Point 6 1M return: -0.92% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.90% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.28% (lower mid). Point 7 Sharpe: 1.53 (lower mid). Sharpe: 2.57 (top quartile). Sharpe: 2.08 (upper mid). Sharpe: 0.98 (bottom quartile). Sharpe: 0.99 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.10% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 4.52% (lower mid). Yield to maturity (debt): 4.19% (bottom quartile). Point 10 Modified duration: 2.38 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 2.41 yrs (bottom quartile). Modified duration: 1.20 yrs (lower mid). Modified duration: 0.47 yrs (upper mid). DSP Credit Risk Fund

Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Credit Risk Fund

Sundaram Short Term Debt Fund

Sundaram Low Duration Fund

3. ஹைப்ரிட் மியூச்சுவல் ஃபண்டுகள்

ஹைப்ரிட் ஃபண்டுகள் என்பது பங்கு மற்றும் கடனில் முதலீடு செய்யும் ஒரு வகையான மியூச்சுவல் ஃபண்ட் ஆகும். அவர்கள் இருக்க முடியும்சமப்படுத்தப்பட்ட நிதி அல்லதுமாதாந்திர வருமானத் திட்டம் (எம்ஐபிகள்). முதலீட்டின் பங்கு பங்குகளில் அதிகம். கலப்பின நிதிகளின் சில வகைகள்:

- நடுவர் நிதி

- மாறும்சொத்து ஒதுக்கீடு

- பழமைவாத கலப்பின நிதிகள்

- சமச்சீர் கலப்பின நிதிகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹79.9639

↑ 0.19 ₹6,720 2.1 7.8 15.6 20.5 14.6 11.1 SBI Multi Asset Allocation Fund Growth ₹66.9273

↑ 0.12 ₹13,033 5.3 13 23.2 20.1 14.8 18.6 ICICI Prudential Multi-Asset Fund Growth ₹823.201

↑ 0.61 ₹78,179 2 9.4 17.2 19.7 19.8 18.6 ICICI Prudential Equity and Debt Fund Growth ₹411.62

↑ 0.78 ₹49,641 0.5 4.4 15.7 19.3 19 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹38.52

↑ 0.22 ₹1,349 0.8 2.1 16.6 19 18.5 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Multi-Asset Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Bottom quartile AUM (₹6,720 Cr). Lower mid AUM (₹13,033 Cr). Highest AUM (₹78,179 Cr). Upper mid AUM (₹49,641 Cr). Bottom quartile AUM (₹1,349 Cr). Point 2 Established history (17+ yrs). Established history (20+ yrs). Established history (23+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.58% (bottom quartile). 5Y return: 14.77% (bottom quartile). 5Y return: 19.81% (top quartile). 5Y return: 18.97% (upper mid). 5Y return: 18.45% (lower mid). Point 6 3Y return: 20.51% (top quartile). 3Y return: 20.06% (upper mid). 3Y return: 19.66% (lower mid). 3Y return: 19.30% (bottom quartile). 3Y return: 19.05% (bottom quartile). Point 7 1Y return: 15.59% (bottom quartile). 1Y return: 23.16% (top quartile). 1Y return: 17.22% (upper mid). 1Y return: 15.67% (bottom quartile). 1Y return: 16.62% (lower mid). Point 8 1M return: 0.52% (bottom quartile). 1M return: 1.02% (lower mid). 1M return: 0.67% (bottom quartile). 1M return: 1.08% (upper mid). 1M return: 1.96% (top quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 4.49 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 0.55 (bottom quartile). Sharpe: 1.60 (upper mid). Sharpe: 1.86 (top quartile). Sharpe: 0.83 (lower mid). Sharpe: -0.29 (bottom quartile). UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Multi-Asset Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

4. தீர்வு சார்ந்த திட்டங்கள்

முக்கியமாக உள்ளடக்கிய நீண்ட கால செல்வத்தை உருவாக்க விரும்பும் முதலீட்டாளர்களுக்கு தீர்வு சார்ந்த திட்டங்கள் உதவியாக இருக்கும்.ஓய்வூதிய திட்டமிடல் மற்றும் ஒரு குழந்தையின் எதிர்கால கல்வி மூலம்மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்தல். முன்னதாக, இந்தத் திட்டங்கள் ஈக்விட்டி அல்லது சமச்சீர் திட்டங்களின் ஒரு பகுதியாக இருந்தன, ஆனால் செபியின் புதிய புழக்கத்தின்படி, இந்த நிதிகள் தீர்வு சார்ந்த திட்டங்களின் கீழ் தனித்தனியாக வகைப்படுத்தப்பட்டுள்ளன. மேலும் இந்த திட்டங்களில் மூன்று வருடங்கள் லாக்-இன் இருக்கும், ஆனால் இப்போது இந்த ஃபண்டுகளுக்கு ஐந்து வருடங்கள் கட்டாயமாக லாக்-இன் செய்ய வேண்டும்.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹51.402

↑ 0.11 ₹7,086 -1 1.9 12.2 17.4 17.8 5.2 ICICI Prudential Child Care Plan (Gift) Growth ₹328.56

↑ 0.48 ₹1,418 -1.3 -1.1 14.2 18.6 14.2 8.3 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹39.176

↑ 0.08 ₹1,744 -0.8 1.9 10.2 13.8 12.6 5.4 Tata Retirement Savings Fund - Progressive Growth ₹63.917

↑ 0.36 ₹2,108 -3.1 -1.8 10.8 15.6 11.2 -1.2 SBI Magnum Children's Benefit Plan Growth ₹111.209

↓ -0.06 ₹132 0.2 1.7 7.3 12.5 11.2 3.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan ICICI Prudential Child Care Plan (Gift) HDFC Retirement Savings Fund - Hybrid - Equity Plan Tata Retirement Savings Fund - Progressive SBI Magnum Children's Benefit Plan Point 1 Highest AUM (₹7,086 Cr). Bottom quartile AUM (₹1,418 Cr). Lower mid AUM (₹1,744 Cr). Upper mid AUM (₹2,108 Cr). Bottom quartile AUM (₹132 Cr). Point 2 Established history (9+ yrs). Oldest track record among peers (24 yrs). Established history (9+ yrs). Established history (14+ yrs). Established history (24+ yrs). Point 3 Not Rated. Rating: 2★ (lower mid). Not Rated. Top rated. Rating: 5★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 17.84% (top quartile). 5Y return: 14.16% (upper mid). 5Y return: 12.62% (lower mid). 5Y return: 11.17% (bottom quartile). 5Y return: 11.16% (bottom quartile). Point 6 3Y return: 17.37% (upper mid). 3Y return: 18.62% (top quartile). 3Y return: 13.78% (bottom quartile). 3Y return: 15.58% (lower mid). 3Y return: 12.45% (bottom quartile). Point 7 1Y return: 12.18% (upper mid). 1Y return: 14.18% (top quartile). 1Y return: 10.18% (bottom quartile). 1Y return: 10.79% (lower mid). 1Y return: 7.33% (bottom quartile). Point 8 1M return: 0.73% (upper mid). 1M return: 1.44% (top quartile). 1M return: 0.40% (bottom quartile). 1M return: -1.05% (bottom quartile). 1M return: 0.62% (lower mid). Point 9 Alpha: -2.31 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -8.71 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.01 (upper mid). Sharpe: 0.21 (top quartile). Sharpe: -0.02 (lower mid). Sharpe: -0.34 (bottom quartile). Sharpe: -0.58 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

ICICI Prudential Child Care Plan (Gift)

HDFC Retirement Savings Fund - Hybrid - Equity Plan

Tata Retirement Savings Fund - Progressive

SBI Magnum Children's Benefit Plan

5. தங்க நிதிகள்

தங்க மியூச்சுவல் ஃபண்டுகள் முதலீடு செய்கின்றனதங்க ப.ப.வ.நிதிகள் (பரிமாற்ற-வர்த்தக நிதிகள்). தங்கத்தை வெளிப்படுத்த விரும்பும் முதலீட்டாளருக்கு மிகவும் பொருத்தமானது. உடல் தங்கத்தைப் போலன்றி, அவை வாங்குவதற்கும் மீட்டெடுப்பதற்கும் எளிதானது (வாங்குவது மற்றும் விற்பது). மேலும், முதலீட்டாளர்களுக்கு வாங்குவதற்கும் விற்பதற்கும் விலையில் வெளிப்படைத்தன்மையை வழங்குகின்றன.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹10,775 23.5 50.1 72.6 37.3 24.9 71.5 IDBI Gold Fund Growth ₹38.9617

↑ 0.15 ₹623 23.5 49.3 71.5 37.1 24.6 79 ICICI Prudential Regular Gold Savings Fund Growth ₹46.4349

↑ 0.04 ₹4,482 23.6 50.1 72.9 37 24.8 72 Aditya Birla Sun Life Gold Fund Growth ₹43.5454

↓ -0.16 ₹1,266 23.6 50 72.9 37 24.7 72 Nippon India Gold Savings Fund Growth ₹57.4018

↑ 0.03 ₹5,301 23.4 50.3 72.5 37 24.8 71.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Gold Fund IDBI Gold Fund ICICI Prudential Regular Gold Savings Fund Aditya Birla Sun Life Gold Fund Nippon India Gold Savings Fund Point 1 Highest AUM (₹10,775 Cr). Bottom quartile AUM (₹623 Cr). Lower mid AUM (₹4,482 Cr). Bottom quartile AUM (₹1,266 Cr). Upper mid AUM (₹5,301 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (14+ yrs). Point 3 Rating: 2★ (upper mid). Not Rated. Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 24.92% (top quartile). 5Y return: 24.59% (bottom quartile). 5Y return: 24.83% (upper mid). 5Y return: 24.70% (bottom quartile). 5Y return: 24.75% (lower mid). Point 6 3Y return: 37.31% (top quartile). 3Y return: 37.07% (upper mid). 3Y return: 37.03% (lower mid). 3Y return: 37.01% (bottom quartile). 3Y return: 37.00% (bottom quartile). Point 7 1Y return: 72.57% (lower mid). 1Y return: 71.46% (bottom quartile). 1Y return: 72.86% (upper mid). 1Y return: 72.94% (top quartile). 1Y return: 72.47% (bottom quartile). Point 8 1M return: 5.66% (lower mid). 1M return: 5.47% (bottom quartile). 1M return: 5.74% (upper mid). 1M return: 5.58% (bottom quartile). 1M return: 5.76% (top quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.38 (lower mid). Sharpe: 4.30 (bottom quartile). Sharpe: 4.33 (bottom quartile). Sharpe: 4.49 (top quartile). Sharpe: 4.46 (upper mid). SBI Gold Fund

IDBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

Aditya Birla Sun Life Gold Fund

Nippon India Gold Savings Fund

பிற மியூச்சுவல் ஃபண்ட் திட்டங்கள்

குறியீட்டு நிதி/பரிவர்த்தனை வர்த்தக நிதி (ETF) மற்றும்நிதி நிதி (FoFகள்) மற்ற திட்டங்களின் கீழ் வகைப்படுத்தப்பட்டுள்ளன.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Nifty Next 50 Index Fund Growth ₹61.751

↑ 0.43 ₹8,190 0.9 4.2 18.3 22.2 14.7 2.1 IDBI Nifty Junior Index Fund Growth ₹52.0917

↑ 0.36 ₹100 0.9 4.1 18.2 21.9 14.6 2 Kotak Asset Allocator Fund - FOF Growth ₹259.278

↑ 0.17 ₹2,255 2.9 11.6 21.5 19.9 18 15.4 Bandhan Asset Allocation Fund of Funds - Moderate Plan Growth ₹42.4901

↑ 0.12 ₹19 2.5 5 13.1 13.2 9.8 6.3 ICICI Prudential Advisor Series - Debt Management Fund Growth ₹46.4311

↓ -0.02 ₹110 1 2.7 7.1 7.6 6.3 7.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Nifty Next 50 Index Fund IDBI Nifty Junior Index Fund Kotak Asset Allocator Fund - FOF Bandhan Asset Allocation Fund of Funds - Moderate Plan ICICI Prudential Advisor Series - Debt Management Fund Point 1 Highest AUM (₹8,190 Cr). Bottom quartile AUM (₹100 Cr). Upper mid AUM (₹2,255 Cr). Bottom quartile AUM (₹19 Cr). Lower mid AUM (₹110 Cr). Point 2 Established history (15+ yrs). Established history (15+ yrs). Established history (21+ yrs). Established history (16+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 14.66% (upper mid). 5Y return: 14.59% (lower mid). 5Y return: 18.00% (top quartile). 5Y return: 9.81% (bottom quartile). 5Y return: 6.31% (bottom quartile). Point 6 3Y return: 22.21% (top quartile). 3Y return: 21.91% (upper mid). 3Y return: 19.89% (lower mid). 3Y return: 13.16% (bottom quartile). 3Y return: 7.64% (bottom quartile). Point 7 1Y return: 18.34% (upper mid). 1Y return: 18.24% (lower mid). 1Y return: 21.48% (top quartile). 1Y return: 13.08% (bottom quartile). 1Y return: 7.05% (bottom quartile). Point 8 1M return: 2.17% (top quartile). 1M return: 2.15% (upper mid). 1M return: -0.24% (bottom quartile). 1M return: 1.34% (lower mid). 1M return: 0.66% (bottom quartile). Point 9 Alpha: -0.80 (bottom quartile). Alpha: -0.89 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.12 (bottom quartile). Sharpe: -0.13 (bottom quartile). Sharpe: 0.89 (top quartile). Sharpe: 0.06 (lower mid). Sharpe: 0.87 (upper mid). ICICI Prudential Nifty Next 50 Index Fund

IDBI Nifty Junior Index Fund

Kotak Asset Allocator Fund - FOF

Bandhan Asset Allocation Fund of Funds - Moderate Plan

ICICI Prudential Advisor Series - Debt Management Fund

ஆன்லைனில் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்.

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

What is the future of mutual funds now after Covid 19, approximately how long it will take for the Sensex and Nifty to recover in January-February 2020 ?