সেরা অবসর মিউচুয়াল ফান্ড 2022 – 2023

অবসর পরিকল্পনা আমাদের জীবনের একটি অপরিহার্য অংশ। কম বয়সে অনেকেই অবসর গ্রহণের পরিকল্পনা শুরু করেন না, তবে এটি গুরুত্বপূর্ণ কারণ এটি অবসর গ্রহণের সংস্থান তৈরি করতে দীর্ঘ সময় নেয়। আদর্শভাবে, একজনকে তাদের অবসরের পরিকল্পনা শুরু করা উচিত তাদের 20 বছর থেকে কারণ এটি সংরক্ষণ করার জন্য যথেষ্ট সময় দেয়।

এবং এছাড়াও, আপনি যত বেশি সময় আপনার অর্থ বিনিয়োগ করবেন, ইক্যুইটিতে আয় তত বেশি হবেবাজার. সুতরাং, আসুন বুঝতে পারি কীভাবে একজন তাদের অবসরের লক্ষ্যগুলি অর্জন করতে পারেমিউচুয়াল ফান্ডে বিনিয়োগ, সেরা অবসর সহযৌথ পুঁজি বিনিয়োগ.

Talk to our investment specialist

কেন অবসর পরিকল্পনার জন্য মিউচুয়াল ফান্ড?

মিউচুয়াল ফান্ডকে পরিকল্পনার জন্য একটি স্মার্ট হাতিয়ার হিসাবে বিবেচনা করা হয়,আর্থিক লক্ষ্য অবসর গ্রহণ, একটি সন্তানের শিক্ষা, একটি বাড়ি/গাড়ি কেনা, বিশ্ব ভ্রমণ ইত্যাদি। মিউচুয়াল ফান্ডগুলি বিশেষভাবে মানুষের বিভিন্ন বিনিয়োগের প্রয়োজন অনুসারে ডিজাইন করা হয়েছে। বিনিয়োগকারীরা ব্যাপক থেকে তহবিল বাছাই করতে পারেনপরিসর মিউচুয়াল ফান্ড স্কিম যেমন ইক্যুইটি, ঋণ, এবং হাইব্রিড ফান্ড। ভারতের নিরাপত্তা ও বিনিময় বোর্ড (সেবি) সম্প্রতি 'সমাধান ওরিয়েন্টেড স্কিম' নামে একটি পৃথক বিভাগ চালু করেছে যা প্রধানত অবসর গ্রহণ এবং সন্তানের বিনিয়োগ প্রকল্প অন্তর্ভুক্ত করে।

SEBI এই পরিকল্পনাগুলির জন্য একটি পৃথক বিভাগ দিয়েছে যাতে বিনিয়োগকারীরা সহজেই একটি সুশৃঙ্খল পদ্ধতিতে তাদের অবসরের পরিকল্পনা করতে পারে। এই সমাধান ভিত্তিক অবসর স্কিমগুলি 5 বছর বা অবসর নেওয়া পর্যন্ত একটি নির্দিষ্ট মেয়াদের সাথে আসে। এটি বিনিয়োগকারীদের তাদের অবসরের বিনিয়োগ লক্ষ্য অর্জনের জন্য দীর্ঘ সময়ের জন্য বিনিয়োগ রাখার একটি ভাল উপায়। বিনিয়োগকারীরা যারা এই স্কিমে বিনিয়োগ করতে আগ্রহী, এখানে কিছু স্কিম রয়েছে যা আপনি বিবেচনা করতে পারেনবিনিয়োগ ভিতরে.

সেরা অবসর মিউচুয়াল ফান্ড- সমাধান ওরিয়েন্টেড স্কিম

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata Retirement Savings Fund-Moderate Growth ₹61.612

↑ 0.50 ₹2,094 -5.1 -3.8 8.5 13.6 10.3 1 Retirement Fund Tata Retirement Savings Fund - Progressive Growth ₹61.6062

↑ 0.60 ₹2,041 -6 -4.9 8.3 14.4 10.5 -1.2 Retirement Fund Tata Retirement Savings Fund - Conservative Growth ₹31.5671

↑ 0.10 ₹170 -1.4 -0.2 6.2 8.1 6.1 3.6 Retirement Fund HDFC Retirement Savings Fund - Equity Plan Growth ₹49.352

↑ 0.47 ₹6,941 -4.9 -1.3 9.8 16.1 16.8 5.2 Retirement Fund HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.8029

↑ 0.06 ₹161 -0.7 1.3 6.4 8.3 7.3 5.2 Retirement Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata Retirement Savings Fund-Moderate Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund - Conservative HDFC Retirement Savings Fund - Equity Plan HDFC Retirement Savings Fund - Hybrid - Debt Plan Point 1 Upper mid AUM (₹2,094 Cr). Lower mid AUM (₹2,041 Cr). Bottom quartile AUM (₹170 Cr). Highest AUM (₹6,941 Cr). Bottom quartile AUM (₹161 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (10+ yrs). Established history (10+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Not Rated. Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 10.26% (lower mid). 5Y return: 10.46% (upper mid). 5Y return: 6.12% (bottom quartile). 5Y return: 16.83% (top quartile). 5Y return: 7.32% (bottom quartile). Point 6 3Y return: 13.55% (lower mid). 3Y return: 14.44% (upper mid). 3Y return: 8.13% (bottom quartile). 3Y return: 16.11% (top quartile). 3Y return: 8.32% (bottom quartile). Point 7 1Y return: 8.50% (upper mid). 1Y return: 8.30% (lower mid). 1Y return: 6.17% (bottom quartile). 1Y return: 9.76% (top quartile). 1Y return: 6.35% (bottom quartile). Point 8 1M return: -3.00% (lower mid). 1M return: -3.55% (bottom quartile). 1M return: -0.78% (upper mid). 1M return: -3.20% (bottom quartile). 1M return: -0.52% (top quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -1.32 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.09 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.27 (bottom quartile). Sharpe: 0.09 (top quartile). Sharpe: -0.21 (bottom quartile). Tata Retirement Savings Fund-Moderate

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund - Conservative

HDFC Retirement Savings Fund - Equity Plan

HDFC Retirement Savings Fund - Hybrid - Debt Plan

সেরা অবসর মিউচুয়াল ফান্ড- ঝুঁকি ক্ষুধা অনুযায়ী

বিনিয়োগকারীরা যারা ইক্যুইটি, ঋণ বা বিনিয়োগ করতে চানব্যালেন্সড ফান্ড, অনুযায়ী এই তহবিল বিনিয়োগ করতে পারেনঝুকিপুন্ন ক্ষুধা.

আক্রমনাত্মক বিনিয়োগকারীদের জন্য সেরা অবসর মিউচুয়াল ফান্ড

এই তহবিল হয়ইক্যুইটি ফান্ড যে কোম্পানির স্টক বিনিয়োগ. দীর্ঘমেয়াদী বিনিয়োগের জন্য এবং যারা মিউচুয়াল ফান্ডে উচ্চ-ঝুঁকি নিতে প্রস্তুত তাদের জন্য ইক্যুইটি তহবিল একটি ভাল বিকল্প হিসাবে বিবেচিত হয়। আদর্শভাবে, যে বিনিয়োগকারীরা 25-40 বছর বয়সের বন্ধনীতে পড়েন এবং কমপক্ষে 10-15 বছরের জন্য বিনিয়োগ করতে ইচ্ছুক তারা এই স্কিমগুলিতে বিনিয়োগ করতে পারেন।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP Natural Resources and New Energy Fund Growth ₹106.442

↓ -3.31 ₹1,765 11.6 18 36.3 23.1 19.9 17.5 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹62.38

↑ 0.46 ₹3,641 -3.2 5.7 20.1 16.4 12.5 17.5 Sectoral Franklin Build India Fund Growth ₹144.706

↑ 2.28 ₹3,003 1.5 3.6 19.4 26.8 22.8 3.7 Sectoral Kotak Standard Multicap Fund Growth ₹85.612

↑ 1.13 ₹56,479 -1.7 2.4 17.2 17 13.2 9.5 Multi Cap ICICI Prudential Banking and Financial Services Fund Growth ₹133.09

↑ 0.63 ₹10,951 -4.7 1.6 14.8 15 11.9 15.9 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Standard Multicap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,641 Cr). Bottom quartile AUM (₹3,003 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Oldest track record among peers (17 yrs). Established history (12+ yrs). Established history (16+ yrs). Established history (16+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 19.85% (upper mid). 5Y return: 12.49% (bottom quartile). 5Y return: 22.83% (top quartile). 5Y return: 13.20% (lower mid). 5Y return: 11.93% (bottom quartile). Point 6 3Y return: 23.07% (upper mid). 3Y return: 16.42% (bottom quartile). 3Y return: 26.76% (top quartile). 3Y return: 17.00% (lower mid). 3Y return: 15.03% (bottom quartile). Point 7 1Y return: 36.32% (top quartile). 1Y return: 20.08% (upper mid). 1Y return: 19.45% (lower mid). 1Y return: 17.16% (bottom quartile). 1Y return: 14.80% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.32 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.46 (bottom quartile). Sharpe: 0.78 (lower mid). Point 10 Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.19 (upper mid). Information ratio: -0.01 (bottom quartile). DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Standard Multicap Fund

ICICI Prudential Banking and Financial Services Fund

মাঝারি বিনিয়োগকারীদের জন্য সেরা অবসর মিউচুয়াল ফান্ড

এই তহবিলগুলি বিনিয়োগকারীদের জন্য উপযুক্ত যারা 41-50 বছর বয়সের বন্ধনীতে পড়েন এবং কমপক্ষে 5-10 বছর আরও বিনিয়োগ করতে ইচ্ছুক৷ এগুলি হল হাইব্রিড তহবিল, অর্থাত্ ঋণ এবং ইক্যুইটি তহবিলের মিশ্রণ৷ এগুলি বিনিয়োগকারীদের জন্য একটি ভাল বিকল্প যারা ইক্যুইটির মাধ্যমে দীর্ঘমেয়াদী রিটার্ন অর্জন করতে চান, পাশাপাশি নিয়মিতআয় ঋণ সিকিউরিটিজের মাধ্যমে।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,509.45

↑ 12.03 ₹7,334 -4.2 -0.3 10.6 13.6 10.4 7.2 Hybrid Equity Aditya Birla Sun Life Regular Savings Fund Growth ₹68.7512

↑ 0.21 ₹1,533 0.1 2.2 9 9.2 8.3 7.1 Hybrid Debt SBI Debt Hybrid Fund Growth ₹74.1629

↑ 0.21 ₹9,761 -0.3 1.8 8.4 9.9 9.1 6.7 Hybrid Debt ICICI Prudential MIP 25 Growth ₹77.245

↑ 0.22 ₹3,334 -0.8 1.1 8.1 10 8.6 7.9 Hybrid Debt Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 4 Funds showcased

Commentary Aditya Birla Sun Life Equity Hybrid 95 Fund Aditya Birla Sun Life Regular Savings Fund SBI Debt Hybrid Fund ICICI Prudential MIP 25 Point 1 Upper mid AUM (₹7,334 Cr). Bottom quartile AUM (₹1,533 Cr). Highest AUM (₹9,761 Cr). Lower mid AUM (₹3,334 Cr). Point 2 Oldest track record among peers (31 yrs). Established history (21+ yrs). Established history (24+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Point 5 5Y return: 10.41% (top quartile). 5Y return: 8.29% (bottom quartile). 5Y return: 9.11% (upper mid). 5Y return: 8.58% (lower mid). Point 6 3Y return: 13.56% (top quartile). 3Y return: 9.24% (bottom quartile). 3Y return: 9.85% (lower mid). 3Y return: 9.98% (upper mid). Point 7 1Y return: 10.60% (top quartile). 1Y return: 9.05% (upper mid). 1Y return: 8.43% (lower mid). 1Y return: 8.10% (bottom quartile). Point 8 1M return: -2.88% (bottom quartile). 1M return: -0.17% (top quartile). 1M return: -0.38% (upper mid). 1M return: -0.86% (lower mid). Point 9 Alpha: -0.23 (bottom quartile). Alpha: 1.62 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.21 (lower mid). Sharpe: 0.63 (top quartile). Sharpe: 0.16 (bottom quartile). Sharpe: 0.50 (upper mid). Aditya Birla Sun Life Equity Hybrid 95 Fund

Aditya Birla Sun Life Regular Savings Fund

SBI Debt Hybrid Fund

ICICI Prudential MIP 25

রক্ষণশীল বিনিয়োগকারীদের জন্য সেরা অবসর মিউচুয়াল ফান্ড

50 বছরের বেশি বয়সী বিনিয়োগকারীরা রক্ষণশীল স্কিমে বিনিয়োগ করতে পছন্দ করবেন, অর্থাত্ নিম্ন স্তরের ঝুঁকি বহন করে এমন তহবিল৷ এগুলি হল ঋণ প্রকল্প যা স্থিতিশীল রিটার্ন প্রদান করে।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Low Duration Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 Low Duration Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.805

↑ 0.16 ₹28,253 0.7 2.6 6.9 7.6 6.5 7.4 Corporate Bond Aditya Birla Sun Life Savings Fund Growth ₹571.51

↑ 0.21 ₹22,857 1.3 2.9 7.1 7.4 6.3 7.4 Ultrashort Bond HDFC Corporate Bond Fund Growth ₹33.6272

↑ 0.04 ₹33,207 0.6 2.4 6.9 7.6 6.3 7.3 Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Baroda Pioneer Treasury Advantage Fund Aditya Birla Sun Life Corporate Bond Fund Aditya Birla Sun Life Savings Fund HDFC Corporate Bond Fund Point 1 Bottom quartile AUM (₹104 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹28,253 Cr). Lower mid AUM (₹22,857 Cr). Highest AUM (₹33,207 Cr). Point 2 Established history (18+ yrs). Established history (16+ yrs). Oldest track record among peers (29 yrs). Established history (22+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.30% (bottom quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 6.92% (lower mid). 1Y return: 7.14% (top quartile). 1Y return: 6.94% (upper mid). Point 6 1M return: 0.47% (upper mid). 1M return: 0.21% (bottom quartile). 1M return: 0.52% (top quartile). 1M return: 0.45% (lower mid). 1M return: 0.41% (bottom quartile). Point 7 Sharpe: -1.66 (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: 0.22 (bottom quartile). Sharpe: 2.17 (top quartile). Sharpe: 0.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (upper mid). Yield to maturity (debt): 4.07% (bottom quartile). Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Point 10 Modified duration: 0.53 yrs (upper mid). Modified duration: 0.63 yrs (lower mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 0.47 yrs (top quartile). Modified duration: 4.47 yrs (bottom quartile). PGIM India Low Duration Fund

Baroda Pioneer Treasury Advantage Fund

Aditya Birla Sun Life Corporate Bond Fund

Aditya Birla Sun Life Savings Fund

HDFC Corporate Bond Fund

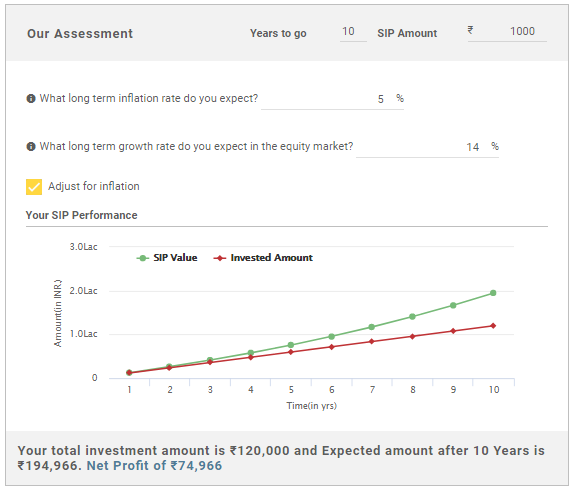

অবসর পরিকল্পনার জন্য SIP বিনিয়োগ

একটি পদ্ধতিগতবিনিয়োগ পরিকল্পনা (চুমুক) হতে পারে আপনার সুখী অবসর জীবনের চাবিকাঠি। আদর্শভাবে, আপনি যখন দীর্ঘমেয়াদী বিনিয়োগের পরিকল্পনা করেন, তখন SIP-কে সবচেয়ে কার্যকর উপায় হিসেবে বিবেচনা করা হয়। এসআইপি হল সম্পদ তৈরির একটি প্রক্রিয়া যেখানে নিয়মিত সময়ের ব্যবধানে অর্থাত্ মাসিক/ত্রৈমাসিকে অল্প পরিমাণ অর্থ বিনিয়োগ করা হয়। আর এই বিনিয়োগ স্টক মার্কেটে বিনিয়োগ করলে সময়ের সাথে সাথে রিটার্ন জেনারেট হয়। একটি SIP শুরু করার জন্য প্রয়োজনীয় পরিমাণ INR 500 এর মতো কম, এইভাবে SIP-কে স্মার্ট বিনিয়োগের জন্য একটি দুর্দান্ত হাতিয়ার করে তোলে, যেখানে কেউ অল্প বয়স থেকেই অল্প পরিমাণে বিনিয়োগ শুরু করতে পারেন।

SIP-এর দুটি প্রধান সুবিধা হল-যৌগিক শক্তি এবং রুপি খরচ গড়. রুপি খরচ গড় একজন ব্যক্তিকে সম্পদ ক্রয়ের খরচ গড়তে সাহায্য করে। একটি পদ্ধতিগত বিনিয়োগে, ইউনিট ক্রয় দীর্ঘ সময়ের জন্য করা হয় এবং এগুলি মাসিক ব্যবধানে (সাধারণত) সমানভাবে ছড়িয়ে দেওয়া হয়। সময়ের সাথে সাথে বিনিয়োগ ছড়িয়ে পড়ার কারণে, বিনিয়োগটি শেয়ারবাজারে বিভিন্ন প্রাইস পয়েন্টে দেওয়া হয়বিনিয়োগকারী গড় খরচের সুবিধা।

চক্রবৃদ্ধি সুদের ক্ষেত্রে, সুদের পরিমাণ মূলে যোগ করা হয়, এবং সুদের নতুন মূল (পুরাতন মূল এবং লাভ) এর উপর গণনা করা হয়। এই প্রক্রিয়া প্রতিবার চলতে থাকে। যেহেতু এসআইপি-তে মিউচুয়াল ফান্ডগুলি কিস্তিতে থাকে, তাই সেগুলি চক্রবৃদ্ধি হয়, যা প্রাথমিকভাবে বিনিয়োগকৃত রাশিতে আরও যোগ করে।

কিভাবে অবসর মিউচুয়াল ফান্ড অনলাইনে বিনিয়োগ করবেন?

Fincash.com এ আজীবনের জন্য বিনামূল্যে বিনিয়োগ অ্যাকাউন্ট খুলুন।

আপনার রেজিস্ট্রেশন এবং KYC প্রক্রিয়া সম্পূর্ণ করুন

নথি আপলোড করুন (প্যান, আধার, ইত্যাদি)।এবং, আপনি বিনিয়োগ করতে প্রস্তুত!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।