মিউচুয়াল ফান্ড সহি হ্যায়

AMFI মার্চ 2017-এ একটি উদ্যোগ হিসাবে একটি বিজ্ঞাপন প্রচার শুরু করেছেবিনিয়োগকারী প্রতি সচেতনতাযৌথ পুঁজি. মিউচুয়াল ফান্ড বিনিয়োগকারীদের সচেতনতার জন্য ব্যবস্থাপনা ফি 2 bps আলাদা করে রাখে। এই অর্থ এখন "সহি হ্যায়" প্রচারের মাধ্যমে সচেতনতা তৈরিতে ব্যবহার করা হচ্ছে। প্রচারণার উদ্দেশ্য হল বিনিয়োগকারীদের সাথে যোগাযোগ করা যে মিউচুয়াল ফান্ড বিনিয়োগকারীদের জন্য সঠিক পছন্দ। প্রচারাভিযানটি সাধারণ জনগণের দিকে লক্ষ্য করা হয়েছে এবং খুচরা বিনিয়োগকারীদের মধ্যে আগ্রহ তৈরি করার লক্ষ্য।

মিউচুয়াল ফান্ড সহি হ্যায় হল সম্প্রতি অ্যাসোসিয়েশন অফ মিউচুয়াল ফান্ডস ইন ইন্ডিয়া (এএমএফআই) দ্বারা বিনিয়োগকারী সম্প্রদায়ের মধ্যে মিউচুয়াল ফান্ড সম্পর্কে সচেতনতা তৈরির জন্য চালু করা প্রচারাভিযান। এই প্রচারাভিযানের মাধ্যমে, AMFI বিভিন্ন বিনিয়োগকারীর প্রশ্ন যেমন মিউচুয়াল ফান্ড অর্থ, মিউচুয়াল ফান্ড কোম্পানি,সেরা মিউচুয়াল ফান্ড বিনিয়োগ করতে, কিভাবে মিউচুয়াল ফান্ড বিনিয়োগ করতে হয় এবং কিভাবেবিনিয়োগ মিউচুয়াল ফান্ডে অর্থপূর্ণ। এটি সত্যিই "মিউচুয়াল ফান্ড সহি হ্যায়" ট্যাগলাইন দিয়ে ভারতীয় বিনিয়োগকারীদের মনে প্রবেশ করার চেষ্টা করছে।

মিউচুয়াল ফান্ডে AMFI এর ভূমিকা সহি হ্যায়

AMFI হল ভারতে মিউচুয়াল ফান্ডের একটি সমিতি। AMFI একটি নিয়ন্ত্রক সংস্থা নয়, কিন্তু একটি সমিতি যা মিউচুয়াল ফান্ড শিল্পের জন্য সর্বোত্তম অনুশীলন সেট করে। এটি বিনিয়োগকারীদের সচেতনতা, শিক্ষা, আচরণবিধি এবং শিল্পে নৈতিক ও পেশাদার মান বজায় রাখে।

মিউচুয়াল ফান্ড সহি হ্যায় খরচ করে

2018-19 আর্থিক বছরে, AMFI ব্যয় করবে150-175 কোটি টাকা মিউচুয়াল ফান্ড বিনিয়োগ উন্নীত করার জন্য। গত অর্থবছরে (17-18 অর্থবছর) এটি ব্যয় হয়েছিল200 কোটি টাকা উদ্দেশ্যে

মিউচুয়াল ফান্ডের প্রভাব সহি হ্যায়

মিউচুয়াল ফান্ড ইন্ডাস্ট্রি গত এক বছরে 32 লক্ষ নতুন বিনিয়োগকারীকে যুক্ত করেছে মূলত শিল্পের একটি উত্সাহী প্রচার প্রচারণার কারণে, এপ্রিল 2018-এ মিউচুয়াল ফান্ডস ইন ইন্ডিয়া (Amfi) কর্মকর্তাদের মতে।

মিউচুয়াল ফান্ড সাহি হ্যায় জন্য পথ এগিয়ে

অ্যাসোসিয়েশন অফ মিউচুয়াল ফান্ড অফ ইন্ডিয়া (এএমএফআই) তার পরবর্তী প্রচারাভিযান নিয়ে আসতে প্রস্তুত যাবিনিয়োগের সুবিধা ভিতরেঋণ তহবিল, জনপ্রিয় 'মিউচুয়াল ফান্ড সহি হ্যায়' ড্রাইভ অনুসরণ করে।

আমরা এখন ঋণ বিনিয়োগের সুবিধার উপর মিউচুয়াল ফান্ড প্রচারের দ্বিতীয় ধাপের পরিকল্পনা করছি। এটি সেপ্টেম্বর 2018 এর তৃতীয় সপ্তাহ থেকে প্রচারিত হবে বলে আশা করা হচ্ছে,” AMFI প্রধান নির্বাহী এন এস ভেঙ্কটেশ পিটিআইকে বলেছেন।

Talk to our investment specialist

মিউচুয়াল ফান্ড কি?

মিউচুয়াল ফান্ড হল একটি সাধারণ উদ্দেশ্য সহ তহবিলের একটি সমষ্টিগত পুল। মিউচুয়াল ফান্ডগুলি সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ বোর্ড অফ ইন্ডিয়া দ্বারা নিয়ন্ত্রিত হয় (সেবি) SEBI নিশ্চিত করে যে প্রতিটি মিউচুয়াল ফান্ড স্কিম অনুসরণ করে এমন স্পষ্ট নীতি এবং নির্দেশিকা রয়েছে। প্রতিটি স্কিম ফান্ড ম্যানেজার বা পোর্টফোলিও ম্যানেজার নামে একজন যোগ্য ব্যক্তি দ্বারা পেশাদারভাবে পরিচালিত হয়। এরা তাদের ক্ষেত্রের বিশেষজ্ঞ এবং কীভাবে সিকিউরিটিজ (ইকুইটি বা ঋণ) নির্বাচন করতে হয় এবং বিনিয়োগকারী সময়ের সাথে সাথে রিটার্ন জেনারেট করে তা নিশ্চিত করতে জানেন।

হিন্দিতে মিউচুয়াল ফান্ড

যদিও মিউচুয়াল ফান্ডের জন্য কোনও প্রকৃত হিন্দি শব্দ নেই, তবে, কয়েক বছর ধরে যা ঘটেছে তা হল যে মিউচুয়াল ফান্ডগুলি হিন্দি/দেশীয় ভাষায় নির্দিষ্ট প্রচারাভিযান চালু করেছে যাতে বিল্ট-ইন গভীর অনুপ্রবেশ নিশ্চিত করা যায়। আসলে, "কর বচত যোজনা" নামে একটি কর সঞ্চয় তহবিল, কব্যালেন্সড ফান্ড যাকে "বাল বিকাশ যোজনা" বলা হয়, এবং শিশুদের ভবিষ্যতের জন্য সঞ্চয় করার লক্ষ্যে একটি সুষম পরিকল্পনা প্রাথমিক বছরগুলিতে আসে৷ এর সাথে, "বচত যোজনা" এবং "নিবেশ লক্ষ্য" এর মতো স্কিমগুলিও রয়েছে। অনেক বছর আগেএসবিআই মিউচুয়াল ফান্ড, "এসবিআই ছোট" চালু করেছেচুমুক" INR 500-এ ন্যূনতম বিনিয়োগের পরিমাণ সহ একটি মাইক্রো-SIP৷

শেয়ার বাজার বনাম মিউচুয়াল ফান্ড

অনেক লোক সরাসরি শেয়ার বাজারে (বা স্টক মার্কেট) বিনিয়োগ করার চেষ্টা করে। এটি বিপজ্জনক হয়ে ওঠে যখন সেই লোকেদের স্টক মার্কেট সম্পর্কে অপর্যাপ্ত জ্ঞান থাকে, কীভাবে স্টক নির্বাচন করতে হয়, কীভাবে তাদের মূল্যায়ন করতে হয়, কী কী বিষয়গুলি সন্ধান করতে হবে এবং সবচেয়ে গুরুত্বপূর্ণভাবে কীভাবে তাদের পর্যবেক্ষণ করতে হবে এবং প্রস্থান করতে হবে। স্টক মার্কেটে সরাসরি বিনিয়োগ করা বিশেষজ্ঞদের জন্য। মিউচুয়াল ফান্ডগুলি ফান্ড ম্যানেজার নামে পরিচিত পেশাদারদের দ্বারা পরিচালিত হয়, যাদের উপরোক্ত সমস্ত বিষয়ে পেশাদার যোগ্যতা, অভিজ্ঞতা এবং দক্ষতা রয়েছে। স্কিমের উপর নির্ভর করে, ফান্ড হাউসগুলি একটি পরিচালন ফি নেয় যা বার্ষিক 0.2% কম হতে পারে (এর জন্যতরল তহবিল) থেকে সর্বোচ্চ 2.5% p.a. জন্যইক্যুইটি ফান্ড. একজন পেশাদারকে তাদের পরিষেবার জন্য অর্থ প্রদান করা এবং দীর্ঘমেয়াদে আপনি উপকৃত হবেন তা নিশ্চিত করা একটি ভাল কাজ। এটি বিনিয়োগের একটি বুদ্ধিমান উপায়! তাই খুচরা বিনিয়োগকারীদের জন্য, শেয়ারবাজারে সরাসরি বিনিয়োগের বিরুদ্ধে, মিউচুয়াল ফান্ড সহি হ্যায়!

মিউচুয়াল ফান্ড কেয়া হ্যায় ক্যাম্পেইন

প্রচারটি শুধুমাত্র ইংরেজিতে নয়, হিন্দি এবং অন্যান্য স্থানীয় ভাষায়ও। তাই আজকে অনেক অনুসন্ধিৎসু বিনিয়োগকারী প্রশ্ন জিজ্ঞাসা করে "মিউচুয়াল ফান্ড কেয়া হ্যায়?", যদিও হিন্দিতে কোন প্রকৃত সংজ্ঞা নেই, কেউ এই ধারণাটি ব্যাখ্যা করতে পারে যে এটি একটি সাধারণ লক্ষ্য সহ তহবিলের পুল। ক্যাম্পেইনের কথার আক্ষরিক অর্থ হল মিউচুয়াল ফান্ড হল সঠিক পছন্দ! মিউচুয়াল ফান্ড সহি হ্যায়!

মিউচুয়াল ফান্ডে বিনিয়োগ করা ভালো না খারাপ?

আজ, মিউচুয়াল ফান্ড শিল্প সময়ের সাথে সাথে প্রসারিত হয়েছে, শুধুমাত্র কিছু পরিসংখ্যান শেয়ার করার জন্য:

- INR 20 লক্ষ কোটির বেশি বিনিয়োগকারীর অর্থ মিউচুয়াল ফান্ডে রয়েছে

- মিউচুয়াল ফান্ডে 5 কোটির বেশি বিনিয়োগ করা হয়েছে

- SEBI দ্বারা নিয়ন্ত্রিত 42টি মিউচুয়াল ফান্ড কোম্পানি মিউচুয়াল ফান্ড অফার করে

- 10 টিরও বেশি আছে,000 স্কিম যা বিনিয়োগকারীরা বেছে নিতে পারেন

তাই মিউচুয়াল ফান্ড সহি হ্যায়!

সেরা মিউচুয়াল ফান্ডে কীভাবে বিনিয়োগ করবেন?

মিউচুয়াল ফান্ডে বিনিয়োগ করার বিভিন্ন পথ রয়েছে। একজন দালাল ব্যবহার করতে পারেন, কপরিবেশক, কব্যাংক, একটি অনলাইন প্ল্যাটফর্ম বা এমনকি একটি স্বাধীন আর্থিক এজেন্ট (IFA) এর মাধ্যমে। সমস্ত রুট আপনাকে মিউচুয়াল ফান্ডে বিনিয়োগ করতে সাহায্য করবে।

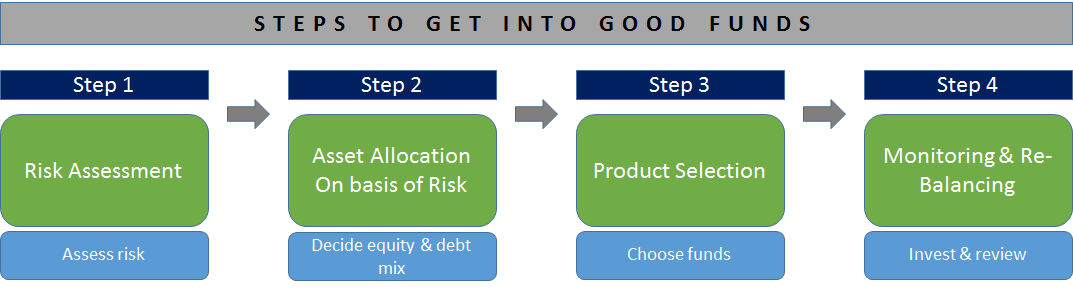

এটি বিনিয়োগের জন্য সেরা মিউচুয়াল ফান্ড পাওয়ার বিষয়ে নয়। প্রথমত, বিনিয়োগকারীদের তাদের ঝুঁকির ক্ষুধা বুঝতে হবে। দ্বিতীয়ত, তারা তাদের মেলে প্রয়োজনঝুঁকি ক্ষমতা এবং বিনিয়োগের ধরন সহ হোল্ডিং পিরিয়ড, এটি মূলত ইক্যুইটি এবং ঋণের সংমিশ্রণ এবং এটি বিনিয়োগকারীর ঝুঁকির ক্ষমতার সাথে মেলে। তৃতীয়ত, সেরা মিউচুয়াল ফান্ড নির্বাচন করা একটি ক্লান্তিকর কাজ, একজনকে দেখতে হবে পারফরম্যান্স রেটিং, ব্যয় অনুপাত, তহবিল ব্যবস্থাপকের ট্র্যাক রেকর্ড ইত্যাদির মতো বিভিন্ন পরামিতিতে। শেষ পর্যন্ত, কিন্তু অন্তত নয়, সময়ের সাথে সাথে কর্মক্ষমতা নিরীক্ষণ করতে হবে এবং নিশ্চিত করতে হবে যে তারা একটি ভাল তহবিলে রয়েছে। খারাপ অভিনয়কারীদের প্রতিস্থাপন করা প্রয়োজন।

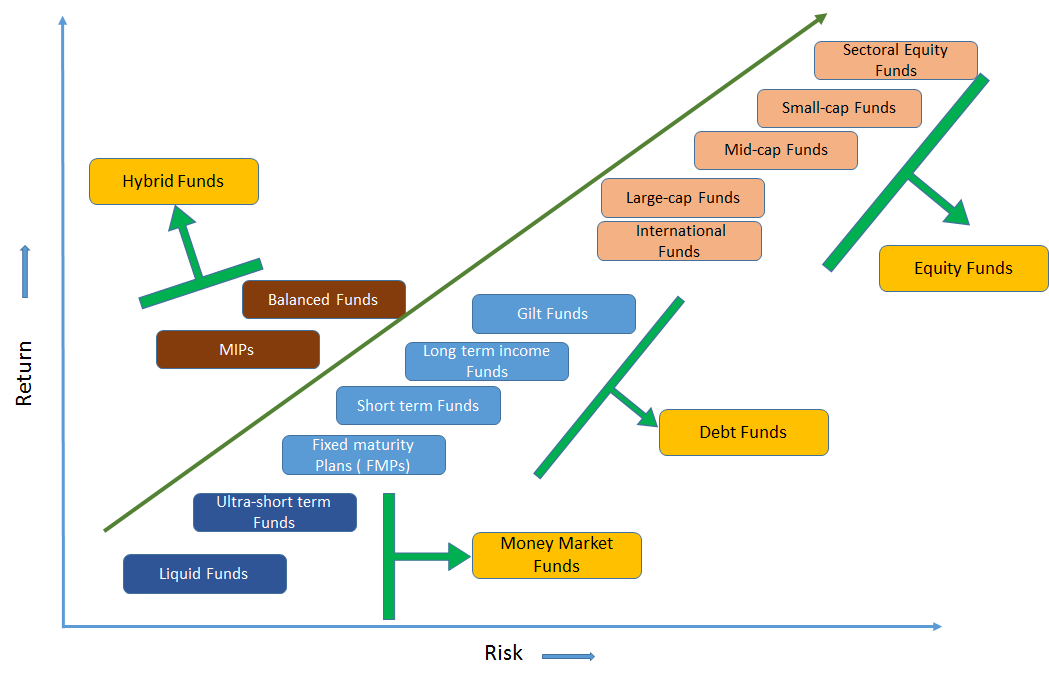

আরেকটি বিষয় হল যে বিনিয়োগকারীকে তাদের হোল্ডিং পিরিয়ডের সাথে যে ধরনের বিনিয়োগ করতে হবে তার সাথে মেলাতে হবে। মিউচুয়াল ফান্ড প্রতিটি টেনারের জন্য উপলব্ধ। কেউ যদি 1 দিনের জন্যও অর্থ বিনিয়োগ করতে চায়, সেখানে তরল তহবিল রয়েছে, কয়েক সপ্তাহের জন্য অতি স্বল্প-মেয়াদী তহবিল রয়েছে এবং দীর্ঘ মেয়াদের জন্য, অন্তত 3-5 বছরের বেশি সময় ধরে ইক্যুইটি তহবিল রয়েছে। তাই মিউচুয়াল ফান্ড প্রতিটি সম্ভাব্য মেয়াদের জন্য বিদ্যমান। নীচের চার্টটি তহবিলের ধরণ এবং মেয়াদের একটি সূচক দেয়।

স্বল্প মেয়াদের জন্য মিউচুয়াল ফান্ড

একটি সাধারণ বিশ্বাস রয়েছে যে মিউচুয়াল ফান্ডগুলি কেবল দীর্ঘমেয়াদী বিনিয়োগকারীদের জন্য এবং তাও প্রচুর অর্থের লোকদের জন্য। এ দুটোই সত্য নয়। কেউ INR 500 (এমনকি কখনও কখনও INR 50) এর মতো কম পরিমাণে বিনিয়োগ করতে পারেন। এছাড়াও, প্রতিটি টেনারের জন্য মিউচুয়াল ফান্ড রয়েছে। প্রকৃতপক্ষে, যদি কেউ স্বল্প মেয়াদের জন্য মিউচুয়াল ফান্ড খুঁজতে যায়, তাহলে তহবিলের একটি সম্পূর্ণ তালিকা আসবে। যে বিনিয়োগকারীরা এক দিন বা এমনকি কয়েক দিনের জন্য বিনিয়োগ করতে চান তারা তরল তহবিলে বিনিয়োগ করতে পারেন, যারা কয়েক সপ্তাহ বা এক মাসের জন্য বিনিয়োগ করতে চান তারা আল্ট্রা দেখতে পারেনস্বল্পমেয়াদী তহবিল.যারা এক বছর এবং 2 বছর পর্যন্ত বিনিয়োগ করতে চান তারা স্বল্প মেয়াদী তহবিল দেখতে পারেন। তাই স্বল্প মেয়াদের জন্য মিউচুয়াল ফান্ড আছে, আসলে, প্রতিটি মেয়াদের জন্য মিউচুয়াল ফান্ড বিদ্যমান! মিউচুয়াল ফান্ড সহি হ্যায়!

সেরা স্বল্পমেয়াদী মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1329

↓ -0.03 ₹11,709 0.9 2.7 7.6 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D ICICI Prudential Short Term Fund Growth ₹62.5923

↓ -0.04 ₹22,707 1 2.9 7.6 7.7 8 7.51% 2Y 9M 4D 4Y 7M 20D Nippon India Short Term Fund Growth ₹54.8712

↓ -0.05 ₹8,684 1 2.9 7.6 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Highest AUM (₹22,707 Cr). Lower mid AUM (₹8,684 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.63% (lower mid). 1Y return: 7.58% (bottom quartile). 1Y return: 7.56% (bottom quartile). Point 6 1M return: 0.59% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.50% (lower mid). 1M return: 0.48% (bottom quartile). 1M return: 0.55% (upper mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 1.17 (upper mid). Sharpe: 0.76 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.17% (lower mid). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.67 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

2022 সালে সেরা মিউচুয়াল ফান্ড বিনিয়োগ

2022 সালে করা সেরা মিউচুয়াল ফান্ড বিনিয়োগ হল একের পর এক বিট গবেষণার পর। প্রথমে, একজনকে জানতে হবে কোন ক্যাটাগরির ফান্ডে একজন বিনিয়োগ করতে চান। এর পরে কেউ ফান্ডের ক্যাটাগরি বেছে নিতে পারেন, সেটা লার্জ-ক্যাপ ইকুইটিই হোক,মিড-ক্যাপ ইক্যুইটি বা এমনকি ঋণ।Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹88.2581

↓ -1.31 ₹1,461 -10.9 -12.6 3 13.5 11.6 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7239

↓ -0.03 ₹421 0.8 2.4 6.1 7 8.7 6 Franklin Asian Equity Fund Growth ₹39.7095

↓ -0.41 ₹372 14 24.5 41 15.8 3.4 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.61% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 6.08% (lower mid). 5Y return: 3.43% (lower mid). Point 6 1M return: 0.47% (lower mid). 3Y return: 13.51% (upper mid). 1M return: 0.21% (bottom quartile). 1M return: 0.65% (upper mid). 3Y return: 15.75% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 2.95% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 41.00% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

মিউচুয়াল ফান্ডে এসআইপি বিনিয়োগ

একটি পদ্ধতিগতবিনিয়োগ পরিকল্পনা (SIP) মিউচুয়াল ফান্ড শিল্পের একটি অনন্য উদ্ভাবন। এসআইপি খুচরা বিনিয়োগকারীদের জন্য তৈরি করা হয়েছে এবং যে কোনও ব্যক্তির জন্য সঞ্চয় তৈরি করার জন্য এটি একটি দুর্দান্ত হাতিয়ার। একটি পদ্ধতিগত বিনিয়োগ পরিকল্পনা মূলত একজন বিনিয়োগকারীকে মিউচুয়াল ফান্ডে নির্দিষ্ট পর্যায়ক্রমে (মাসিক বলুন) খুব অল্প পরিমাণ অর্থ বিনিয়োগ করতে দেয়। কেউ INR 500 এর মতো কম পরিমাণে বিনিয়োগ করতে পারেন! একটি এককালীন সেটআপ একটি প্রজন্মের মাধ্যমে (এমনকি 20 বছর পর্যন্ত) একটি SIP নিশ্চিত করার জন্য যথেষ্ট, তাই এটি একটি বিনিয়োগকারীর জন্য খুব সুবিধাজনক করে তোলে যারা অল্প পরিমাণে বিনিয়োগ করতে চায়। পেপারওয়ার্ক, সেটআপ বা অনলাইনে করা গেলেও একবারই হয়!

সেরা SIP মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹70.6728

↑ 0.61 ₹1,975 500 42.7 87.9 203.9 64.5 33.4 167.1 SBI PSU Fund Growth ₹35.6915

↓ -1.03 ₹5,980 500 7.9 15.7 32.4 32.1 26 11.3 Franklin India Opportunities Fund Growth ₹249.235

↓ -4.09 ₹8,271 500 -4.4 -1.9 17.1 28.1 19.3 3.1 SBI Healthcare Opportunities Fund Growth ₹429.167

↓ -2.24 ₹3,823 500 -0.8 0 12.1 26.2 16.9 -3.5 Franklin Build India Fund Growth ₹142.426

↓ -3.50 ₹3,003 500 -0.2 1.9 19.8 26.1 22.1 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin India Opportunities Fund SBI Healthcare Opportunities Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,271 Cr). Lower mid AUM (₹3,823 Cr). Bottom quartile AUM (₹3,003 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (21+ yrs). Established history (16+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 33.40% (top quartile). 5Y return: 26.00% (upper mid). 5Y return: 19.30% (bottom quartile). 5Y return: 16.93% (bottom quartile). 5Y return: 22.09% (lower mid). Point 6 3Y return: 64.51% (top quartile). 3Y return: 32.11% (upper mid). 3Y return: 28.05% (lower mid). 3Y return: 26.19% (bottom quartile). 3Y return: 26.09% (bottom quartile). Point 7 1Y return: 203.87% (top quartile). 1Y return: 32.38% (upper mid). 1Y return: 17.10% (bottom quartile). 1Y return: 12.10% (bottom quartile). 1Y return: 19.82% (lower mid). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -1.01 (bottom quartile). Alpha: -2.03 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: -0.46 (bottom quartile). Sharpe: 0.21 (lower mid). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 1.66 (top quartile). Information ratio: -0.15 (lower mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Franklin India Opportunities Fund

SBI Healthcare Opportunities Fund

Franklin Build India Fund

মিউচুয়াল ফান্ডে অনলাইনে কীভাবে বিনিয়োগ করবেন?

✅ 1. Fincash.com-এ আজীবনের জন্য বিনামূল্যে বিনিয়োগ অ্যাকাউন্ট খুলুন

✅ 2. আপনার রেজিস্ট্রেশন এবং KYC প্রক্রিয়া সম্পূর্ণ করুন

3. নথি আপলোড করুন (প্যান, আধার, ইত্যাদি)।এবং, আপনি বিনিয়োগ করতে প্রস্তুত!

ভারতে মিউচুয়াল ফান্ডের ইতিহাস

ভারতে মিউচুয়াল ফান্ড শিল্প 1963 সালে ভারত সরকার এবং ভারতীয় রিজার্ভ ব্যাঙ্কের উদ্যোগে ইউনিট ট্রাস্ট অফ ইন্ডিয়া গঠনের মাধ্যমে শুরু হয়েছিল। দ্যভারতে মিউচুয়াল ফান্ডের ইতিহাস বিস্তৃতভাবে চারটি স্বতন্ত্র পর্যায়ে বিভক্ত করা যেতে পারে

প্রথম পর্যায় - 1964-1987

ইউনিট ট্রাস্ট অফ ইন্ডিয়া (ইউটিআই) 1963 সালে সংসদের একটি আইন দ্বারা প্রতিষ্ঠিত হয়েছিল। এটি ভারতীয় রিজার্ভ ব্যাঙ্ক দ্বারা প্রতিষ্ঠিত হয়েছিল এবং এটি ভারতীয় রিজার্ভ ব্যাঙ্কের নিয়ন্ত্রক ও প্রশাসনিক নিয়ন্ত্রণের অধীনে কাজ করে। 1978 সালে ইউটিআই আরবিআই থেকে ডি-লিঙ্ক করা হয়েছিল এবং ইন্ডাস্ট্রিয়াল ডেভেলপমেন্ট ব্যাঙ্ক অফ ইন্ডিয়া (আইডিবিআই) আরবিআই-এর জায়গায় নিয়ন্ত্রক ও প্রশাসনিক নিয়ন্ত্রণ গ্রহণ করেছিল। ইউটিআই দ্বারা চালু করা প্রথম স্কিমটি ছিল ইউনিট স্কিম 1964। 1988 সালের শেষের দিকে ইউটিআই-এর টাকা ছিল। ব্যবস্থাপনায় 6,700 কোটি টাকার সম্পদ।

দ্বিতীয় পর্যায় - 1987-1993 (পাবলিক সেক্টর ফান্ডের এন্ট্রি)

1987 নন-ইউটিআই, পাবলিক সেক্টর ব্যাঙ্ক দ্বারা প্রতিষ্ঠিত পাবলিক সেক্টর মিউচুয়াল ফান্ডের প্রবেশ চিহ্নিত করেছে এবংলাইফ ইন্স্যুরেন্স কর্পোরেশন অফ ইন্ডিয়া (এলআইসি) এবংসাধারণ বীমা কর্পোরেশন অফ ইন্ডিয়া (GIC)। এসবিআই মিউচুয়াল ফান্ড ছিল প্রথম অ-ইউটিআই মিউচুয়াল ফান্ড ক্যানব্যাঙ্ক মিউচুয়াল ফান্ড (ডিসেম্বর 87), পাঞ্জাব ন্যাশনাল ব্যাঙ্ক মিউচুয়াল ফান্ড (আগস্ট 89), ইন্ডিয়ান ব্যাঙ্ক মিউচুয়াল ফান্ড (নভেম্বর 89), ব্যাঙ্ক অফ ইন্ডিয়া (জুন 90), ব্যাঙ্ক অফ বরোদা মিউচুয়াল ফান্ড (অক্টোবর 92) দ্বারা প্রতিষ্ঠিত 1987 সালের জুন মাসে . এলআইসি 1989 সালের জুন মাসে তার মিউচুয়াল ফান্ড প্রতিষ্ঠা করে এবং জিআইসি ডিসেম্বর 1990 সালে তার মিউচুয়াল ফান্ড স্থাপন করে।

1993 সালের শেষের দিকে, মিউচুয়াল ফান্ড শিল্পের পরিচালনার অধীনে সম্পদ ছিল Rs. 47,004 কোটি টাকা।

তৃতীয় পর্যায় - 1993-2003 (বেসরকারী খাতের তহবিলের এন্ট্রি)

প্রাইভেট এন্ট্রি দিয়েসেক্টর তহবিল 1993 সালে, ভারতীয় মিউচুয়াল ফান্ড শিল্পে একটি নতুন যুগের সূচনা হয়, যা ভারতীয় বিনিয়োগকারীদের ফান্ড পরিবারের একটি বৃহত্তর পছন্দ প্রদান করে। এছাড়াও, 1993 সাল ছিল যে বছর প্রথম মিউচুয়াল ফান্ড রেগুলেশন তৈরি হয়েছিল, যার অধীনে ইউটিআই ব্যতীত সমস্ত মিউচুয়াল ফান্ড নিবন্ধিত এবং পরিচালনা করা হয়েছিল। পূর্ববর্তী কোঠারি পাইওনিয়ার (বর্তমানে ফ্র্যাঙ্কলিন টেম্পলটনের সাথে একত্রিত) ছিল প্রথম বেসরকারি খাতের মিউচুয়াল ফান্ড যা 1993 সালের জুলাই মাসে নিবন্ধিত হয়েছিল।

1993 SEBI (মিউচুয়াল ফান্ড) প্রবিধানগুলি 1996 সালে আরও ব্যাপক এবং সংশোধিত মিউচুয়াল ফান্ড প্রবিধান দ্বারা প্রতিস্থাপিত হয়েছিল৷ শিল্পটি এখন SEBI (মিউচুয়াল ফান্ড) প্রবিধান 1996 এর অধীনে কাজ করে৷

সংখ্যামিউচুয়াল ফান্ড হাউস অনেক বিদেশী মিউচুয়াল ফান্ড ভারতে তহবিল স্থাপন করে এবং শিল্পটি বেশ কয়েকটি একীভূতকরণ এবং অধিগ্রহণের সাক্ষী হয়েছে। জানুয়ারী 2003 এর শেষে, 33টি মিউচুয়াল ফান্ড ছিল যার মোট সম্পত্তি ছিল Rs. 1,21,805 কোটি টাকা। ভারতের ইউনিট ট্রাস্ট রুপি দিয়ে ব্যবস্থাপনায় 44,541 কোটি টাকার সম্পদ অন্যান্য মিউচুয়াল ফান্ডের চেয়ে এগিয়ে ছিল।

চতুর্থ পর্যায় - ফেব্রুয়ারি 2003 থেকে

ফেব্রুয়ারী 2003 সালে, ইউনিট ট্রাস্ট অফ ইন্ডিয়া অ্যাক্ট 1963 বাতিল করার পরে UTI দুটি পৃথক সত্তায় বিভক্ত হয়েছিল। একটি হল ভারতের ইউনিট ট্রাস্টের নির্দিষ্ট আন্ডারটেকিং যার ব্যবস্থাপনার অধীনে সম্পদ রুপি। জানুয়ারী 2003 এর শেষে 29,835 কোটি টাকা, যা বিস্তৃতভাবে প্রতিনিধিত্ব করে, US 64 স্কিমের সম্পদ, নিশ্চিত রিটার্ন এবং কিছু অন্যান্য স্কিম। ভারতীয় ইউনিট ট্রাস্টের নির্দিষ্ট আন্ডারটেকিং, একজন প্রশাসকের অধীনে এবং ভারত সরকার কর্তৃক প্রণীত নিয়মের অধীনে কাজ করে এবং মিউচুয়াল ফান্ড প্রবিধানের আওতায় আসে না।

দ্বিতীয়টি হল UTI মিউচুয়াল ফান্ড, SBI, PNB, BOB এবং LIC দ্বারা স্পনসর করা হয়েছে। এটি সেবি-তে নিবন্ধিত এবং মিউচুয়াল ফান্ড প্রবিধানের অধীনে কাজ করে। পূর্ববর্তী ইউটিআই-এর বিভাজনের সাথে যা মার্চ 2000 সালে ছিল রুপির বেশি। 76,000 কোটি টাকার সম্পদ ব্যবস্থাপনার অধীনে এবং একটি UTI মিউচুয়াল ফান্ড স্থাপনের মাধ্যমে, SEBI মিউচুয়াল ফান্ড প্রবিধানের সাথে সামঞ্জস্যপূর্ণ, এবং বিভিন্ন বেসরকারি খাতের তহবিলের মধ্যে সাম্প্রতিক একীভূতকরণের সাথে মিউচুয়াল ফান্ড শিল্প তার একত্রীকরণ এবং বৃদ্ধির বর্তমান পর্যায়ে প্রবেশ করেছে। .

গ্রাফটি বছরের পর বছর ধরে সম্পদের বৃদ্ধি নির্দেশ করে। 2015 পর্যন্ত।

মিউচুয়াল ফান্ড কোম্পানি

মিউচুয়াল ফান্ড কোম্পানি বাসম্পদ ব্যবস্থাপনা কোম্পানি বিনিয়োগকারীদের মিউচুয়াল তহবিল প্রদান করে যে সংস্থা. আজ, ভারতে 40 টিরও বেশি AMC রয়েছে৷ শিল্পটি 90-এর দশকের গোড়ার দিকে খোলে এবং তারপর থেকে এটি দ্রুত প্রসারিত হয়েছে৷ আজ, বিভিন্ন ধরণের AMC বিদ্যমান রয়েছে, PSU ব্যাঙ্কের স্পনসর করা AMC যেমন SBI মিউচুয়াল ফান্ড থেকে বিদেশী মালিকানাধীন (আংশিকভাবে) AMC যেমনফ্র্যাঙ্কলিন টেম্পলটন মিউচুয়াল ফান্ড. বিনিয়োগকারীরা AMC জুড়ে স্কিম বেছে নিতে পারেন।

মিউচুয়াল ফান্ড তথ্য

মিউচুয়াল ফান্ড সম্পর্কিত অনেক তথ্য প্রদান করে এমন বিভিন্ন ওয়েবসাইট উপলব্ধ রয়েছে। AMFI ওয়েবসাইট প্রতিদিনের মতো বিভিন্ন তথ্য সরবরাহ করেএনএভি, ফান্ড হাউস, স্কিম ইত্যাদি। তারপরে বিভিন্ন প্রোভাইডার আছে যারা মিউচুয়াল ফান্ডের পারফরম্যান্স রেটিং দেয় যেমন MorningStar, ICRA, CRISIL ইত্যাদি। কেউ বিভিন্ন জায়গা থেকে মিউচুয়াল ফান্ড সম্পর্কে অনেক তথ্য পেতে পারে, যাইহোক, যেকোনো সময়ে, এক উত্স, এর বিশ্বাসযোগ্যতা এবং খ্যাতি দেখতে হবে।

মিউচুয়াল ফান্ডে 5 কোটিরও বেশি বিনিয়োগ (ভলিউম) করা হয়েছে, 19 লক্ষ কোটি টাকারও বেশি তহবিল এবং এই শিল্পটি প্রায় দশক ধরে রয়েছে তা আমাদের অনেক আত্মবিশ্বাস দেয়। AMFIs "মিউচুয়াল ফান্ড সহি হ্যায়" প্রচারাভিযান বিনিয়োগকারীদের শিক্ষিত করার জন্য এবং আরও বেশি বেশি বিনিয়োগকারী যাতে মিউচুয়াল ফান্ডে তাদের সঞ্চয় পান তা নিশ্চিত করার জন্য সঠিক পথে আরেকটি পদক্ষেপ।

তাই মিউচুয়ালফান্ডসহই!মিউচুয়াল ফান্ডে বিনিয়োগ করুন!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Pretty good content