મ્યુચ્યુઅલ ફંડ્સ સહી હૈ

AMFI માટે પહેલ તરીકે માર્ચ 2017 માં જાહેરાત ઝુંબેશ શરૂ કરી છેરોકાણકાર પ્રત્યે જાગૃતિમ્યુચ્યુઅલ ફંડ. મ્યુચ્યુઅલ ફંડ્સ રોકાણકારોની જાગૃતિ માટે મેનેજમેન્ટ ફીના 2 bps અલગ રાખે છે. આ નાણાનો ઉપયોગ હવે "સહી હૈ" અભિયાન દ્વારા જાગૃતિ લાવવા માટે કરવામાં આવી રહ્યો છે. ઝુંબેશનો ઉદ્દેશ્ય રોકાણકારોને સંચાર કરવાનો છે કે રોકાણકારો માટે મ્યુચ્યુઅલ ફંડ યોગ્ય પસંદગી છે. આ ઝુંબેશ સામાન્ય જનતા તરફ લક્ષિત છે અને તેનો હેતુ રિટેલ રોકાણકારોમાં રસ પેદા કરવાનો છે.

મ્યુચ્યુઅલ ફંડ્સ સહી હૈ એ એસોસિયેશન ઓફ મ્યુચ્યુઅલ ફંડ્સ ઇન ઇન્ડિયા (AMFI) દ્વારા રોકાણકાર સમુદાયમાં મ્યુચ્યુઅલ ફંડ્સ વિશે જાગૃતિ લાવવા માટે તાજેતરમાં શરૂ કરાયેલ ઝુંબેશ છે. આ ઝુંબેશ સાથે, AMFI રોકાણકારોના વિવિધ પ્રશ્નો જેમ કે મ્યુચ્યુઅલ ફંડ અર્થ, મ્યુચ્યુઅલ ફંડ કંપનીઓ,શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ મ્યુચ્યુઅલ ફંડમાં રોકાણ કેવી રીતે કરવું અને કેવી રીતે કરવુંરોકાણ મ્યુચ્યુઅલ ફંડમાં અર્થપૂર્ણ છે. તે ખરેખર "મ્યુચ્યુઅલ ફંડ્સ સહી હૈ" ટેગલાઇન સાથે ભારતીય રોકાણકારોના મગજમાં પ્રવેશવાનો પ્રયાસ કરી રહી છે.

મ્યુચ્યુઅલ ફંડમાં AMFI ની ભૂમિકા સહી હૈ

AMFI એ ભારતમાં મ્યુચ્યુઅલ ફંડનું સંગઠન છે. AMFI એ કોઈ નિયમનકારી સંસ્થા નથી, પરંતુ એક સંગઠન છે જે મ્યુચ્યુઅલ ફંડ ઉદ્યોગ માટે શ્રેષ્ઠ પ્રયાસો નક્કી કરે છે. તે રોકાણકારોની જાગૃતિ, શિક્ષણ, આચારસંહિતા અને ઉદ્યોગમાં નૈતિક અને વ્યાવસાયિક ધોરણો જાળવે છે.

મ્યુચ્યુઅલ ફંડ્સ સહી હૈ ખર્ચ કરે છે

2018-19 નાણાકીય વર્ષમાં, AMFI ખર્ચ કરશે150-175 કરોડ મ્યુચ્યુઅલ ફંડના રોકાણને પ્રોત્સાહન આપવા માટે. પાછલા નાણાકીય વર્ષમાં (નાણાકીય વર્ષ 17-18) તેણે ખર્ચ કર્યો હતો200 કરોડ હેતુ માટે.

મ્યુચ્યુઅલ ફંડની અસર સહી હૈ

એપ્રિલ 2018 માં એસોસિએશન ઑફ મ્યુચ્યુઅલ ફંડ્સ ઇન ઇન્ડિયા (Amfi) ના અધિકારીઓના જણાવ્યા અનુસાર, મ્યુચ્યુઅલ ફંડ ઉદ્યોગે છેલ્લા એક વર્ષમાં 32 લાખ નવા રોકાણકારો ઉમેર્યા છે.

મ્યુચ્યુઅલ ફંડ્સ સાહી હૈ માટે આગળ વધો

એસોસિએશન ઓફ મ્યુચ્યુઅલ ફંડ્સ ઓફ ઈન્ડિયા (એએમએફઆઈ) તેની આગામી ઝુંબેશ સાથે બહાર આવવા માટે તૈયાર છે જે તેના પર ધ્યાન કેન્દ્રિત કરશેરોકાણના ફાયદા માંડેટ ફંડ, લોકપ્રિય 'મ્યુચ્યુઅલ ફંડ્સ સહી હૈ' ડ્રાઇવને અનુસરીને.

અમે હવે ડેટ ઇન્વેસ્ટમેન્ટ બેનિફિટ્સ પર મ્યુચ્યુઅલ ફંડ અભિયાનના બીજા તબક્કાનું આયોજન કરી રહ્યા છીએ. તે સપ્ટેમ્બર 2018 ના ત્રીજા સપ્તાહથી પ્રસારિત થવાની અપેક્ષા છે," AMFI ચીફ એક્ઝિક્યુટિવ એન એસ વેંકટેશે પીટીઆઈને જણાવ્યું હતું.

Talk to our investment specialist

મ્યુચ્યુઅલ ફંડ શું છે?

મ્યુચ્યુઅલ ફંડ એ એક સામાન્ય ઉદ્દેશ્ય સાથે ભંડોળનો સામૂહિક પૂલ છે. મ્યુચ્યુઅલ ફંડ્સ સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા દ્વારા નિયંત્રિત થાય છે.સેબી). સેબી સુનિશ્ચિત કરે છે કે દરેક મ્યુચ્યુઅલ ફંડ સ્કીમ અનુસરે છે તે સ્પષ્ટ નીતિઓ અને માર્ગદર્શિકા છે. દરેક સ્કીમનું વ્યવસાયિક રીતે સંચાલન લાયક વ્યક્તિ દ્વારા કરવામાં આવે છે જેને ફંડ મેનેજર અથવા પોર્ટફોલિયો મેનેજર કહેવાય છે. આ તેમના ક્ષેત્રના નિષ્ણાતો છે અને સિક્યોરિટીઝ (ઇક્વિટી અથવા ડેટ) કેવી રીતે પસંદ કરવી અને રોકાણકાર સમયાંતરે વળતર જનરેટ કરે તેની ખાતરી કરવા તે જાણે છે.

હિન્દીમાં મ્યુચ્યુઅલ ફંડ

જ્યારે મ્યુચ્યુઅલ ફંડ્સ માટે કોઈ વાસ્તવિક હિન્દી શબ્દ નથી, તેમ છતાં, વર્ષોથી જે બન્યું છે તે એ છે કે મ્યુચ્યુઅલ ફંડ્સે ચોક્કસ ઝુંબેશ હિન્દી/ભાષા ભાષામાં શરૂ કરી છે તે સુનિશ્ચિત કરવા માટે કે તેમાં ઊંડો પ્રવેશ છે. વાસ્તવમાં, "કર બચત યોજના" નામનું ટેક્સ સેવિંગ ફંડ, એસંતુલિત ભંડોળ "બાલ વિકાસ યોજના" કહેવાય છે, અને બાળકોના ભવિષ્ય માટે બચત કરવાના લક્ષ્યાંકિત સંતુલિત યોજના શરૂઆતના વર્ષોમાં આવે છે. આની સાથે "બચત યોજના" અને "નિવેશ લક્ષ્ય" જેવી યોજનાઓ પણ છે. ઘણા વર્ષો પહેલાSBI મ્યુચ્યુઅલ ફંડ, "SBI Chota" લોન્ચ કર્યુંSIP" INR 500 માં લઘુત્તમ રોકાણની રકમ સાથે માઇક્રો-SIP.

શેર બજાર વિ મ્યુચ્યુઅલ ફંડ

ઘણા લોકો શેરબજારમાં (અથવા શેરબજાર) સીધું રોકાણ કરવાનો પણ પ્રયાસ કરે છે. આ ખતરનાક બની જાય છે જ્યારે તે લોકો પાસે શેરબજાર વિશે અપૂરતું જ્ઞાન હોય છે, સ્ટોક કેવી રીતે પસંદ કરવો, તેનું મૂલ્યાંકન કેવી રીતે કરવું, કયા પરિબળોને જોવું અને સૌથી અગત્યનું તે કેવી રીતે મોનિટર કરવું અને બહાર નીકળવું. શેરબજારમાં સીધું રોકાણ નિષ્ણાતો માટે છે. મ્યુચ્યુઅલ ફંડનું સંચાલન ફંડ મેનેજર તરીકે ઓળખાતા વ્યાવસાયિકો દ્વારા કરવામાં આવે છે, જેમની પાસે ઉપરોક્ત તમામ બાબતોમાં વ્યાવસાયિક લાયકાતો, અનુભવ અને કુશળતા હોય છે. સ્કીમના આધારે, ફંડ હાઉસ મેનેજમેન્ટ ફી વસૂલ કરે છે જે વાર્ષિક 0.2% જેટલી ઓછી હોઈ શકે છે.લિક્વિડ ફંડ્સ) થી 2.5% p.a. માટેઇક્વિટી ફંડ્સ. પ્રોફેશનલને તેમની સેવાઓ માટે ચૂકવણી કરવી અને લાંબા ગાળે તમને ફાયદો થાય તે સુનિશ્ચિત કરવું એ સારી બાબત છે. રોકાણ કરવાની આ એક સ્માર્ટ રીત છે! તેથી છૂટક રોકાણકારો માટે, શેરબજારમાં સીધા રોકાણની વિરુદ્ધ, મ્યુચ્યુઅલ ફંડ્સ સહી હૈ!

મ્યુચ્યુઅલ ફંડ ક્યા હૈ અભિયાન

આ અભિયાન માત્ર અંગ્રેજીમાં જ નહીં પરંતુ હિન્દી અને અન્ય સ્થાનિક ભાષાઓમાં પણ છે. તેથી આજે ઘણા જિજ્ઞાસુ રોકાણકારો પ્રશ્ન પૂછે છે "મ્યુચ્યુઅલ ફંડ ક્યા હૈ?", જ્યારે હિન્દીમાં કોઈ વાસ્તવિક વ્યાખ્યા નથી, ત્યારે કોઈ વ્યક્તિ ખ્યાલને સમજાવી શકે છે કે તે એક સામાન્ય ધ્યેય સાથે ભંડોળનો પૂલ છે. ઝુંબેશના શબ્દોનો શાબ્દિક અર્થ એવો થાય છે કે મ્યુચ્યુઅલ ફંડ એ યોગ્ય પસંદગી છે! મ્યુચ્યુઅલ ફંડ્સ સહી હૈ!

મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવું સારું કે ખરાબ?

આજે, મ્યુચ્યુઅલ ફંડ ઉદ્યોગ સમયાંતરે વિસ્તર્યો છે, ફક્ત કેટલાક આંકડા શેર કરવા માટે:

- INR 20 લાખ કરોડથી વધુ રોકાણકારોના નાણાં મ્યુચ્યુઅલ ફંડ્સમાં છે

- મ્યુચ્યુઅલ ફંડમાં 5 કરોડથી વધુનું રોકાણ કરવામાં આવ્યું છે

- મ્યુચ્યુઅલ ફંડ ઓફર કરતી સેબી દ્વારા નિયંત્રિત 42 મ્યુચ્યુઅલ ફંડ કંપનીઓ છે

- ત્યાં 10 થી વધુ છે,000 યોજનાઓ કે જેમાંથી રોકાણકારો પસંદ કરી શકે છે

તો મ્યુચ્યુઅલ ફંડ્સ સહી હૈ!

શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડમાં કેવી રીતે રોકાણ કરવું?

મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવા માટે વિવિધ માર્ગો છે. એક બ્રોકરનો ઉપયોગ કરી શકે છે, એવિતરક, એબેંક, એક ઓનલાઈન પ્લેટફોર્મ અથવા સ્વતંત્ર નાણાકીય એજન્ટ (IFA) દ્વારા પણ. તમામ માર્ગો તમને મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવામાં મદદ કરશે.

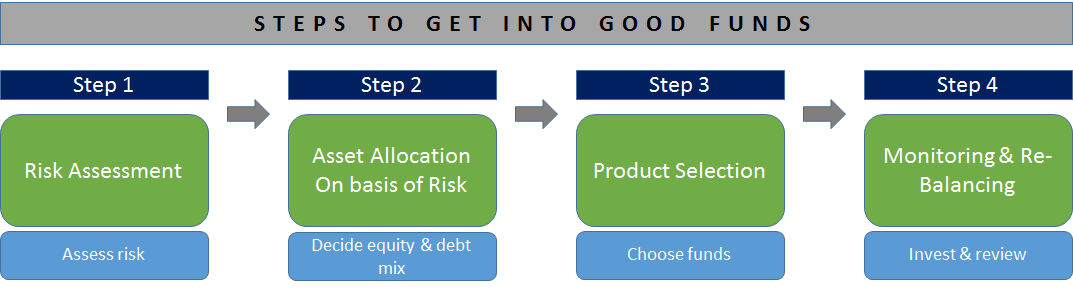

તે રોકાણ કરવા માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ મેળવવા વિશે નથી. સૌ પ્રથમ, રોકાણકારોએ તેમની જોખમ લેવાની ક્ષમતાને સમજવાની જરૂર છે. બીજું, તેઓ તેમના સાથે મેળ કરવાની જરૂર છેજોખમ ક્ષમતા અને રોકાણના પ્રકાર સાથે હોલ્ડિંગ પીરિયડ, આ અનિવાર્યપણે ઇક્વિટી અને ડેટનું યોગ્ય મિશ્રણ મેળવી રહ્યું છે અને રોકાણકારની જોખમ ક્ષમતા સાથે મેળ ખાય છે. ત્રીજું, શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ પસંદ કરવું એ એક કંટાળાજનક કાર્ય છે, તમારે જોવાની જરૂર છે. પર્ફોર્મન્સ રેટિંગ્સ, એક્સપેન્સ રેશિયો, ફંડ મેનેજર ટ્રેક રેકોર્ડ વગેરે જેવા વિવિધ પરિમાણો પર. છેલ્લે, પરંતુ ઓછામાં ઓછું નહીં, વ્યક્તિએ સમયાંતરે કામગીરીનું નિરીક્ષણ કરવું જોઈએ અને ખાતરી કરવી જોઈએ કે તેઓ સારા ફંડમાં છે. ખરાબ પ્રદર્શન કરનારાઓને બદલવાની જરૂર છે.

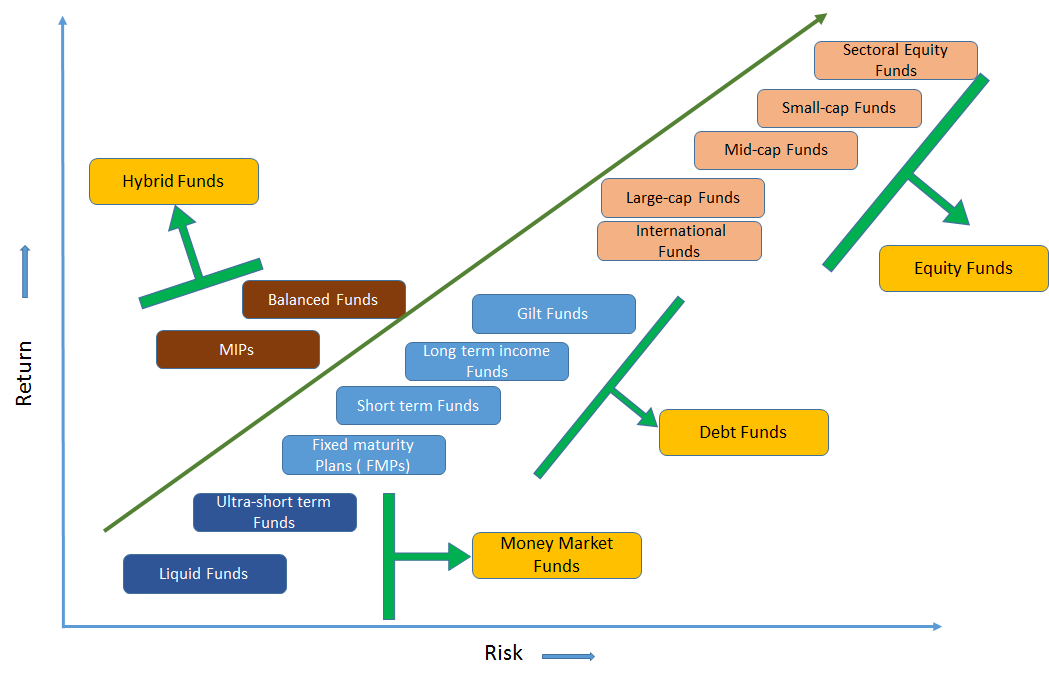

બીજી બાબત એ છે કે રોકાણકારે રોકાણના પ્રકાર સાથે તેમના હોલ્ડિંગ સમયગાળાને મેચ કરવાની જરૂર છે. મ્યુચ્યુઅલ ફંડ દરેક મુદત માટે ઉપલબ્ધ છે. જો કોઈ 1 દિવસ માટે પણ નાણાંનું રોકાણ કરવા માંગે છે, તો ત્યાં લિક્વિડ ફંડ્સ છે, થોડા અઠવાડિયા માટે અલ્ટ્રા શોર્ટ ટર્મ ફંડ્સ છે અને લાંબા ગાળા માટે, કહો કે ઓછામાં ઓછા 3-5 વર્ષથી વધુ સમય માટે ઇક્વિટી ફંડ્સ છે. તેથી મ્યુચ્યુઅલ ફંડ દરેક સંભવિત કાર્યકાળ માટે અસ્તિત્વ ધરાવે છે. નીચેનો ચાર્ટ ફંડનો પ્રકાર અને તેની પાસે કેટલી મુદત હોવી જોઈએ તેનું સૂચક આપે છે.

ટૂંકા ગાળા માટે મ્યુચ્યુઅલ ફંડ

એક સામાન્ય માન્યતા છે કે મ્યુચ્યુઅલ ફંડ્સ માત્ર લાંબા ગાળાના રોકાણકારો માટે જ છે અને તે પણ એવા લોકો માટે છે જેમના પૈસા છે. આ બંને સાચા નથી. વ્યક્તિ INR 500 જેટલી ઓછી રકમમાં રોકાણ કરી શકે છે (ક્યારેક INR 50 પણ). ઉપરાંત, દરેક મુદત માટે મ્યુચ્યુઅલ ફંડ્સ છે. વાસ્તવમાં, જો કોઈ ટૂંકા ગાળા માટે મ્યુચ્યુઅલ ફંડ્સ શોધવા જાય, તો ફંડ્સની આખી યાદી સામે આવશે. જે રોકાણકારો એક દિવસ અથવા બે દિવસ માટે રોકાણ કરવા માગે છે તેઓ લિક્વિડ ફંડમાં રોકાણ કરી શકે છે, જેઓ થોડા અઠવાડિયા અથવા એક મહિના માટે રોકાણ કરવા માગે છે તેઓ અલ્ટ્રા પર જોઈ શકે છે.ટૂંકા ગાળાના ભંડોળ.જેઓ એક વર્ષ અને 2 વર્ષ સુધી રોકાણ કરવા માંગતા હોય તેઓ ટૂંકા ગાળાના ફંડ્સ જોઈ શકે છે. તેથી ટૂંકા ગાળા માટે મ્યુચ્યુઅલ ફંડ છે, હકીકતમાં, મ્યુચ્યુઅલ ફંડ દરેક ટર્મ માટે અસ્તિત્વ ધરાવે છે! મ્યુચ્યુઅલ ફંડ્સ સહી હૈ!

શ્રેષ્ઠ શોર્ટ ટર્મ મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1566

↓ 0.00 ₹11,709 0.9 2.7 7.6 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D Nippon India Short Term Fund Growth ₹54.9095

↓ -0.01 ₹8,684 0.9 2.8 7.6 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D ICICI Prudential Short Term Fund Growth ₹62.6292

↑ 0.01 ₹22,707 1 2.8 7.5 7.7 8 7.51% 2Y 9M 4D 4Y 7M 20D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund Nippon India Short Term Fund ICICI Prudential Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Lower mid AUM (₹8,684 Cr). Highest AUM (₹22,707 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Established history (23+ yrs). Oldest track record among peers (24 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.63% (lower mid). 1Y return: 7.57% (bottom quartile). 1Y return: 7.54% (bottom quartile). Point 6 1M return: 0.59% (upper mid). 1M return: 0.20% (bottom quartile). 1M return: 0.59% (bottom quartile). 1M return: 0.73% (top quartile). 1M return: 0.59% (lower mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 0.76 (bottom quartile). Sharpe: 1.17 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.17% (lower mid). Yield to maturity (debt): 7.51% (top quartile). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.67 yrs (bottom quartile). Modified duration: 2.76 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

Nippon India Short Term Fund

ICICI Prudential Short Term Fund

2022 માં કરવા માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ રોકાણ

2022 માં કરવા માટેનું શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ રોકાણ એ છે જે થોડા સંશોધન પછી કરે છે. સૌપ્રથમ, વ્યક્તિએ જાણવાની જરૂર છે કે વ્યક્તિ કઈ કેટેગરીના ફંડમાં રોકાણ કરવા માંગે છે. તે પછી કોઈ ફંડની શ્રેણી પસંદ કરી શકે છે, પછી તે લાર્જ-કેપ ઇક્વિટી હોય,મિડ-કેપ ઇક્વિટી અથવા તો દેવું.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹88.1622

↓ -0.80 ₹1,461 -10.9 -12.7 0.7 13.4 11.8 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7258

↓ -0.01 ₹421 0.7 2.2 5.8 7 8.7 6 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 8.5 18.9 34 14.4 3.2 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.80% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.79% (lower mid). 5Y return: 3.16% (lower mid). Point 6 1M return: 0.47% (lower mid). 3Y return: 13.39% (upper mid). 1M return: 0.21% (bottom quartile). 1M return: 0.75% (top quartile). 3Y return: 14.40% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 0.68% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 33.97% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

મ્યુચ્યુઅલ ફંડમાં SIP રોકાણ

એક વ્યવસ્થિતરોકાણ યોજના (SIP) એ મ્યુચ્યુઅલ ફંડ ઉદ્યોગની અનન્ય શોધ છે. SIP રિટેલ રોકાણકાર માટે બનાવવામાં આવી છે અને તે કોઈપણ વ્યક્તિ માટે બચત બનાવવા માટેનું શ્રેષ્ઠ સાધન છે. એક વ્યવસ્થિત રોકાણ યોજના અનિવાર્યપણે રોકાણકારને મ્યુચ્યુઅલ ફંડ્સમાં નિર્ધારિત સમયાંતરે (માસિક કહો) ખૂબ જ ઓછી રકમનું રોકાણ કરવાની મંજૂરી આપે છે. વ્યક્તિ INR 500 જેટલી ઓછી રકમ સાથે રોકાણ કરી શકે છે! એક જનરેશન (20 વર્ષ સુધી પણ) દ્વારા SIPને સુનિશ્ચિત કરવા માટે એક-વખતનું સેટઅપ પર્યાપ્ત છે, તેથી આ તે રોકાણકાર માટે ખૂબ જ અનુકૂળ બનાવે છે જેઓ નાની રકમનું રોકાણ કરવા માગે છે. પેપરવર્ક, સેટઅપ અથવા ઓનલાઈન કરવામાં આવે તો પણ માત્ર એક જ વખતનું છે!

શ્રેષ્ઠ SIP મ્યુચ્યુઅલ ફંડ્સ

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.9103

↓ -2.35 ₹1,975 500 28.7 64.3 164.1 58.8 31 167.1 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 500 8.2 16.7 28.2 32.2 26.7 11.3 Franklin India Opportunities Fund Growth ₹246.575

↑ 2.51 ₹8,271 500 -4.7 -3.6 13.5 27.2 19.2 3.1 Franklin Build India Fund Growth ₹143.766

↓ -0.94 ₹3,003 500 0.8 2.9 17.1 26.2 22.7 3.7 SBI Healthcare Opportunities Fund Growth ₹429.106

↑ 5.07 ₹3,823 500 -0.1 -0.8 8.5 26.1 17.2 -3.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin India Opportunities Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,271 Cr). Bottom quartile AUM (₹3,003 Cr). Lower mid AUM (₹3,823 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.96% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 19.15% (bottom quartile). 5Y return: 22.67% (lower mid). 5Y return: 17.18% (bottom quartile). Point 6 3Y return: 58.76% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 27.23% (lower mid). 3Y return: 26.21% (bottom quartile). 3Y return: 26.06% (bottom quartile). Point 7 1Y return: 164.13% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 13.51% (bottom quartile). 1Y return: 17.13% (lower mid). 1Y return: 8.54% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -1.01 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: -2.03 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: -0.46 (bottom quartile). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 1.66 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.15 (lower mid). DSP World Gold Fund

SBI PSU Fund

Franklin India Opportunities Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

✅ 1. Fincash.com પર આજીવન મફત રોકાણ ખાતું ખોલો

✅ 2. તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

3. દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

ભારતમાં મ્યુચ્યુઅલ ફંડ્સનો ઇતિહાસ

ભારતમાં મ્યુચ્યુઅલ ફંડ ઉદ્યોગની શરૂઆત 1963માં ભારત સરકાર અને રિઝર્વ બેંક ઓફ ઈન્ડિયાની પહેલથી યુનિટ ટ્રસ્ટ ઓફ ઈન્ડિયાની રચના સાથે થઈ હતી. આભારતમાં મ્યુચ્યુઅલ ફંડનો ઇતિહાસ વ્યાપક રીતે ચાર અલગ-અલગ તબક્કાઓમાં વિભાજિત કરી શકાય છે

પ્રથમ તબક્કો - 1964-1987

યુનિટ ટ્રસ્ટ ઓફ ઈન્ડિયા (યુટીઆઈ)ની સ્થાપના 1963માં સંસદના કાયદા દ્વારા કરવામાં આવી હતી. તેની સ્થાપના ભારતીય રિઝર્વ બેંક દ્વારા કરવામાં આવી હતી અને તે ભારતીય રિઝર્વ બેંકના નિયમનકારી અને વહીવટી નિયંત્રણ હેઠળ કાર્ય કરે છે. 1978માં યુટીઆઈને આરબીઆઈથી ડી-લિંક કરવામાં આવી હતી અને ઈન્ડસ્ટ્રીયલ ડેવલપમેન્ટ બેંક ઓફ ઈન્ડિયા (આઈડીબીઆઈ) એ આરબીઆઈની જગ્યાએ નિયમનકારી અને વહીવટી નિયંત્રણ સંભાળ્યું હતું. યુટીઆઈ દ્વારા શરૂ કરાયેલ પ્રથમ યોજના યુનિટ સ્કીમ 1964 હતી. 1988ના અંતે યુટીઆઈ પાસે રૂ. 6,700 કરોડની અસ્કયામતો મેનેજમેન્ટ હેઠળ છે.

બીજો તબક્કો - 1987-1993 (જાહેર ક્ષેત્રના ભંડોળની એન્ટ્રી)

1987 એ નોન-યુટીઆઈ, જાહેર ક્ષેત્રની બેંકો દ્વારા સ્થાપિત જાહેર ક્ષેત્રના મ્યુચ્યુઅલ ફંડના પ્રવેશને ચિહ્નિત કરે છે અનેભારતીય જીવન વીમા નિગમ (LIC) અનેસામાન્ય વીમો કોર્પોરેશન ઓફ ઈન્ડિયા (GIC). SBI મ્યુચ્યુઅલ ફંડ પ્રથમ બિન-UTI મ્યુચ્યુઅલ ફંડ જૂન 1987માં સ્થપાયેલ ત્યારબાદ કેનબેંક મ્યુચ્યુઅલ ફંડ (ડિસેમ્બર 87), પંજાબ નેશનલ બેંક મ્યુચ્યુઅલ ફંડ (ઓગસ્ટ 89), ઈન્ડિયન બેંક મ્યુચ્યુઅલ ફંડ (નવે 89), બેંક ઓફ ઈન્ડિયા (જૂન 90), બેંક ઓફ બરોડા મ્યુચ્યુઅલ ફંડ (ઓક્ટો 92) . એલઆઈસીએ જૂન 1989માં તેના મ્યુચ્યુઅલ ફંડની સ્થાપના કરી હતી જ્યારે જીઆઈસીએ ડિસેમ્બર 1990માં તેનું મ્યુચ્યુઅલ ફંડ સ્થાપ્યું હતું.

1993ના અંતે, મ્યુચ્યુઅલ ફંડ ઉદ્યોગ પાસે રૂ.ની વ્યવસ્થાપન હેઠળની સંપત્તિ હતી. 47,004 કરોડ છે.

ત્રીજો તબક્કો - 1993-2003 (ખાનગી ક્ષેત્રના ભંડોળની એન્ટ્રી)

ખાનગી પ્રવેશ સાથેક્ષેત્ર ભંડોળ 1993 માં, ભારતીય મ્યુચ્યુઅલ ફંડ ઉદ્યોગમાં એક નવો યુગ શરૂ થયો, જેણે ભારતીય રોકાણકારોને ફંડ પરિવારોની વ્યાપક પસંદગી આપી. ઉપરાંત, 1993 એ વર્ષ હતું જેમાં પ્રથમ મ્યુચ્યુઅલ ફંડ રેગ્યુલેશન્સ અસ્તિત્વમાં આવ્યા હતા, જે હેઠળ UTI સિવાયના તમામ મ્યુચ્યુઅલ ફંડ્સ રજીસ્ટર અને સંચાલિત થવાના હતા. અગાઉના કોઠારી પાયોનિયર (હવે ફ્રેન્કલિન ટેમ્પલટન સાથે મર્જ કરવામાં આવ્યું) જુલાઇ 1993માં નોંધાયેલ ખાનગી ક્ષેત્રનું પ્રથમ મ્યુચ્યુઅલ ફંડ હતું.

1993ના સેબી (મ્યુચ્યુઅલ ફંડ) રેગ્યુલેશન્સને 1996માં વધુ વ્યાપક અને સુધારેલા મ્યુચ્યુઅલ ફંડ રેગ્યુલેશન્સ દ્વારા બદલવામાં આવ્યા હતા. ઉદ્યોગ હવે સેબી (મ્યુચ્યુઅલ ફંડ) રેગ્યુલેશન્સ 1996 હેઠળ કાર્ય કરે છે.

ની સંખ્યામ્યુચ્યુઅલ ફંડ ગૃહો ઘણા વિદેશી મ્યુચ્યુઅલ ફંડ્સે ભારતમાં ફંડ સ્થાપ્યા અને ઉદ્યોગે અનેક મર્જર અને એક્વિઝિશન જોયા છે. જાન્યુઆરી 2003ના અંત સુધીમાં, રૂ.ની કુલ સંપત્તિ સાથે 33 મ્યુચ્યુઅલ ફંડ હતા. 1,21,805 કરોડ. યુનિટ ટ્રસ્ટ ઓફ ઈન્ડિયા સાથે રૂ. સંચાલન હેઠળની 44,541 કરોડની સંપત્તિ અન્ય મ્યુચ્યુઅલ ફંડ કરતાં ઘણી આગળ હતી.

ચોથો તબક્કો - ફેબ્રુઆરી 2003 થી

ફેબ્રુઆરી 2003માં, યુનિટ ટ્રસ્ટ ઓફ ઈન્ડિયા એક્ટ 1963 ના રદ્દ બાદ UTIને બે અલગ અલગ સંસ્થાઓમાં વિભાજિત કરવામાં આવી હતી. એક છે યુનિટ ટ્રસ્ટ ઓફ ઈન્ડિયાનું સ્પેસિફાઈડ અંડરટેકિંગ જેની વ્યવસ્થાપન હેઠળની સંપત્તિ રૂ. જાન્યુઆરી 2003ના અંતે રૂ. 29,835 કરોડ, જે વ્યાપક રીતે યુએસ 64 સ્કીમની અસ્કયામતો, ખાતરીપૂર્વકનું વળતર અને કેટલીક અન્ય યોજનાઓનું પ્રતિનિધિત્વ કરે છે. એકમ ટ્રસ્ટ ઓફ ઈન્ડિયાની સ્પષ્ટ બાંયધરી, એક એડમિનિસ્ટ્રેટર હેઠળ અને ભારત સરકાર દ્વારા ઘડવામાં આવેલા નિયમો હેઠળ કાર્ય કરે છે અને તે મ્યુચ્યુઅલ ફંડ રેગ્યુલેશન્સના કાર્યક્ષેત્ર હેઠળ આવતી નથી.

બીજો UTI મ્યુચ્યુઅલ ફંડ છે, જે SBI, PNB, BOB અને LIC દ્વારા પ્રાયોજિત છે. તે સેબીમાં નોંધાયેલ છે અને મ્યુચ્યુઅલ ફંડ રેગ્યુલેશન્સ હેઠળ કાર્ય કરે છે. અગાઉના યુટીઆઈના વિભાજન સાથે જે માર્ચ 2000 માં રૂ. 76,000 કરોડની અસ્કયામતો મેનેજમેન્ટ હેઠળ છે અને યુટીઆઈ મ્યુચ્યુઅલ ફંડની સ્થાપના સાથે, સેબી મ્યુચ્યુઅલ ફંડ રેગ્યુલેશન્સને અનુરૂપ છે, અને વિવિધ ખાનગી ક્ષેત્રના ફંડો વચ્ચે તાજેતરના વિલીનીકરણ સાથે, મ્યુચ્યુઅલ ફંડ ઉદ્યોગ તેના એકત્રીકરણ અને વૃદ્ધિના વર્તમાન તબક્કામાં પ્રવેશ્યો છે. .

આલેખ વર્ષો દરમિયાન સંપત્તિની વૃદ્ધિ દર્શાવે છે. 2015 સુધી.

મ્યુચ્યુઅલ ફંડ કંપનીઓ

મ્યુચ્યુઅલ ફંડ કંપનીઓ અથવાએસેટ મેનેજમેન્ટ કંપનીઓ રોકાણકારોને મ્યુચ્યુઅલ ફંડ પ્રદાન કરતી સંસ્થાઓ છે. આજે, ભારતમાં 40 થી વધુ AMC છે. આ ઉદ્યોગ 90 ના દાયકાની શરૂઆતમાં ખુલ્યો હતો અને ત્યારથી તે ઝડપથી વિસ્તર્યો છે. આજે, વિવિધ પ્રકારના AMC અસ્તિત્વમાં છે, SBI મ્યુચ્યુઅલ ફંડ જેવી PSU બેંક પ્રાયોજિત AMC અને વિદેશી માલિકીની (અંશતઃ) AMC જેવી કે.ફ્રેન્કલિન ટેમ્પલટન મ્યુચ્યુઅલ ફંડ. રોકાણકારો સમગ્ર AMCમાં યોજનાઓ પસંદ કરી શકે છે.

મ્યુચ્યુઅલ ફંડ માહિતી

ત્યાં વિવિધ વેબસાઇટ્સ ઉપલબ્ધ છે જે મ્યુચ્યુઅલ ફંડના સંદર્ભમાં ઘણી બધી માહિતી પ્રદાન કરે છે. AMFI વેબસાઇટ રોજની જેમ વિવિધ માહિતી પૂરી પાડે છેNAVs, ફંડ હાઉસ, સ્કીમ વગેરે. પછી એવા વિવિધ પ્રદાતાઓ છે જે મ્યુચ્યુઅલ ફંડ્સ જેવા કે MorningStar, ICRA, CRISIL વગેરેનું પ્રદર્શન રેટિંગ આપે છે. વિવિધ સ્થળોએથી વ્યક્તિ મ્યુચ્યુઅલ ફંડ વિશે ઘણી બધી માહિતી મેળવી શકે છે, જો કે, કોઈપણ સમયે, એક સ્ત્રોત, તેની વિશ્વસનીયતા અને પ્રતિષ્ઠા જોવી જોઈએ.

મ્યુચ્યુઅલ ફંડ્સમાં 5 કરોડથી વધુનું રોકાણ (વોલ્યુમ) થયેલું છે તે જોતાં, 19 લાખ કરોડ કરતાં વધુ ફંડ્સ અને હકીકત એ છે કે ઉદ્યોગ દાયકાઓથી છે તે આપણને ઘણો વિશ્વાસ આપે છે. AMFIs "મ્યુચ્યુઅલ ફંડ્સ સહી હૈ" ઝુંબેશ એ રોકાણકારોને શિક્ષિત કરવા અને વધુ અને વધુ રોકાણકારો મ્યુચ્યુઅલ ફંડ્સમાં તેમની બચત મેળવે તે સુનિશ્ચિત કરવા માટે યોગ્ય દિશામાં એક બીજું પગલું છે.

તો મ્યુચ્યુઅલફંડસહિહાઈ!મ્યુચ્યુઅલ ફંડમાં રોકાણ કરો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Pretty good content