गुंतवणुकीसाठी सर्वोत्तम SIP कशी निवडावी?

SIP किंवा पद्धतशीरगुंतवणूक योजना मध्ये एक गुंतवणूक मोड आहेम्युच्युअल फंड जेथे लोक नियमित अंतराने थोड्या प्रमाणात गुंतवणूक करतात. एसआयपी ही म्युच्युअल फंडाची एक सुंदरता मानली जाते कारण लोक अल्प गुंतवणूक रकमेद्वारे त्यांचे उद्दिष्ट साध्य करू शकतात. SIP ही सोयीस्कर पद्धतींपैकी एक असली तरी; एक प्रश्न जो बहुतेक लोकांना कोडे पाडतो;

गुंतवणुकीसाठी सर्वोत्तम SIP कशी निवडावी? अनेक परिस्थितींमध्ये व्यक्ती गोंधळून जातात की त्यांच्याएसआयपी गुंतवणूक सर्वोत्तम आहे की नाही. तर, कसे निवडायचे ते या लेखाद्वारे पाहूशीर्ष SIP, SIP रिटर्न कॅल्क्युलेटर कसे वापरावे, शीर्ष आणिसर्वोत्तम कामगिरी करणारे म्युच्युअल फंड SIP साठी आणि बरेच काही.

एसआयपी का करावी?

कोणतीही गुंतवणूक नेहमी उद्दिष्ट साध्य करण्याच्या उद्देशाने केली जाते.

SIP ला लक्ष्य-आधारित गुंतवणूक म्हणून देखील ओळखले जाते. घर खरेदी करणे, वाहन खरेदी करणे, उच्च शिक्षणाचे नियोजन करणे यासारखी विविध उद्दिष्टे साध्य करण्यासाठी लोक प्रयत्न करतात.निवृत्ती नियोजन, SIP गुंतवणुकीद्वारे. शिवाय, प्रत्येक उद्दिष्टासाठी, स्वीकारलेला दृष्टीकोन वेगळा असेल. परिणामी, तुमचे गुंतवणुकीचे उद्दिष्ट परिभाषित करताना, तुम्हाला काही प्रश्नांची उत्तरे द्यावी लागतील:

- कोणते उद्दिष्ट साध्य करायचे आहे?

- गुंतवणुकीचा कालावधी काय असेल?

- तुमची जोखीम-भूक काय आहे?

कार्यकाळ आणि जोखीम-भूक परिभाषित केल्याने लोकांना निवडल्या जाणार्या योजनेचा प्रकार परिभाषित करण्यात मदत होते. जोखीम-भूक परिभाषित करण्यासाठी, लोक करू शकतात अजोखीमीचे मुल्यमापन किंवा जोखीम प्रोफाइलिंग. उदाहरणार्थ, ज्या लोकांचा कार्यकाळ अल्प-मुदतीचा आहे ते डेट फंडमध्ये गुंतवणूक करणे निवडू शकतात. त्याचप्रमाणे ज्या लोकांकडे उच्च-जोखीम प्रोफाइल आहे ते गुंतवणूक करणे निवडू शकतातइक्विटी फंड. म्हणून, कोणतीही गुंतवणूक यशस्वी आणि कार्यक्षम होण्यासाठी उद्दिष्टे निश्चित करणे महत्त्वाचे आहे.

म्युच्युअल फंड कॅल्क्युलेटर किंवा एसआयपी रिटर्न कॅल्क्युलेटर

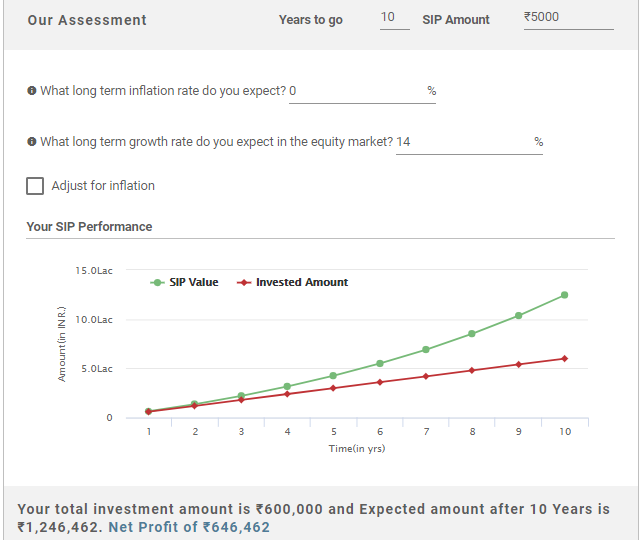

एकदा तुम्ही तुमचे उद्दिष्ट निश्चित केल्यावर, पुढील पायरी म्हणजे उद्दिष्ट पूर्ण करण्यासाठी लागणारे पैसे निश्चित करणे. हे a वापरून केले जाऊ शकतेम्युच्युअल फंड कॅल्क्युलेटर जे तुम्हाला तुमची भविष्यातील उद्दिष्टे साध्य करण्यासाठी आज गुंतवण्यासाठी आवश्यक असलेल्या रकमेचे आकलन करण्यात मदत करते. याव्यतिरिक्त, लोक त्यांच्या एसआयपी काही कालावधीत कसे वाढतात हे देखील सत्यापित करू शकतात. लोकांना म्युच्युअल फंड कॅल्क्युलेटरमध्ये प्रवेश करण्यासाठी आवश्यक असलेल्या काही इनपुट डेटामध्ये मासिक उत्पन्न, मासिक बचत रक्कम, गुंतवणुकीवर अपेक्षित परतावा, अपेक्षितमहागाई दर, आणि बरेच काही.

Know Your Monthly SIP Amount

आवश्यक योजना निवडा

उद्दिष्टे निश्चित केल्यानंतर आणि SIP रकमेवर निर्णय घेतल्यानंतर, SIP गुंतवणुकीसाठी सर्वोत्कृष्ट योजना निवडणे यावर लक्ष केंद्रित करणे आवश्यक आहे. व्यक्तींच्या विविध गरजा पूर्ण करण्यासाठी म्युच्युअल फंड योजना विविध श्रेणींमध्ये विभागल्या जातात. पोर्टफोलिओच्या अंतर्निहित मालमत्तेच्या रचनेच्या संदर्भात, म्युच्युअल फंड योजनांचे तीन मोठ्या श्रेणींमध्ये वर्गीकरण केले जाते. ते आहेत:

1. इक्विटी-आधारित निधी

इक्विटी फंड त्यांचे कॉर्पस इक्विटी आणि इक्विटी-संबंधित साधनांमध्ये गुंतवतात. या योजना हमखास परतावा देत नाहीत कारण त्यांची कामगिरी अंतर्निहित इक्विटी समभागांच्या कामगिरीवर अवलंबून असते. तथापि, या योजना दीर्घकालीन कार्यकाळासाठी एक चांगला पर्याय असू शकतात. इक्विटी फंडांचे वर्गीकरण केले आहेलार्ज कॅप फंड,मिड कॅप फंड,स्मॉल कॅप फंड, सेक्टोरल फंड, मल्टीकॅप फंड आणि बरेच काही.

2. कर्जावर आधारित निधी

या योजना वेगवेगळ्या परिपक्वता कालावधींवर अवलंबून त्यांचे कॉर्पस निश्चित उत्पन्न साधनांमध्ये गुंतवतात. या योजना अल्प मुदतीच्या गुंतवणुकीसाठी चांगला पर्याय मानल्या जाऊ शकतात. या योजनांवर वर्गीकृत आहेतआधार मध्ये अंतर्निहित मालमत्तेच्या परिपक्वता प्रोफाइलचीलिक्विड फंड, अल्ट्राअल्पकालीन निधी, डायनॅमिकबंधन निधी आणि बरेच काही.

3. संतुलित निधी

त्याला असे सुद्धा म्हणतातहायब्रीड फंड, या योजना त्यांच्या निधीची गुंतवणूक इक्विटी आणि कर्ज साधनांमध्ये करतात. या योजना गुंतवणूकदारांसाठी चांगल्या आहेत ज्या सोबत नियमित उत्पन्न शोधत आहेतभांडवल प्रशंसा

साधारणपणे SIP चा संदर्भ इक्विटी फंडांच्या संदर्भात केला जातो. याचे कारण असे की SIP साधारणपणे दीर्घ कालावधीसाठी केली जाते जिथे लोक जास्तीत जास्त फायदे मिळवू शकतात.

Talk to our investment specialist

गुंतवणुकीसाठी सर्वोत्तम कामगिरी करणारी एसआयपी

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 500 14.2 22.4 34.7 14.2 2.3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 500 11.4 20.5 33.2 23.2 21.5 17.5 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 500 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 1,000 0.4 7.4 23.4 18 13 17.5 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 500 2.3 5.3 21.1 28.1 23.9 3.7 Kotak Equity Opportunities Fund Growth ₹356.928

↑ 1.75 ₹29,991 1,000 0.7 4.4 17.9 19.9 17.3 5.6 Kotak Standard Multicap Fund Growth ₹87.925

↑ 0.42 ₹56,479 500 0 3.5 17.6 17.6 14.2 9.5 ICICI Prudential Banking and Financial Services Fund Growth ₹138.44

↑ 0.26 ₹10,951 100 -1.1 3.1 17.3 16.7 12.7 15.9 Invesco India Growth Opportunities Fund Growth ₹99.18

↑ 0.05 ₹8,959 100 -4.1 -4.3 16 24.4 17.5 4.7 Aditya Birla Sun Life Small Cap Fund Growth ₹84.9302

↑ 0.16 ₹4,778 1,000 -2.8 -0.7 15.8 18.3 15.6 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund ICICI Prudential Banking and Financial Services Fund Invesco India Growth Opportunities Fund Aditya Birla Sun Life Small Cap Fund Point 1 Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹10,951 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹4,778 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 2.29% (bottom quartile). 5Y return: 21.51% (top quartile). 5Y return: 16.71% (upper mid). 5Y return: 12.99% (bottom quartile). 5Y return: 23.93% (top quartile). 5Y return: 17.27% (upper mid). 5Y return: 14.16% (lower mid). 5Y return: 12.73% (bottom quartile). 5Y return: 17.47% (upper mid). 5Y return: 15.59% (lower mid). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 23.16% (upper mid). 3Y return: 22.04% (upper mid). 3Y return: 18.03% (lower mid). 3Y return: 28.09% (top quartile). 3Y return: 19.87% (upper mid). 3Y return: 17.61% (bottom quartile). 3Y return: 16.74% (bottom quartile). 3Y return: 24.38% (top quartile). 3Y return: 18.26% (lower mid). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.22% (top quartile). 1Y return: 27.26% (upper mid). 1Y return: 23.37% (upper mid). 1Y return: 21.11% (upper mid). 1Y return: 17.92% (lower mid). 1Y return: 17.61% (lower mid). 1Y return: 17.33% (bottom quartile). 1Y return: 15.97% (bottom quartile). 1Y return: 15.77% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.18 (upper mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -2.00 (bottom quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.15 (upper mid). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.78 (upper mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.01 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: -0.01 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

ICICI Prudential Banking and Financial Services Fund

Invesco India Growth Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

सर्वोत्कृष्ट एसआयपी कशी निवडावी यासाठी पॅरामीटर्स?

गुंतवणुकीसाठी सर्वोत्कृष्ट एसआयपी कशी निवडावी याच्या पॅरामीटर्समध्ये वर्गीकृत केले आहेपरिमाणवाचक मापदंड आणिगुणात्मक मापदंड. दोन्ही पॅरामीटर्स आणि त्यांचे भाग बनवणारे बिंदू खालीलप्रमाणे स्पष्ट केले आहेत.

परिमाणवाचक मापदंड

1. म्युच्युअल फंड रेटिंग

म्युच्युअल फंड रेटिंग योजनेबद्दल तपशीलवार समजून घेण्यासाठी हे महत्त्वाचे पॅरामीटर आहे. व्यक्तींनी विविध क्रेडिटद्वारे दिलेल्या योजनेचे रेटिंग तपासणे आवश्यक आहेरेटिंग एजन्सी जसे की CRISIL, ICRA आणि बरेच काही. या एजन्सी त्यांच्या पूर्वनिर्धारित पॅरामीटर्सच्या आधारावर योजनेचे मूल्यांकन करतात. हे तुम्हाला सर्वोत्तम म्युच्युअल फंड निवडताना तुमची प्राधान्ये कमी करण्यात मदत करेल.

2. ऐतिहासिक परतावा

रेटिंगच्या संदर्भात योजनांची क्रमवारी लावल्यानंतर, पुढील पॅरामीटर म्हणजे योजनेच्या ऐतिहासिक परताव्यांची तपासणी करणे. जरी ऐतिहासिक परतावा भविष्यातील कामगिरीसाठी बेंचमार्क नसला तरी लोक भविष्यातील परताव्यांच्या अंदाजासाठी त्याचा वापर करू शकतात.

3. फंड वय आणि AUM

निधीचे वय आणि AUM हे देखील महत्त्वाचे पॅरामीटर्स आहेत ज्यांना पाहणे आवश्यक आहेम्युच्युअल फंडात गुंतवणूक. हा फंड किती वर्षांपासून बाजारात आहे हे लोकांनी तपासले पाहिजे. फंड जितका जुना तितका तो गुंतवणूकदारांसाठी चांगला. लोकांनी किमान 3 वर्षे अस्तित्वात असलेल्या योजनांमध्ये गुंतवणूक करण्याचा प्रयत्न करावा. निधीच्या वयासह, लोकांनी योजनेच्या एयूएमचा देखील विचार केला पाहिजे. AUM किंवा व्यवस्थापन अंतर्गत मालमत्ता म्हणजे योजनेतील गुंतवणूक कंपनीच्या मालमत्तेचे एकूण मूल्य. यामुळे तुम्हाला या योजनेत किती लोकांनी त्यांचे पैसे गुंतवले आहेत हे समजण्यास मदत होईल.

4. खर्चाचे प्रमाण आणि एक्झिट लोड

कामगिरीसोबतच, लोकांनी खर्चाचे प्रमाण आणि योजनेचा एक्झिट लोड देखील पाहावा. योजनेच्या खर्चाचे प्रमाण हे फंडाचे व्यवस्थापन शुल्क आणि प्रशासकीय शुल्क यांच्याशी संबंधित असते. लोकांनी हे समजून घेतले पाहिजे की कमी खर्चाचे प्रमाण जास्त नफा आणि त्याउलट. खर्चाच्या गुणोत्तरासोबतच लोकांनी योजनेच्या एक्झिट लोडचाही विचार केला पाहिजे. एक्झिट लोड म्हणजे विशिष्ट पूर्वनिर्धारित कालावधीपूर्वी योजनांमधून बाहेर पडताना फंड हाऊसला भरावे लागणारे शुल्क. लोकांना खर्चाचे प्रमाण आणि एक्झिट लोड बद्दल तपशीलवार समज असणे आवश्यक आहे कारण ते नफ्यातील पाईचा वाटा खाऊ शकतात.

5. व्याज दर परिस्थिती आणि सरासरी परिपक्वता

डेट फंडांच्या संदर्भात हे मापदंड आवश्यक आहेत. डेट फंडांच्या बाबतीत, व्याजदराची परिस्थिती महत्त्वपूर्ण असते कारण त्यांच्या किमतींवर व्याजदराच्या हालचालींचा परिणाम होतो. उदाहरणार्थ, व्याजदर घसरण्याच्या बाबतीत, दीर्घकालीन निश्चित उत्पन्न साधने हा एक चांगला पर्याय असेल आणि व्याजदर वाढण्याच्या बाबतीत उलट घडते. व्याजदरासह, सरासरी परिपक्वता देखील महत्त्वाची भूमिका बजावते. लोक नेहमी सरासरी परिपक्वता पाहणे आवश्यक आहेकर्ज निधी, आधीगुंतवणूक, डेट फंडांमध्ये इष्टतम जोखीम परतावा मिळवण्याचे उद्दिष्ट.

6. गुणोत्तरांचे विश्लेषण करणे

हे इक्विटी फंडांच्या संदर्भात आहे जेथे लोकांना गुणोत्तरांचे विश्लेषण करणे आवश्यक आहे जसे कीतीव्र प्रमाण आणिअल्फा. हे गुणोत्तर फंड व्यवस्थापकाने त्यांच्या सेट केलेल्या बेंचमार्कच्या तुलनेत अधिक किंवा कमी परतावा निर्माण केला आहे की नाही हे तपासण्यात मदत करतात.

गुणात्मक मापदंड

1. फंड हाउस

फंड हाऊस हा कोणत्याही म्युच्युअल फंड योजनेचा अविभाज्य भाग असतो. चांगलेAMC जे बाजारात सुप्रसिद्ध आहे ते तुम्हाला चांगले गुंतवणुकीचे पर्याय देतात. हे व्यक्तींना देखील मदत करतेहुशारीने गुंतवणूक करा आणि अधिक पैसे कमवा. फंड हाऊस पाहताना, लोकांना एएमसीचे वय, त्याचे एकूण एयूएम, ऑफर केलेल्या अनेक योजना आणि बरेच काही तपासणे आवश्यक आहे.

2. निधी व्यवस्थापक

फंड हाऊससोबतच लोकांनी फंड मॅनेजरची ओळखपत्रेही तपासली पाहिजेत. लोक फंड व्यवस्थापकांचे मागील रेकॉर्ड तपासू शकतात आणि त्यांची गुंतवणूक शैली तुमच्या उद्दिष्टांशी सुसंगत आहे की नाही याचे मूल्यांकन करू शकतात. लोकांनी ते किती योजना व्यवस्थापित करत आहेत, त्यांचा ट्रॅक रेकॉर्ड आणि बरेच काही तपासले पाहिजे.

3. गुंतवणूक प्रक्रिया

इतर घटकांसोबतच लोकांनी केवळ फंड मॅनेजरवर अवलंबून न राहता गुंतवणूक प्रक्रियेवर लक्ष केंद्रित केले पाहिजे. जर चांगली डिझाइन केलेली गुंतवणूक प्रक्रिया असेल, तर योजना चांगल्या प्रकारे व्यवस्थापित केली जाईल याची खात्री करता येते.

पुनरावलोकन आणि पुनर्संतुलन

प्रत्येक गुंतवणुकीतील हा एक महत्त्वाचा टप्पा आहे जिथे गुंतवणुकीवर वेळेवर देखरेख आणि पुनर्संतुलित करणे आवश्यक आहे. यामुळे लोक त्यांच्या गुंतवणुकीचा जास्तीत जास्त फायदा घेऊ शकतील याची खात्री होईल. लोक त्यांच्या अंतर्निहित पोर्टफोलिओच्या कामगिरीच्या आधारावर त्यांच्या योजनांचे संतुलन देखील करू शकतात.

अशा प्रकारे, असे म्हटले जाऊ शकते की लोकांनी त्यांचे एसआयपी करताना सावधगिरी बाळगणे आवश्यक आहे. त्यांना एखाद्या योजनेत गुंतवणूक करण्यापूर्वी त्याचे कार्यपद्धती पूर्णपणे समजून घेणे आवश्यक आहे. तसेच, ते सल्ला घेऊ शकतातआर्थिक सल्लागार निधी सुरक्षित असल्याची खात्री करण्यासाठी आणि त्यांच्या गुंतवणूकदारांना चांगला परतावा मिळावा.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.