سرمایہ کاری کے لیے بہترین SIP کا انتخاب کیسے کریں؟

گھونٹ یا منظمسرمایہ کاری کا منصوبہ میں سرمایہ کاری کا موڈ ہے۔باہمی چندہ جہاں لوگ باقاعدہ وقفوں سے تھوڑی بہت سرمایہ کاری کرتے ہیں۔ ایس آئی پی کو میوچل فنڈ کی خوبصورتیوں میں سے ایک سمجھا جاتا ہے کیونکہ لوگ چھوٹی سرمایہ کاری کی رقم کے ذریعے اپنے مقاصد حاصل کر سکتے ہیں۔ اگرچہ SIP آسان طریقوں میں سے ایک ہے، تاہم؛ ایک سوال جو زیادہ تر لوگوں کو پہیلی کرتا ہے؛

سرمایہ کاری کے لیے بہترین SIP کا انتخاب کیسے کریں؟ بہت سے حالات میں افراد الجھن میں ہیں کہ آیا ان کیSIP سرمایہ کاری سب سے بہتر ہے یا نہیں؟ تو، آئیے اس مضمون کے ذریعے دیکھتے ہیں کہ کس طرح منتخب کریں۔ٹاپ ایس آئی پیSIP ریٹرن کیلکولیٹر کا استعمال کیسے کریں، سب سے اوپر اوربہترین کارکردگی کا مظاہرہ کرنے والے میوچل فنڈز ایک SIP کے لیے، اور بہت کچھ۔

ایس آئی پی کیوں کرتے ہیں؟

کوئی بھی سرمایہ کاری ہمیشہ ایک مقصد کے حصول کے مقصد کے ساتھ کی جاتی ہے۔

ایس آئی پی کو مقصد پر مبنی سرمایہ کاری کے نام سے بھی جانا جاتا ہے۔ لوگ مختلف مقاصد حاصل کرنے کی کوشش کرتے ہیں جیسے گھر خریدنا، گاڑی خریدنا، اعلیٰ تعلیم کی منصوبہ بندی کرنا،ریٹائرمنٹ پلاننگ، SIP سرمایہ کاری کے ذریعے۔ مزید یہ کہ ہر مقصد کے لیے اپنایا جانے والا طریقہ مختلف ہوگا۔ نتیجتاً، اپنے سرمایہ کاری کے مقصد کی وضاحت کرتے ہوئے، آپ کو کچھ سوالات کے جوابات دینے کی ضرورت ہے جن سے متعلق:

- کیا مقصد حاصل کرنا ہے؟

- سرمایہ کاری کی مدت کیا ہوگی؟

- آپ کی خطرے کی بھوک کیا ہے؟

مدت اور خطرے کی بھوک کا تعین کرنے سے لوگوں کو اسکیم کی قسم کا انتخاب کرنے میں مدد ملتی ہے۔ خطرے کی بھوک کی وضاحت کے لیے، لوگ کر سکتے ہیں۔خطرے کی تشخیص یا خطرے کی پروفائلنگ۔ مثال کے طور پر، جن لوگوں کی مدت ملازمت مختصر ہے وہ قرض فنڈز میں سرمایہ کاری کرنے کا انتخاب کر سکتے ہیں۔ اسی طرح، وہ لوگ جن کے پاس ہائی رسک پروفائل ہے سرمایہ کاری کرنے کا انتخاب کر سکتے ہیں۔ایکویٹی فنڈز. لہذا، کسی بھی سرمایہ کاری کے کامیاب اور موثر ہونے کے لیے مقاصد کا تعین بہت ضروری ہے۔

میوچل فنڈ کیلکولیٹر یا ایس آئی پی ریٹرن کیلکولیٹر

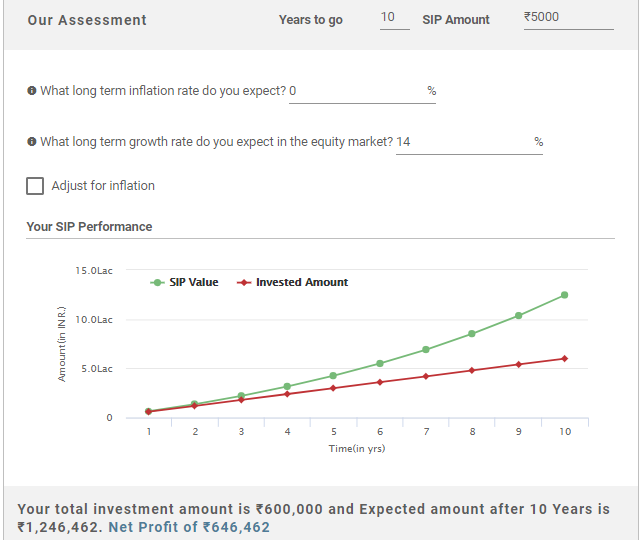

ایک بار جب آپ اپنے مقصد کی وضاحت کر لیں، اگلا مرحلہ مقصد کو پورا کرنے کے لیے درکار رقم کا تعین کرنا ہے۔ یہ ایک کا استعمال کرتے ہوئے کیا جا سکتا ہےمیوچل فنڈ کیلکولیٹر جو آپ کو اپنے مستقبل کے مقاصد کو حاصل کرنے کے لیے آج کی سرمایہ کاری کے لیے درکار رقم کا اندازہ لگانے میں مدد کرتا ہے۔ اس کے علاوہ، لوگ اس بات کی بھی تصدیق کر سکتے ہیں کہ ان کا SIP وقت کے ساتھ کس طرح بڑھتا ہے۔ کچھ ان پٹ ڈیٹا جو لوگوں کو میوچل فنڈ کیلکولیٹر میں داخل کرنے کی ضرورت ہے ان میں ماہانہ آمدنی، ماہانہ بچت کی رقم، سرمایہ کاری پر متوقع منافع، متوقعمہنگائی شرح، اور بہت کچھ.

Know Your Monthly SIP Amount

مطلوبہ اسکیم کا انتخاب کریں۔

مقاصد کا تعین کرنے اور SIP کی رقم کا فیصلہ کرنے کے بعد، اگلا علاقہ جس پر توجہ مرکوز کرنی ہے وہ ہے SIP سرمایہ کاری کے لیے بہترین اسکیم کا انتخاب کرنا۔ افراد کی متنوع ضروریات کو پورا کرنے کے لیے میوچل فنڈ اسکیموں کو مختلف زمروں میں تقسیم کیا گیا ہے۔ ایک وسیع نوٹ پر، پورٹ فولیوز کی بنیادی اثاثہ سازی کے حوالے سے، میوچل فنڈ اسکیموں کو تین وسیع زمروں میں درجہ بندی کیا گیا ہے۔ وہ ہیں:

1. ایکویٹی پر مبنی فنڈز

ایکویٹی فنڈز اپنے کارپس کو ایکویٹی اور ایکویٹی سے متعلقہ آلات میں لگاتے ہیں۔ یہ اسکیمیں گارنٹی شدہ منافع فراہم نہیں کرتیں کیونکہ ان کی کارکردگی کا انحصار بنیادی ایکویٹی شیئرز کی کارکردگی پر ہوتا ہے۔ تاہم، یہ اسکیمیں طویل مدتی مدت کے لیے ایک اچھا آپشن ثابت ہوسکتی ہیں۔ ایکویٹی فنڈز میں درجہ بندی کی گئی ہے۔بڑے کیپ فنڈز,مڈ کیپ فنڈز,سمال کیپ فنڈزسیکٹرل فنڈز، ملٹی کیپ فنڈز، اور بہت کچھ۔

2. قرض پر مبنی فنڈز

یہ اسکیمیں مختلف میچورٹی ادوار کے لحاظ سے اپنے کارپس کو مقررہ آمدنی والے آلات میں لگاتی ہیں۔ ان اسکیموں کو مختصر مدت کی سرمایہ کاری کے لیے ایک اچھا اختیار سمجھا جا سکتا ہے۔ ان سکیموں پر درجہ بندی کی گئی ہے۔بنیاد میں بنیادی اثاثوں کے میچورٹی پروفائلزمائع فنڈز، الٹرامختصر مدت کے فنڈز, متحرکبانڈ فنڈز، اور بہت کچھ.

3. متوازن فنڈز

اس نام سے بہی جانا جاتاہےہائبرڈ فنڈ، یہ اسکیمیں اپنے کارپس کو ایکویٹی اور قرض دونوں آلات میں لگاتی ہیں۔ یہ اسکیمیں ان سرمایہ کاروں کے لیے اچھی ہیں جو باقاعدہ آمدنی کے ساتھ ساتھ تلاش کر رہے ہیں۔سرمایہ تعریف

عام طور پر SIP کو ایکویٹی فنڈز کے تناظر میں کہا جاتا ہے۔ اس کی وجہ یہ ہے کہ SIP عام طور پر طویل مدت کے لیے کیا جاتا ہے جہاں لوگ زیادہ سے زیادہ فوائد حاصل کر سکتے ہیں۔

Talk to our investment specialist

سرمایہ کاری کے لیے بہترین کارکردگی کا مظاہرہ کرنے والا SIP

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 500 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 500 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 500 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 1,000 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 Kotak Equity Opportunities Fund Growth ₹341.695

↑ 4.72 ₹29,991 1,000 -1 0.4 15.8 18.5 15.6 5.6 Invesco India Growth Opportunities Fund Growth ₹94.26

↑ 1.19 ₹8,959 100 -5.5 -7.7 15.4 22.9 16 4.7 Kotak Standard Multicap Fund Growth ₹83.982

↑ 0.99 ₹56,479 500 -1.7 -0.5 14.7 16.6 12.6 9.5 Aditya Birla Sun Life Small Cap Fund Growth ₹80.871

↑ 1.26 ₹4,778 1,000 -3.4 -5.2 12.6 16.7 13.1 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹130.22

↑ 2.21 ₹10,951 100 -5.8 -1.4 12.5 14.9 11.2 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Invesco India Growth Opportunities Fund Kotak Standard Multicap Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Upper mid AUM (₹8,959 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 16.03% (upper mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (top quartile). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). 5Y return: 15.56% (upper mid). 5Y return: 15.99% (upper mid). 5Y return: 12.59% (lower mid). 5Y return: 13.13% (lower mid). 5Y return: 11.16% (bottom quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (upper mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). 3Y return: 18.49% (upper mid). 3Y return: 22.95% (top quartile). 3Y return: 16.59% (lower mid). 3Y return: 16.75% (lower mid). 3Y return: 14.88% (bottom quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (top quartile). 1Y return: 27.74% (upper mid). 1Y return: 17.70% (upper mid). 1Y return: 17.27% (upper mid). 1Y return: 15.79% (lower mid). 1Y return: 15.40% (lower mid). 1Y return: 14.66% (bottom quartile). 1Y return: 12.63% (bottom quartile). 1Y return: 12.47% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.46 (lower mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.19 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Invesco India Growth Opportunities Fund

Kotak Standard Multicap Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

بہترین SIP کا انتخاب کیسے کریں کے پیرامیٹرز؟

سرمایہ کاری کے لیے بہترین SIP کا انتخاب کرنے کے طریقہ کے بارے میں پیرامیٹرز کی درجہ بندی کی گئی ہے۔مقداری پیرامیٹرز اورکوالٹیٹو پیرامیٹرز. دونوں پیرامیٹرز کے ساتھ ساتھ ان کا حصہ بننے والے پوائنٹس کی وضاحت اس طرح کی گئی ہے۔

مقداری پیرامیٹرز

1. میوچل فنڈ کی درجہ بندی

میوچل فنڈ کی درجہ بندی اسکیم کے بارے میں تفصیل سے سمجھنے کے لیے ایک اہم پیرامیٹر ہے۔ افراد کو مختلف کریڈٹ کے ذریعہ دی گئی اسکیم کی درجہ بندیوں کو چیک کرنے کی ضرورت ہے۔درجہ بندی ایجنسیوں جیسے CRISIL، ICRA، اور بہت کچھ۔ یہ ایجنسیاں اپنے پہلے سے طے شدہ پیرامیٹرز کی بنیاد پر اسکیم کا جائزہ لیتے ہیں۔ اس سے آپ کو بہترین میوچل فنڈ کا انتخاب کرتے ہوئے اپنی ترجیحات کو کم کرنے میں مدد ملے گی۔

2. تاریخی واپسی

اسکیموں کو درجہ بندی کے حوالے سے ترتیب دینے کے بعد، اگلا پیرامیٹر اسکیم کے تاریخی ریٹرن کو چیک کرنا ہے۔ اگرچہ تاریخی واپسی اب بھی مستقبل کی کارکردگی کا معیار نہیں ہے، لیکن لوگ اسے مستقبل کے منافع کی پیشن گوئی کے لیے استعمال کر سکتے ہیں۔

3. فنڈ کی عمر اور AUM

فنڈ کی عمر اور AUM بھی کلیدی پیرامیٹرز ہیں جن پر غور کرنے کی ضرورت ہے۔میوچل فنڈ میں سرمایہ کاری. لوگوں کو یہ چیک کرنے کی ضرورت ہے کہ فنڈ مارکیٹ میں کتنے سالوں سے موجود ہے۔ فنڈ جتنا پرانا ہوگا، سرمایہ کاروں کے لیے اتنا ہی بہتر ہوگا۔ لوگوں کو ان اسکیموں میں سرمایہ کاری کرنے کی کوشش کرنی چاہیے جن کا وجود کم از کم 3 سال ہو۔ فنڈ کی عمر کے ساتھ، لوگوں کو اسکیم کے AUM پر بھی غور کرنا چاہیے۔ AUM یا Assets Under Management سے مراد اسکیم میں سرمایہ کاری کرنے والی کمپنی کے اثاثوں کی کل قیمت ہے۔ اس سے آپ کو یہ سمجھنے میں مدد ملے گی کہ اسکیم میں کتنے لوگوں نے اپنا پیسہ لگایا ہے۔

4. اخراجات کا تناسب اور ایگزٹ لوڈ

کارکردگی کے ساتھ ساتھ، لوگوں کو اسکیم کے اخراجات کا تناسب اور ایگزٹ لوڈ بھی دیکھنا چاہیے۔ اسکیم کے اخراجات کا تناسب فنڈ کی انتظامی فیس اور انتظامی فیس سے متعلق ہے۔ لوگوں کو سمجھنا چاہیے کہ کم اخراجات کا تناسب زیادہ منافع کا باعث بنے گا اور اس کے برعکس۔ اخراجات کے تناسب کے ساتھ ساتھ، لوگوں کو اسکیم کے ایگزٹ لوڈ پر غور کرنے کی ضرورت ہے۔ ایگزٹ لوڈ سے مراد وہ چارجز ہیں جو ایک مخصوص مقررہ مدت سے پہلے اسکیموں سے باہر نکلتے ہوئے فنڈ ہاؤس کو ادا کرنے کی ضرورت ہے۔ لوگوں کو اخراجات کے تناسب اور ایگزٹ لوڈ کے بارے میں تفصیلی فہم رکھنے کی ضرورت ہے کیونکہ وہ منافع میں سے پائی کا حصہ کھا سکتے ہیں۔

5. شرح سود کا منظر نامہ اور اوسط میچورٹی

یہ پیرامیٹرز قرض فنڈز کے حوالے سے ضروری ہیں۔ قرض کے فنڈز کے معاملے میں، شرح سود کا منظر نامہ بہت اہم ہے کیونکہ ان کی قیمتیں شرح سود کی نقل و حرکت سے متاثر ہوتی ہیں۔ مثال کے طور پر، گرتی ہوئی شرح سود کی صورت میں، طویل مدتی مقررہ آمدنی کے آلات ایک اچھا انتخاب ہوں گے اور شرح سود میں اضافے کی صورت میں اس کے برعکس ہوتا ہے۔ شرح سود کے ساتھ ساتھ اوسط میچورٹی بھی اہم کردار ادا کرتی ہے۔ لوگوں کو ہمیشہ کی اوسط پختگی کو دیکھنے کی ضرورت ہے۔قرض فنڈاس سے پہلےسرمایہ کاری، قرض فنڈز میں زیادہ سے زیادہ خطرے کی واپسی کا مقصد۔

6. تناسب کا تجزیہ کرنا

یہ ایکویٹی فنڈز کے حوالے سے ہے جہاں لوگوں کو تناسب کا تجزیہ کرنے کی ضرورت ہے جیسےتیز تناسب اورالفا. یہ تناسب یہ جانچنے میں مدد کرتے ہیں کہ آیا فنڈ مینیجر نے اپنے مقرر کردہ بینچ مارک کے مقابلے میں کم یا زیادہ منافع پیدا کیا ہے۔

کوالٹیٹو پیرامیٹرز

1. فنڈ ہاؤس

فنڈ ہاؤس کسی بھی میوچل فنڈ اسکیم کا ایک لازمی حصہ ہے۔ ایک اچھااے ایم سی جو مارکیٹ میں اچھی طرح سے مشہور ہے آپ کو سرمایہ کاری کے اچھے اختیارات فراہم کرتا ہے۔ اس سے افراد کو بھی مدد ملتی ہے۔ہوشیاری سے سرمایہ کاری کریں اور زیادہ پیسہ کمائیں. فنڈ ہاؤس کو دیکھتے ہوئے، لوگوں کو AMC کی عمر، اس کی مجموعی AUM، پیش کردہ متعدد اسکیمیں، اور بہت کچھ چیک کرنے کی ضرورت ہے۔

2. فنڈ مینیجر

فنڈ ہاؤس کے ساتھ ساتھ، لوگوں کو فنڈ مینیجر کی اسناد کی بھی جانچ کرنی چاہیے۔ لوگ فنڈ مینیجرز کے ماضی کے ریکارڈ کو چیک کر سکتے ہیں اور اندازہ لگا سکتے ہیں کہ آیا ان کی سرمایہ کاری کا انداز آپ کے مقاصد کے مطابق ہے۔ لوگوں کو یہ دیکھنا چاہیے کہ وہ کتنی اسکیموں کا انتظام کر رہے ہیں، ان کا ٹریک ریکارڈ اور بہت کچھ۔

3. سرمایہ کاری کا عمل

دیگر عوامل کے ساتھ ساتھ لوگوں کو صرف فنڈ مینیجر پر انحصار کرنے کی بجائے سرمایہ کاری کے عمل پر توجہ دینی چاہیے۔ اگر ایک اچھی طرح سے ڈیزائن کیا گیا سرمایہ کاری کا عمل ہے، تو کوئی اس بات کو یقینی بنا سکتا ہے کہ اسکیم اچھی طرح سے منظم ہے۔

جائزہ اور توازن

یہ ہر سرمایہ کاری میں ایک اہم قدم ہے جہاں سرمایہ کاری کی بروقت نگرانی اور توازن برقرار رکھنے کی ضرورت ہے۔ یہ اس بات کو یقینی بنائے گا کہ لوگ اپنی سرمایہ کاری سے زیادہ سے زیادہ فائدہ اٹھا سکیں۔ لوگ اپنے بنیادی پورٹ فولیو کی کارکردگی کی بنیاد پر اپنی اسکیموں میں توازن بھی رکھ سکتے ہیں۔

اس طرح، یہ کہا جا سکتا ہے کہ لوگوں کو اپنا SIP کرتے وقت محتاط رہنے کی ضرورت ہے۔ انہیں کسی اسکیم میں سرمایہ کاری کرنے سے پہلے اس کے طریقوں کو مکمل طور پر سمجھنے کی ضرورت ہے۔ اس کے علاوہ، وہ ایک سے مشورہ کر سکتے ہیںمشیر خزانہ اس بات کو یقینی بنانے کے لیے کہ فنڈز محفوظ ہیں اور ان کے سرمایہ کاروں کے لیے اچھا منافع حاصل کریں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔