મ્યુચ્યુઅલ ફંડમાં એકસાથે રોકાણ

શું તમે જાણો છો કે તમે એકસાથે રકમનું રોકાણ કરી શકો છોમ્યુચ્યુઅલ ફંડ? જો હા, તો તે સારું છે. જો કે, જો ના, તો ચિંતા કરશો નહીં. આ લેખ તમને તે વિશે માર્ગદર્શન આપશે. મ્યુચ્યુઅલ ફંડમાં એકસાથે રોકાણ એ એવી પરિસ્થિતિનો સંદર્ભ આપે છે જ્યારે વ્યક્તિ એક સમયે મ્યુચ્યુઅલ ફંડમાં નાણાંનું રોકાણ કરે છે. અહીં, ડિપોઝિટ એકથી વધુ વખત થતી નથી. વચ્ચે ઘણો તફાવત છેSIP અને મૂડીરોકાણનો એકસામટો મોડ. તો, ચાલો મ્યુચ્યુઅલ ફંડમાં એકસાથે રોકાણની વિભાવનાને સમજીએ,શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ એકસાથે રોકાણ માટે, આ લેખ દ્વારા એકમ રકમના રોકાણ દરમિયાન ધ્યાનમાં લેવાની બાબતો, મ્યુચ્યુઅલ ફંડ લમ્પ સમ રિટર્ન કેલ્ક્યુલેટર અને અન્ય સંબંધિત પાસાઓ.

મ્યુચ્યુઅલ ફંડમાં લમ્પ સમ ઇન્વેસ્ટમેન્ટનો અર્થ શું છે?

મ્યુચ્યુઅલ ફંડમાં એકસાથે રોકાણ એ એક દૃશ્ય છે જ્યાં વ્યક્તિઓમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો માત્ર એક જ વાર માટે. જો કે, રોકાણના SIP મોડથી વિપરીત જ્યાં વ્યક્તિઓ એકસાથે નાની રકમ જમા કરે છે, વ્યક્તિઓ નોંધપાત્ર રકમ જમા કરે છે. બીજા શબ્દોમાં કહીએ તો, તે એક-શોટ તકનીક છેરોકાણ મ્યુચ્યુઅલ ફંડમાં. રોકાણકારો માટે યોગ્ય રોકાણનો એકસામટો મોડ જેમની પાસે વધારાનું ભંડોળ છે જે તેમનામાં આદર્શ છેબેંક એકાઉન્ટ અને વધુ કમાણી કરવા માટે ચેનલો શોધી રહ્યા છેઆવક મ્યુચ્યુઅલ ફંડમાં રોકાણ કરીને.

2022 - 2023 માં એકસાથે રોકાણ માટે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

તમે લમ્પ સમ મોડ દ્વારા મ્યુચ્યુઅલ ફંડમાં રોકાણ કરો તે પહેલાં, વ્યક્તિઓએ વિવિધ પરિમાણો જેમ કે AUM, રોકાણની રકમ અને ઘણું બધું ધ્યાનમાં લેવાની જરૂર છે. તેથી, આ પરિમાણોના આધારે એકસાથે રોકાણ માટેના કેટલાક શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ નીચે મુજબ છે.

ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સમાં શ્રેષ્ઠ લમ્પ રોકાણ

ઇક્વિટી ફંડ્સ વિવિધ કંપનીઓના ઇક્વિટી અને ઇક્વિટી-સંબંધિત સાધનોમાં તેમના ભંડોળનું રોકાણ કરતી યોજનાઓ છે. આ યોજનાઓ લાંબા ગાળાના રોકાણ માટે સારો વિકલ્પ માનવામાં આવે છે. જો કે વ્યક્તિઓ ઇક્વિટી ફંડ્સમાં એકસાથે રકમનું રોકાણ કરી શકે છે, તેમ છતાં ઇક્વિટી ફંડ્સમાં રોકાણ કરવાની ભલામણ કરેલ તકનીક કાં તો SIP દ્વારા અથવાવ્યવસ્થિત ટ્રાન્સફર પ્લાન (STP) મોડ. STP મોડમાં, વ્યક્તિઓ પહેલા નોંધપાત્ર નાણાં જમા કરે છેડેટ ફંડ જેમ કેલિક્વિડ ફંડ્સ અને પછી ઇક્વિટી ફંડમાં નિયમિત સમયાંતરે નાણાં ટ્રાન્સફર કરવામાં આવે છે. કેટલાક ઇક્વિટી મ્યુચ્યુઅલ ફંડ કે જે રોકાણ માટે ધ્યાનમાં લઈ શકાય છે તે નીચે મુજબ છે.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.2744

↓ -1.64 ₹1,975 1,000 25.4 60.1 153.2 57.7 30.3 167.1 SBI PSU Fund Growth ₹35.004

↓ -1.01 ₹5,980 5,000 8.2 16.7 28.2 32.2 26.7 11.3 Invesco India PSU Equity Fund Growth ₹65.43

↓ -1.94 ₹1,492 5,000 4.1 10.5 26.8 30.2 24.7 10.3 ICICI Prudential Infrastructure Fund Growth ₹184.68

↓ -3.90 ₹8,077 5,000 -3.7 -1.7 10.4 22.8 24.6 6.7 DSP India T.I.G.E.R Fund Growth ₹314.397

↓ -6.56 ₹5,184 1,000 3 3 18.6 25.4 23.4 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.28% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 24.66% (lower mid). 5Y return: 24.56% (bottom quartile). 5Y return: 23.39% (bottom quartile). Point 6 3Y return: 57.69% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 30.16% (lower mid). 3Y return: 22.82% (bottom quartile). 3Y return: 25.38% (bottom quartile). Point 7 1Y return: 153.16% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 26.83% (lower mid). 1Y return: 10.40% (bottom quartile). 1Y return: 18.57% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

Talk to our investment specialist

ડેટ મ્યુચ્યુઅલ ફંડમાં શ્રેષ્ઠ એકસાથે રોકાણ

ડેટ ફંડ્સ તેમના ફંડના નાણાંનું રોકાણ અલગ-અલગમાં કરે છેનિશ્ચિત આવક ટ્રેઝરી બિલ, કોર્પોરેટ જેવા સાધનોબોન્ડ, અને ઘણું બધું. આ યોજનાઓને ટૂંકા અને મધ્યમ ગાળા માટે સારો વિકલ્પ માનવામાં આવે છે. ઘણી વ્યક્તિઓ ડેટ મ્યુચ્યુઅલ ફંડમાં એકસાથે નાણાંનું રોકાણ કરવાનું પસંદ કરે છે. કેટલાકશ્રેષ્ઠ દેવું ભંડોળ જે એકસાથે રોકાણ માટે પસંદ કરી શકાય છે તે નીચે મુજબ છે.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Credit Risk Fund Growth ₹50.7017

↓ -0.03 ₹217 1,000 0 1.4 14 14.4 21 7.67% 2Y 5M 5D 3Y 4M 24D Aditya Birla Sun Life Credit Risk Fund Growth ₹24.3338

↓ -0.03 ₹1,138 1,000 4.6 7.4 13.2 12 13.4 7.96% 2Y 4M 28D 3Y 2M 23D Franklin India Credit Risk Fund Growth ₹25.3348

↑ 0.04 ₹104 5,000 2.9 5 7.5 11 0% Aditya Birla Sun Life Medium Term Plan Growth ₹42.2985

↓ -0.06 ₹2,982 1,000 2.7 5 10.2 10 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Invesco India Credit Risk Fund Growth ₹1,999.57

↓ -0.40 ₹158 5,000 0.9 2.6 8.3 9.4 9.2 7.46% 2Y 3M 4D 3Y Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Aditya Birla Sun Life Credit Risk Fund Franklin India Credit Risk Fund Aditya Birla Sun Life Medium Term Plan Invesco India Credit Risk Fund Point 1 Lower mid AUM (₹217 Cr). Upper mid AUM (₹1,138 Cr). Bottom quartile AUM (₹104 Cr). Highest AUM (₹2,982 Cr). Bottom quartile AUM (₹158 Cr). Point 2 Oldest track record among peers (22 yrs). Established history (10+ yrs). Established history (14+ yrs). Established history (16+ yrs). Established history (11+ yrs). Point 3 Top rated. Not Rated. Rating: 1★ (bottom quartile). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 14.04% (top quartile). 1Y return: 13.24% (upper mid). 1Y return: 7.45% (bottom quartile). 1Y return: 10.23% (lower mid). 1Y return: 8.35% (bottom quartile). Point 6 1M return: 1.55% (top quartile). 1M return: 0.69% (bottom quartile). 1M return: 0.91% (upper mid). 1M return: 0.70% (lower mid). 1M return: 0.61% (bottom quartile). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.38 (top quartile). Sharpe: 0.29 (bottom quartile). Sharpe: 2.33 (upper mid). Sharpe: 1.11 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (lower mid). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.46% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 2.41 yrs (lower mid). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 2.26 yrs (upper mid). DSP Credit Risk Fund

Aditya Birla Sun Life Credit Risk Fund

Franklin India Credit Risk Fund

Aditya Birla Sun Life Medium Term Plan

Invesco India Credit Risk Fund

લમ્પ સમ ઇન્વેસ્ટમેન્ટ માટે શ્રેષ્ઠ હાઇબ્રિડ ફંડ

હાઇબ્રિડ ફંડ તરીકે પણ ઓળખાય છેસંતુલિત ભંડોળ ઇક્વિટી અને નિશ્ચિત આવકના સાધનો બંનેમાં તેમના નાણાંનું રોકાણ કરો. આ યોજનાઓ શોધી રહેલા વ્યક્તિઓ માટે યોગ્ય છેપાટનગર નિયમિત આવક સાથે પેઢી. સંતુલિત યોજનાઓ તરીકે પણ ઓળખાય છે, વ્યક્તિઓ હાઇબ્રિડ યોજનાઓમાં એકસાથે રકમનું રોકાણ કરવાનું પસંદ કરી શકે છે. એકસાથે રોકાણ માટેના કેટલાક શ્રેષ્ઠ હાઇબ્રિડ ફંડ્સ નીચે સૂચિબદ્ધ છે.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹76.9097

↓ -0.90 ₹6,848 5,000 -1.9 4.2 14 19.1 14.1 11.1 SBI Multi Asset Allocation Fund Growth ₹65.3695

↓ -0.65 ₹14,944 5,000 2.5 10.5 21.9 19 14.7 18.6 ICICI Prudential Multi-Asset Fund Growth ₹804.575

↓ -4.78 ₹80,768 5,000 -1.2 5.1 14.9 18.8 18.9 18.6 ICICI Prudential Equity and Debt Fund Growth ₹393.26

↓ -5.22 ₹49,257 5,000 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹36.87

↓ -0.58 ₹1,329 5,000 -0.5 -0.4 11.4 17.8 17 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Multi-Asset Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Bottom quartile AUM (₹6,848 Cr). Lower mid AUM (₹14,944 Cr). Highest AUM (₹80,768 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (17+ yrs). Established history (20+ yrs). Established history (23+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.08% (bottom quartile). 5Y return: 14.68% (bottom quartile). 5Y return: 18.92% (top quartile). 5Y return: 18.06% (upper mid). 5Y return: 17.04% (lower mid). Point 6 3Y return: 19.14% (top quartile). 3Y return: 19.00% (upper mid). 3Y return: 18.75% (lower mid). 3Y return: 17.94% (bottom quartile). 3Y return: 17.78% (bottom quartile). Point 7 1Y return: 14.03% (lower mid). 1Y return: 21.92% (top quartile). 1Y return: 14.92% (upper mid). 1Y return: 12.46% (bottom quartile). 1Y return: 11.43% (bottom quartile). Point 8 1M return: -2.04% (lower mid). 1M return: -0.73% (top quartile). 1M return: -2.19% (bottom quartile). 1M return: -2.69% (bottom quartile). 1M return: -1.50% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 0.76 (lower mid). Sharpe: 2.05 (top quartile). Sharpe: 1.48 (upper mid). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Multi-Asset Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

લમ્પ સમ ઇન્વેસ્ટમેન્ટ માટે શ્રેષ્ઠ ઇન્ડેક્સ ફંડ

ઇન્ડેક્સ ફંડના પોર્ટફોલિયોમાં શેર અને અન્ય સાધનોનો સમાવેશ થાય છે તે જ પ્રમાણમાં તે ઇન્ડેક્સમાં હોય છે. બીજા શબ્દોમાં કહીએ તો, આ યોજનાઓ ઇન્ડેક્સની કામગીરીની નકલ કરે છે. આ નિષ્ક્રિય રીતે સંચાલિત ફંડ્સ છે અને એકસાથે રોકાણ માટે એક સારા વિકલ્પ તરીકે ગણી શકાય. કેટલાક શ્રેષ્ઠઈન્ડેક્સ ફંડ્સ જે એકસાથે રોકાણ માટે પસંદ કરી શકાય છે તે નીચે મુજબ છે.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Index Fund - Sensex Plan Growth ₹39.4949

↓ -0.69 ₹957 -8 -2.2 6.8 10.1 10 9.8 LIC MF Index Fund Sensex Growth ₹144.696

↓ -2.53 ₹91 -8.1 -2.6 6.1 9.5 9.5 9.1 Franklin India Index Fund Nifty Plan Growth ₹193.914

↓ -3.40 ₹766 -6.7 -1.2 9 11.9 10.9 11.3 IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 Nippon India Index Fund - Nifty Plan Growth ₹40.8202

↓ -0.72 ₹3,078 -6.6 -1.1 9.2 12 10.8 11.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Index Fund - Sensex Plan LIC MF Index Fund Sensex Franklin India Index Fund Nifty Plan IDBI Nifty Index Fund Nippon India Index Fund - Nifty Plan Point 1 Upper mid AUM (₹957 Cr). Bottom quartile AUM (₹91 Cr). Lower mid AUM (₹766 Cr). Bottom quartile AUM (₹208 Cr). Highest AUM (₹3,078 Cr). Point 2 Established history (15+ yrs). Established history (23+ yrs). Oldest track record among peers (25 yrs). Established history (15+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 1★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 10.00% (bottom quartile). 5Y return: 9.47% (bottom quartile). 5Y return: 10.86% (upper mid). 5Y return: 11.74% (top quartile). 5Y return: 10.81% (lower mid). Point 6 3Y return: 10.13% (bottom quartile). 3Y return: 9.52% (bottom quartile). 3Y return: 11.90% (lower mid). 3Y return: 20.28% (top quartile). 3Y return: 12.01% (upper mid). Point 7 1Y return: 6.81% (bottom quartile). 1Y return: 6.09% (bottom quartile). 1Y return: 8.99% (lower mid). 1Y return: 16.16% (top quartile). 1Y return: 9.15% (upper mid). Point 8 1M return: -5.59% (bottom quartile). 1M return: -5.63% (bottom quartile). 1M return: -4.90% (lower mid). 1M return: 3.68% (top quartile). 1M return: -4.83% (upper mid). Point 9 Alpha: -0.51 (upper mid). Alpha: -1.17 (bottom quartile). Alpha: -0.53 (lower mid). Alpha: -1.03 (bottom quartile). Alpha: -0.47 (top quartile). Point 10 Sharpe: 0.13 (bottom quartile). Sharpe: 0.07 (bottom quartile). Sharpe: 0.25 (lower mid). Sharpe: 1.04 (top quartile). Sharpe: 0.25 (upper mid). Nippon India Index Fund - Sensex Plan

LIC MF Index Fund Sensex

Franklin India Index Fund Nifty Plan

IDBI Nifty Index Fund

Nippon India Index Fund - Nifty Plan

છેલ્લા 1 મહિનાના આધારે શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on The investment objective of the Scheme will be to generate returns that correspond closely to the returns generated by IDBI Gold Exchange Traded Fund (IDBI GOLD ETF). Research Highlights for IDBI Gold Fund Below is the key information for IDBI Gold Fund Returns up to 1 year are on The investment objective of the scheme is to generate returns by investing in units of Kotak Gold Exchange Traded Fund. Research Highlights for Kotak Gold Fund Below is the key information for Kotak Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to seek to provide returns that closely correspond to returns provided by Reliance ETF Gold BeES. Research Highlights for Nippon India Gold Savings Fund Below is the key information for Nippon India Gold Savings Fund Returns up to 1 year are on To provide returns that closely corresponds to returns provided by Invesco India Gold Exchange Traded Fund. Research Highlights for Invesco India Gold Fund Below is the key information for Invesco India Gold Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (06 Mar 26) ₹62.2744 ↓ -1.64 (-2.56 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹9,241 29 Feb 24 ₹8,778 28 Feb 25 ₹13,911 28 Feb 26 ₹41,909 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 5.9% 3 Month 25.4% 6 Month 60.1% 1 Year 153.2% 3 Year 57.7% 5 Year 30.3% 10 Year 15 Year Since launch 10.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. IDBI Gold Fund

IDBI Gold Fund

Growth Launch Date 14 Aug 12 NAV (09 Mar 26) ₹40.7119 ↓ -0.34 (-0.84 %) Net Assets (Cr) ₹809 on 31 Jan 26 Category Gold - Gold AMC IDBI Asset Management Limited Rating Risk Moderately High Expense Ratio 0.64 Sharpe Ratio 3.48 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,605 28 Feb 23 ₹11,620 29 Feb 24 ₹12,874 28 Feb 25 ₹17,362 28 Feb 26 ₹31,849 Returns for IDBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 5% 3 Month 22.5% 6 Month 47% 1 Year 81% 3 Year 39.4% 5 Year 27.4% 10 Year 15 Year Since launch 11% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 18.7% 2022 14.8% 2021 12% 2020 -4% 2019 24.2% 2018 21.6% 2017 5.8% 2016 1.4% 2015 8.3% Fund Manager information for IDBI Gold Fund

Name Since Tenure Sumit Bhatnagar 1 Jun 24 1.67 Yr. Data below for IDBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2% Other 98% Top Securities Holdings / Portfolio

Name Holding Value Quantity LIC MF Gold ETF

- | -99% ₹803 Cr 537,952

↑ 44,100 Treps

CBLO/Reverse Repo | -2% ₹16 Cr Net Receivables / (Payables)

Net Current Assets | -1% -₹11 Cr 3. Kotak Gold Fund

Kotak Gold Fund

Growth Launch Date 25 Mar 11 NAV (09 Mar 26) ₹60.7183 ↑ 0.29 (0.49 %) Net Assets (Cr) ₹6,556 on 31 Jan 26 Category Gold - Gold AMC Kotak Mahindra Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,681 28 Feb 23 ₹11,678 29 Feb 24 ₹12,912 28 Feb 25 ₹17,286 28 Feb 26 ₹31,914 Returns for Kotak Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 4.7% 3 Month 22.3% 6 Month 47.4% 1 Year 81.1% 3 Year 39.2% 5 Year 26.9% 10 Year 15 Year Since launch 12.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 70.4% 2023 18.9% 2022 13.9% 2021 11.7% 2020 -4.7% 2019 26.6% 2018 24.1% 2017 7.3% 2016 2.5% 2015 10.2% Fund Manager information for Kotak Gold Fund

Name Since Tenure Abhishek Bisen 25 Mar 11 14.87 Yr. Jeetu Sonar 1 Oct 22 3.34 Yr. Data below for Kotak Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.63% Other 98.37% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -100% ₹6,544 Cr 502,813,962

↑ 31,071,029 Triparty Repo

CBLO/Reverse Repo | -1% ₹59 Cr Net Current Assets/(Liabilities)

Net Current Assets | -1% -₹47 Cr 4. Nippon India Gold Savings Fund

Nippon India Gold Savings Fund

Growth Launch Date 7 Mar 11 NAV (09 Mar 26) ₹60.482 ↑ 0.24 (0.40 %) Net Assets (Cr) ₹7,160 on 31 Jan 26 Category Gold - Gold AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderately High Expense Ratio 0.35 Sharpe Ratio 3.01 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (2%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,782 28 Feb 23 ₹11,684 29 Feb 24 ₹12,966 28 Feb 25 ₹17,402 28 Feb 26 ₹32,081 Returns for Nippon India Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 4.6% 3 Month 22.2% 6 Month 47.2% 1 Year 81.2% 3 Year 39.3% 5 Year 27.1% 10 Year 15 Year Since launch 12.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.2% 2023 19% 2022 14.3% 2021 12.3% 2020 -5.5% 2019 26.6% 2018 22.5% 2017 6% 2016 1.7% 2015 11.6% Fund Manager information for Nippon India Gold Savings Fund

Name Since Tenure Himanshu Mange 23 Dec 23 2.11 Yr. Data below for Nippon India Gold Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.5% Other 98.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Nippon India ETF Gold BeES

- | -100% ₹7,154 Cr 527,059,679

↑ 44,753,946 Triparty Repo

CBLO/Reverse Repo | -1% ₹36 Cr Net Current Assets

Net Current Assets | -0% -₹29 Cr Cash Margin - Ccil

CBLO/Reverse Repo | -0% ₹0 Cr Cash

Net Current Assets | -0% ₹0 Cr 00 5. Invesco India Gold Fund

Invesco India Gold Fund

Growth Launch Date 5 Dec 11 NAV (09 Mar 26) ₹44.1603 ↑ 0.26 (0.60 %) Net Assets (Cr) ₹476 on 31 Jan 26 Category Gold - Gold AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.37 Sharpe Ratio 3.23 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,780 28 Feb 23 ₹11,724 29 Feb 24 ₹12,975 28 Feb 25 ₹17,425 28 Feb 26 ₹31,567 Returns for Invesco India Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 4.6% 3 Month 21.5% 6 Month 45.8% 1 Year 78.3% 3 Year 38.5% 5 Year 26.6% 10 Year 15 Year Since launch 10.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 69.6% 2023 18.8% 2022 14.5% 2021 12.8% 2020 -5.5% 2019 27.2% 2018 21.4% 2017 6.6% 2016 1.3% 2015 21.6% Fund Manager information for Invesco India Gold Fund

Name Since Tenure Abhisek Bahinipati 1 Nov 25 0.25 Yr. Data below for Invesco India Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 4.59% Other 95.41% Top Securities Holdings / Portfolio

Name Holding Value Quantity Invesco India Gold ETF

- | -97% ₹461 Cr 329,298

↑ 47,500 Triparty Repo

CBLO/Reverse Repo | -5% ₹23 Cr Net Receivables / (Payables)

CBLO | -2% -₹8 Cr

લમ્પ સમ ઇન્વેસ્ટમેન્ટ દરમિયાન ધ્યાનમાં રાખવા જેવી બાબતો

મ્યુચ્યુઅલ ફંડમાં રોકાણ કરતા પહેલા વ્યક્તિઓએ ઘણાં પરિમાણોનું ધ્યાન રાખવું જરૂરી છે. તે પણ સમાવેશ થાય:

બજારનો સમય

જ્યારે એકસાથે રોકાણની વાત આવે છે, ત્યારે વ્યક્તિઓએ હંમેશા તેની શોધ કરવાની જરૂર છેબજાર ખાસ કરીને ઇક્વિટી-આધારિત ભંડોળના સંદર્ભમાં સમય. એકસાથે રોકાણ કરવાનો સારો સમય એ છે કે જ્યારે બજારો નીચા હોય અને એવી અવકાશ હોય છે કે તેઓ ટૂંક સમયમાં પ્રશંસા કરવાનું શરૂ કરશે. જો કે, જો બજારો પહેલેથી જ ટોચ પર હોય તો, એકમ રોકાણથી દૂર રહેવું વધુ સારું છે.

વૈવિધ્યકરણ

વૈવિધ્યકરણ એ પણ એક મહત્વપૂર્ણ પાસું છે જેને એકસાથે રોકાણ કરતા પહેલા ધ્યાનમાં લેવાની જરૂર છે. એકસામટી રોકાણના કિસ્સામાં વ્યક્તિઓએ તેમના રોકાણને બહુવિધ માર્ગોમાં ફેલાવીને વૈવિધ્યીકરણ કરવું જોઈએ. આ સુનિશ્ચિત કરવામાં મદદ કરશે કે તેમનો એકંદર પોર્ટફોલિયો સારો દેખાવ કરે છે, પછી ભલે તે યોજનાઓમાંથી એક કાર્ય ન કરે.

તમારા ઉદ્દેશ્ય મુજબ તમારું રોકાણ કરો

વ્યક્તિઓ કરે છે તે કોઈપણ રોકાણ ચોક્કસ ઉદ્દેશ્યને પ્રાપ્ત કરવા માટે છે. તેથી, વ્યક્તિઓએ તપાસ કરવી જોઈએ કે શું યોજનાનો અભિગમ સાથે સુસંગત છેરોકાણકારનો ઉદ્દેશ્ય. અહીં, વ્યક્તિઓએ વિવિધ પરિમાણો માટે જોવું જોઈએ જેમ કેCAGR યોજનામાં રોકાણ કરતા પહેલા વળતર, સંપૂર્ણ વળતર, કરવેરાની અસર અને ઘણું બધું.

રિડેમ્પશન સાચા સમયે થવું જોઈએ

વ્યક્તિઓએ તેમનું કરવું જોઈએવિમોચન એકસાથે રોકાણમાં યોગ્ય સમયે. જો કે તે હજુ સુધી રોકાણના ઉદ્દેશ્ય મુજબ હોઈ શકે છે; વ્યક્તિઓએ જે સ્કીમમાં રોકાણ કરવાની યોજના બનાવી છે તેની સમયસર સમીક્ષા કરવી જોઈએ. જો કે, તેઓએ તેમના રોકાણને લાંબા સમય સુધી રાખવાની પણ જરૂર છે જેથી કરીને તેઓ મહત્તમ લાભોનો આનંદ માણી શકે.

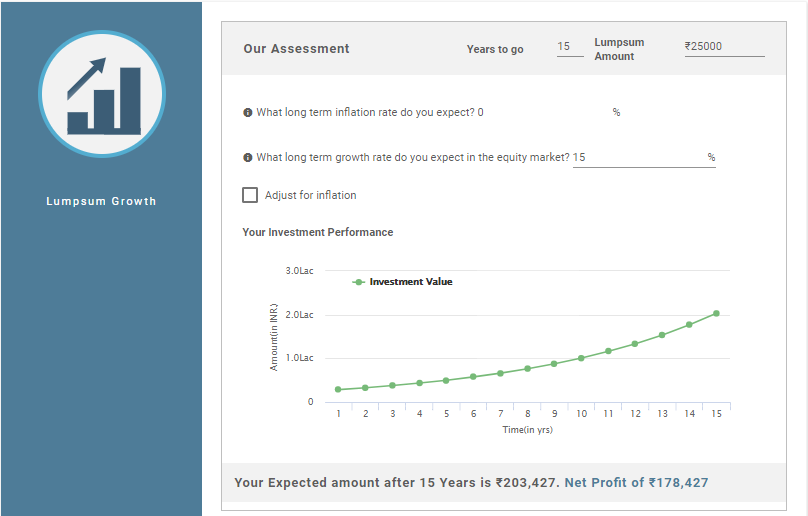

મ્યુચ્યુઅલ ફંડ લમ્પ સમ રિટર્ન કેલ્ક્યુલેટર

મ્યુચ્યુઅલ ફંડ લમ્પ સમ રિટર્ન કેલ્ક્યુલેટર વ્યક્તિઓને એ બતાવવામાં મદદ કરે છે કે આપેલ સમયમર્યાદામાં વ્યક્તિનું એકસાથે રોકાણ કેવી રીતે વધે છે. એકીકૃત કેલ્ક્યુલેટરમાં ઇનપુટ કરવાની જરૂર હોય તેવા કેટલાક ડેટામાં રોકાણનો કાર્યકાળ, પ્રારંભિક રોકાણની રકમ, લાંબા ગાળાની અપેક્ષિત વૃદ્ધિ દર અને ઘણું બધું સામેલ છે. મ્યુચ્યુઅલ ફંડ લમ્પ સમ રિટર્ન કેલ્ક્યુલેટરનું ઉદાહરણ નીચે મુજબ છે.

ઉદાહરણ

એકસાથે રોકાણ: 25 રૂપિયા,000

રોકાણનો સમયગાળો: 15 વર્ષ

લાંબા ગાળાનો વિકાસ દર (અંદાજે): 15%

લમ્પ સમ કેલ્ક્યુલેટર મુજબ અપેક્ષિત વળતર: INR 2,03,427

રોકાણ પર ચોખ્ખો નફો: INR 1,78,427

આમ, ઉપરોક્ત ગણતરી દર્શાવે છે કે તમારા રોકાણ પરના રોકાણ પરનો ચોખ્ખો નફો INR 1,78,427 છે જ્યારે તમારા રોકાણનું કુલ મૂલ્ય INR 2,03,427 છે..

મ્યુચ્યુઅલ ફંડમાં વન-ટાઇમ રોકાણના ફાયદા અને ગેરફાયદા

SIP ની જેમ જ, લમ્પ સમ ઇન્વેસ્ટમેન્ટમાં પણ તેના પોતાના ફાયદા અને ગેરફાયદા છે. તો ચાલો જોઈએ આ ફાયદા અને ગેરફાયદા.

ફાયદા

લમ્પ સમ રોકાણના ફાયદા નીચે મુજબ છે.

- મોટી રકમનું રોકાણ કરો: વ્યક્તિઓ મ્યુચ્યુઅલ ફંડમાં મોટી રકમનું રોકાણ કરી શકે છે અને ફંડને નિષ્ક્રિય રાખવાને બદલે વધુ વળતર મેળવી શકે છે.

- લાંબા ગાળા માટે આદર્શ: રોકાણનો લમ્પ સમ મોડ લાંબા ગાળાના રોકાણો માટે સારો છે, ખાસ કરીને ઇક્વિટી ફંડ્સના કિસ્સામાં. જો કે, ડેટ ફંડના કિસ્સામાં, કાર્યકાળ ટૂંકા અથવા મધ્યમ ગાળાનો હોઈ શકે છે

- સગવડ: રોકાણનો એકસામટો મોડ અનુકૂળ છે કારણ કે ચુકવણી માત્ર એક જ વાર કરવામાં આવે છે અને નિયમિત અંતરાલે કાપવામાં આવતી નથી.

ગેરફાયદા

લમ્પ સમ રોકાણના ગેરફાયદા છે:

- અનિયમિત રોકાણ: લમ્પ સમ રોકાણ રોકાણકારની નિયમિત બચતને સુનિશ્ચિત કરતું નથી કારણ કે તે નિયમિત બચતની આદત પેદા કરતું નથી.

- ઉચ્ચ જોખમ: લમ્પ સમ રોકાણમાં, સમય જોવો મહત્વપૂર્ણ છે. આનું કારણ એ છે કે લમ્પ સમ મોડમાં રોકાણ માત્ર એક જ વાર કરવામાં આવે છે અને નિયમિત અંતરાલે નહીં. તેથી, જો વ્યક્તિઓ સમયને ધ્યાનમાં લેતા નથી, તો તેઓને નુકસાન થઈ શકે છે.

નિષ્કર્ષ

આમ, ઉપરોક્ત નિર્દેશો પરથી, એવું કહી શકાય કે મ્યુચ્યુઅલ ફંડ્સમાં રોકાણ કરવાની લમ્પ સમ મોડ પણ સારી રીત છે. જો કે, સ્કીમમાં એકમ રકમનું રોકાણ કરતી વખતે વ્યક્તિઓએ આત્મવિશ્વાસ રાખવાની જરૂર છે. જો નહીં, તો તેઓ રોકાણનો SIP મોડ પસંદ કરી શકે છે. વધુમાં, લોકોએ રોકાણ કરતા પહેલા સ્કીમની રીતભાતને સમજવી જોઈએ. જો જરૂરી હોય તો, તેઓ એનો સંપર્ક પણ કરી શકે છેનાણાંકીય સલાહકાર. આ તેમને ખાતરી કરવામાં મદદ કરશે કે તેમના નાણાં સુરક્ષિત છે અને તેમના ઉદ્દેશ્યો સમયસર પૂરા થાય છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Research Highlights for DSP World Gold Fund