বিনিয়োগের জন্য সেরা এসআইপি কীভাবে চয়ন করবেন?

চুমুক বা পদ্ধতিগতবিনিয়োগ পরিকল্পনা একটি বিনিয়োগ মোড মধ্যেযৌথ পুঁজি যেখানে লোকেরা নিয়মিত বিরতিতে অল্প পরিমাণে বিনিয়োগ করে। এসআইপিকে মিউচুয়াল ফান্ডের অন্যতম সৌন্দর্য হিসাবে বিবেচনা করা হয় কারণ লোকেরা অল্প বিনিয়োগের মাধ্যমে তাদের লক্ষ্য অর্জন করতে পারে। যদিও SIP সুবিধাজনক পদ্ধতিগুলির মধ্যে একটি, তবে; একটি প্রশ্ন যা বেশিরভাগই মানুষকে ধাঁধায় ফেলে দেয়;

বিনিয়োগের জন্য সেরা এসআইপি কীভাবে চয়ন করবেন? অনেক পরিস্থিতিতে ব্যক্তি বিভ্রান্ত হয় কিনা তাদেরএসআইপি বিনিয়োগ সেরা বা না. সুতরাং, আসুন এই নিবন্ধটির মাধ্যমে দেখি কিভাবে নির্বাচন করবেনশীর্ষ SIP, কিভাবে SIP রিটার্ন ক্যালকুলেটর ব্যবহার করবেন, উপরের এবংসেরা পারফর্মিং মিউচুয়াল ফান্ড একটি SIP এর জন্য, এবং আরও অনেক কিছু।

কেন একটি SIP করবেন?

যে কোন বিনিয়োগ সবসময় একটি উদ্দেশ্য অর্জনের উদ্দেশ্যে করা হয়।

এসআইপি লক্ষ্য-ভিত্তিক বিনিয়োগ হিসাবেও পরিচিত। লোকেরা বিভিন্ন উদ্দেশ্য অর্জনের চেষ্টা করে যেমন একটি বাড়ি কেনা, একটি যানবাহন কেনা, উচ্চ শিক্ষার জন্য পরিকল্পনা করা,অবসর পরিকল্পনা, SIP বিনিয়োগের মাধ্যমে। অধিকন্তু, প্রতিটি উদ্দেশ্যের জন্য, গৃহীত পদ্ধতি ভিন্ন হবে। ফলস্বরূপ, আপনার বিনিয়োগের উদ্দেশ্য সংজ্ঞায়িত করার সময়, আপনাকে এর সাথে সম্পর্কিত কিছু প্রশ্নের উত্তর দিতে হবে:

- উদ্দেশ্য কি অর্জন করতে হবে?

- বিনিয়োগের মেয়াদ কেমন হবে?

- আপনার ঝুঁকি-ক্ষুধা কি?

মেয়াদকাল এবং ঝুঁকি-ক্ষুধা সংজ্ঞায়িত করা লোকেদের বেছে নেওয়ার পরিকল্পনার ধরন নির্ধারণ করতে সহায়তা করে। ঝুঁকি-ক্ষুধা সংজ্ঞায়িত করার জন্য, মানুষ একটি করতে পারেঝুকি মূল্যায়ন বা ঝুঁকি প্রোফাইলিং। উদাহরণস্বরূপ, যাদের মেয়াদ স্বল্পমেয়াদী তারা ঋণ তহবিলে বিনিয়োগ করতে বেছে নিতে পারেন। একইভাবে, যাদের উচ্চ-ঝুঁকিপূর্ণ প্রোফাইল রয়েছে তারা বিনিয়োগ করতে বেছে নিতে পারেনইক্যুইটি ফান্ড. অতএব, যেকোন বিনিয়োগ সফল এবং দক্ষ হওয়ার জন্য উদ্দেশ্য সংজ্ঞায়িত করা অত্যন্ত গুরুত্বপূর্ণ।

মিউচুয়াল ফান্ড ক্যালকুলেটর বা এসআইপি রিটার্ন ক্যালকুলেটর

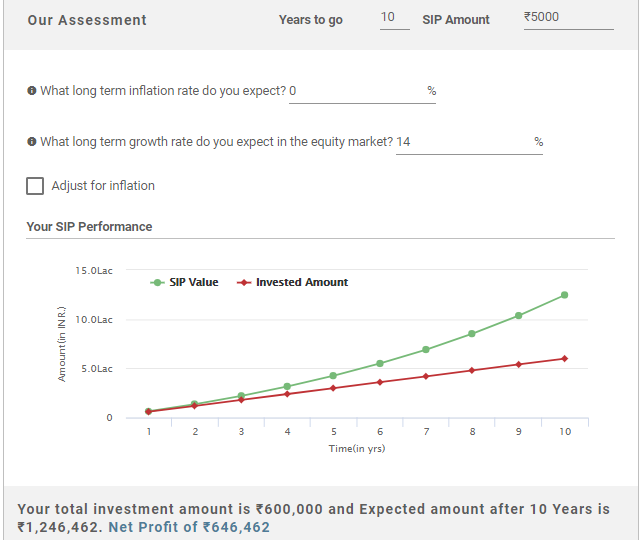

একবার আপনি আপনার উদ্দেশ্য সংজ্ঞায়িত করলে, পরবর্তী ধাপ হল উদ্দেশ্য পূরণের জন্য প্রয়োজনীয় অর্থ নির্ধারণ করা। এটি একটি ব্যবহার করে করা যেতে পারেমিউচুয়াল ফান্ড ক্যালকুলেটর যা আপনাকে আপনার ভবিষ্যৎ লক্ষ্য অর্জনের জন্য আজকে কতটা বিনিয়োগ করতে হবে তা মূল্যায়ন করতে সাহায্য করে। এছাড়াও, লোকেরা তাদের এসআইপি কীভাবে সময়ের সাথে সাথে বৃদ্ধি পায় তা যাচাই করতে পারে। মিউচুয়াল ফান্ড ক্যালকুলেটরে প্রবেশ করার জন্য কিছু ইনপুট ডেটার মধ্যে রয়েছে মাসিক আয়, মাসিক সঞ্চয়ের পরিমাণ, বিনিয়োগে প্রত্যাশিত রিটার্ন, প্রত্যাশিতমুদ্রাস্ফীতি হার, এবং আরো অনেক কিছু।

Know Your Monthly SIP Amount

প্রয়োজনীয় স্কিম বেছে নিন

উদ্দেশ্যগুলি সংজ্ঞায়িত করার পরে এবং SIP পরিমাণের বিষয়ে সিদ্ধান্ত নেওয়ার পরে, পরবর্তী ক্ষেত্রটিতে ফোকাস করতে হবে SIP বিনিয়োগের জন্য সেরা স্কিমটি বেছে নেওয়া। মিউচুয়াল ফান্ড স্কিমগুলি ব্যক্তিদের বিভিন্ন প্রয়োজনীয়তা পূরণের জন্য বিভিন্ন বিভাগে বিভক্ত। একটি বিস্তৃত নোটে, পোর্টফোলিওগুলির অন্তর্নিহিত সম্পদ গঠনের ক্ষেত্রে, মিউচুয়াল ফান্ড স্কিমগুলিকে তিনটি বিস্তৃত বিভাগে শ্রেণীবদ্ধ করা হয়েছে। তারা হল:

1. ইক্যুইটি-ভিত্তিক তহবিল

ইক্যুইটি তহবিল ইক্যুইটি এবং ইক্যুইটি-সম্পর্কিত উপকরণগুলিতে তাদের কর্পাস বিনিয়োগ করে। এই স্কিমগুলি নিশ্চিত রিটার্ন প্রদান করে না কারণ তাদের কর্মক্ষমতা অন্তর্নিহিত ইক্যুইটি শেয়ারের কর্মক্ষমতার উপর নির্ভর করে। যাইহোক, এই স্কিমগুলি দীর্ঘমেয়াদী মেয়াদের জন্য একটি ভাল বিকল্প হতে পারে। ইক্যুইটি তহবিল শ্রেণীবদ্ধ করা হয়বড় ক্যাপ তহবিল,মিড ক্যাপ তহবিল,ছোট ক্যাপ তহবিল, সেক্টরাল ফান্ড, মাল্টিক্যাপ ফান্ড এবং আরও অনেক কিছু।

2. ঋণ ভিত্তিক তহবিল

এই স্কিমগুলি পরিপক্বতার বিভিন্ন সময়ের উপর নির্ভর করে নির্দিষ্ট আয়ের উপকরণগুলিতে তাদের কর্পাস বিনিয়োগ করে। এই স্কিমগুলিকে স্বল্পমেয়াদী বিনিয়োগের জন্য একটি ভাল বিকল্প হিসাবে বিবেচনা করা যেতে পারে। এই স্কিম শ্রেণীবদ্ধ করা হয়ভিত্তি মধ্যে অন্তর্নিহিত সম্পদের পরিপক্কতা প্রোফাইলেরতরল তহবিল, অতিস্বল্পমেয়াদী তহবিল, গতিশীলবন্ধন তহবিল, এবং আরো অনেক কিছু।

3. সুষম তহবিল

এই নামেও পরিচিতহাইব্রিড ফান্ড, এই স্কিমগুলি ইক্যুইটি এবং ঋণ উভয় উপকরণে তাদের কর্পাস বিনিয়োগ করে। এই স্কিমগুলি নিয়মিত আয়ের পাশাপাশি বিনিয়োগকারীদের জন্য ভালমূলধন প্রশংসা

সাধারণভাবে এসআইপিকে ইক্যুইটি তহবিলের প্রসঙ্গে উল্লেখ করা হয়। এর কারণ হল SIP সাধারণত দীর্ঘ মেয়াদের জন্য করা হয় যেখানে লোকেরা সর্বোচ্চ সুবিধা পেতে পারে।

Talk to our investment specialist

বিনিয়োগের জন্য সেরা পারফর্মিং এসআইপি

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.5908

↑ 0.00 ₹1,119 500 3.9 12.9 38.1 23.1 17.2 33.8 DSP Natural Resources and New Energy Fund Growth ₹107.797

↑ 1.36 ₹1,765 500 12.8 19.1 34 23.6 20.5 17.5 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 500 8.5 18.9 34 14.4 3.2 23.7 Franklin Build India Fund Growth ₹143.766

↓ -0.94 ₹3,003 500 0.8 2.9 17.1 26.2 22.7 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.22

↓ -1.16 ₹3,641 1,000 -5 3.7 17 15.5 12.1 17.5 Kotak Equity Opportunities Fund Growth ₹344.882

↓ -3.51 ₹29,991 1,000 -2 2.4 15.5 18.5 15.9 5.6 Kotak Standard Multicap Fund Growth ₹84.89

↓ -0.72 ₹56,479 500 -2.6 1.6 15.2 16.5 13 9.5 Invesco India Growth Opportunities Fund Growth ₹95.08

↓ -1.20 ₹8,959 100 -6.8 -6.5 13.8 22.8 16.4 4.7 ICICI Prudential Banking and Financial Services Fund Growth ₹130.72

↓ -2.37 ₹10,951 100 -6.4 -0.2 12.3 14.2 11.5 15.9 Aditya Birla Sun Life Small Cap Fund Growth ₹81.7082

↓ -0.50 ₹4,778 1,000 -3.5 -2.9 12.3 16.7 13.6 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Invesco India Growth Opportunities Fund ICICI Prudential Banking and Financial Services Fund Aditya Birla Sun Life Small Cap Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹3,003 Cr). Lower mid AUM (₹3,641 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹10,951 Cr). Upper mid AUM (₹4,778 Cr). Point 2 Established history (13+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (12+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 17.22% (upper mid). 5Y return: 20.54% (top quartile). 5Y return: 3.16% (bottom quartile). 5Y return: 22.67% (top quartile). 5Y return: 12.07% (bottom quartile). 5Y return: 15.91% (upper mid). 5Y return: 13.01% (lower mid). 5Y return: 16.40% (upper mid). 5Y return: 11.53% (bottom quartile). 5Y return: 13.56% (lower mid). Point 6 3Y return: 23.08% (upper mid). 3Y return: 23.59% (top quartile). 3Y return: 14.40% (bottom quartile). 3Y return: 26.21% (top quartile). 3Y return: 15.53% (bottom quartile). 3Y return: 18.51% (upper mid). 3Y return: 16.53% (lower mid). 3Y return: 22.76% (upper mid). 3Y return: 14.20% (bottom quartile). 3Y return: 16.68% (lower mid). Point 7 1Y return: 38.06% (top quartile). 1Y return: 34.03% (top quartile). 1Y return: 33.97% (upper mid). 1Y return: 17.13% (upper mid). 1Y return: 17.03% (upper mid). 1Y return: 15.53% (lower mid). 1Y return: 15.17% (lower mid). 1Y return: 13.81% (bottom quartile). 1Y return: 12.26% (bottom quartile). 1Y return: 12.26% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: -2.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 1.32 (top quartile). Sharpe: 2.24 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.78 (upper mid). Sharpe: 0.01 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: -0.01 (bottom quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Invesco India Growth Opportunities Fund

ICICI Prudential Banking and Financial Services Fund

Aditya Birla Sun Life Small Cap Fund

সেরা এসআইপি কীভাবে চয়ন করবেন তার পরামিতি?

কীভাবে বিনিয়োগের জন্য সেরা এসআইপি চয়ন করবেন সে সম্পর্কে পরামিতিগুলি শ্রেণীবদ্ধ করা হয়েছে৷পরিমাণগত পরামিতি এবংগুণগত পরামিতি. উভয় পরামিতি এবং তাদের অংশ গঠনকারী পয়েন্টগুলিকে নিম্নরূপ ব্যাখ্যা করা হয়েছে।

পরিমাণগত পরামিতি

1. মিউচুয়াল ফান্ড রেটিং

মিউচুয়াল ফান্ড রেটিং একটি স্কিম সম্পর্কে বিস্তারিতভাবে বোঝার জন্য একটি গুরুত্বপূর্ণ প্যারামিটার। ব্যক্তিদের বিভিন্ন ক্রেডিট দ্বারা প্রদত্ত স্কিমের রেটিং পরীক্ষা করতে হবেরেটিং সংস্থা যেমন CRISIL, ICRA, এবং আরও অনেক কিছু। এই সংস্থাগুলি তাদের পূর্বনির্ধারিত পরামিতিগুলির ভিত্তিতে একটি স্কিম মূল্যায়ন করে। এটি আপনাকে সেরা মিউচুয়াল ফান্ড নির্বাচন করার সময় আপনার পছন্দগুলিকে সংকুচিত করতে সাহায্য করবে৷

2. ঐতিহাসিক রিটার্নস

রেটিং সংক্রান্ত স্কিমগুলি সাজানোর পরে, পরবর্তী প্যারামিটারটি হল স্কিমের ঐতিহাসিক রিটার্ন পরীক্ষা করা। যদিও ঐতিহাসিক রিটার্নগুলি এখনও ভবিষ্যতের কর্মক্ষমতার জন্য একটি মানদণ্ড নয়, লোকেরা ভবিষ্যতের রিটার্নের পূর্বাভাস দেওয়ার জন্য এটি ব্যবহার করতে পারে।

3. ফান্ডের বয়স এবং AUM

তহবিলের বয়স এবং AUM হল মূল প্যারামিটার যেগুলি যখন দেখা উচিতমিউচুয়াল ফান্ডে বিনিয়োগ. তহবিলটি কত বছর ধরে বাজারে বিদ্যমান রয়েছে তা লোকেদের পরীক্ষা করতে হবে। তহবিল যত পুরানো, বিনিয়োগকারীদের জন্য তত ভাল। লোকেদের ন্যূনতম 3 বছরের অস্তিত্ব আছে এমন স্কিমগুলিতে বিনিয়োগ করার চেষ্টা করা উচিত। তহবিলের বয়সের পাশাপাশি, লোকেদের স্কিমের AUMও বিবেচনা করা উচিত। এউএম বা ব্যবস্থাপনার অধীনে সম্পদ বলতে স্কিমে বিনিয়োগকারী কোম্পানির সম্পদের মোট মূল্য বোঝায়। এটি আপনাকে বুঝতে সাহায্য করবে যে কতজন লোক তাদের টাকা স্কিমে বিনিয়োগ করেছে।

4. ব্যয় অনুপাত এবং প্রস্থান লোড

পারফরম্যান্সের পাশাপাশি, লোকেদের ব্যয় অনুপাত এবং স্কিমের প্রস্থান লোডও সন্ধান করা উচিত। একটি স্কিমের ব্যয় অনুপাত একটি তহবিলের ব্যবস্থাপনা ফি এবং প্রশাসনিক ফি এর সাথে সম্পর্কিত। লোকেদের বোঝা উচিত যে কম ব্যয়ের অনুপাত উচ্চ মুনাফা এবং তদ্বিপরীত হবে। ব্যয়ের অনুপাতের পাশাপাশি, লোকেদের স্কিমের প্রস্থান লোড বিবেচনা করতে হবে। প্রস্থান লোড একটি নির্দিষ্ট পূর্বনির্ধারিত সময়ের আগে স্কিমগুলি থেকে প্রস্থান করার সময় ফান্ড হাউসে যে চার্জগুলি প্রদান করতে হবে তা বোঝায়। লোকেদের ব্যয়ের অনুপাত এবং প্রস্থান লোড সম্পর্কে বিশদ ধারণা থাকতে হবে কারণ তারা লাভের একটি পাইয়ের অংশ খেয়ে ফেলতে পারে।

5. সুদের হার পরিস্থিতি এবং গড় পরিপক্কতা

ঋণ তহবিলের ক্ষেত্রে এই পরামিতিগুলি অপরিহার্য। ঋণ তহবিলের ক্ষেত্রে, সুদের হারের পরিস্থিতি অত্যন্ত গুরুত্বপূর্ণ কারণ তাদের দামগুলি সুদের হারের গতিবিধি দ্বারা প্রভাবিত হয়। উদাহরণস্বরূপ, সুদের হার হ্রাসের ক্ষেত্রে, দীর্ঘমেয়াদী নির্দিষ্ট আয়ের উপকরণগুলি একটি ভাল পছন্দ হবে এবং সুদের হার বৃদ্ধির ক্ষেত্রে উল্টোটি ঘটে। সুদের হারের পাশাপাশি, গড় পরিপক্কতাও একটি গুরুত্বপূর্ণ ভূমিকা পালন করে। মানুষ সবসময় গড় পরিপক্কতা তাকান প্রয়োজনঋণ তহবিল, আগেবিনিয়োগ, ঋণ তহবিলে সর্বোত্তম ঝুঁকি রিটার্ন জন্য লক্ষ্য.

6. অনুপাত বিশ্লেষণ

এটি ইক্যুইটি ফান্ডের ক্ষেত্রে যেখানে লোকেদের অনুপাত বিশ্লেষণ করতে হবেশার্প অনুপাত এবংআলফা. এই অনুপাতগুলি তহবিল ব্যবস্থাপক তাদের সেট বেঞ্চমার্কের তুলনায় কম বা বেশি রিটার্ন তৈরি করেছে কিনা তা পরীক্ষা করতে সহায়তা করে।

গুণগত পরামিতি

1. ফান্ড হাউস

ফান্ড হাউস যেকোন মিউচুয়াল ফান্ড স্কিমের একটি অবিচ্ছেদ্য অংশ। একটি ভালোএএমসি যা বাজারে সুনামধন্য আপনাকে ভালো বিনিয়োগের বিকল্প দেয়। এটি ব্যক্তিদেরও সাহায্য করেস্মার্টভাবে বিনিয়োগ করুন এবং আরো অর্থ উপার্জন. ফান্ড হাউস দেখার সময়, লোকেদের AMC এর বয়স, এর সামগ্রিক AUM, অফার করা বেশ কয়েকটি স্কিম এবং আরও অনেক কিছু পরীক্ষা করতে হবে।

2. ফান্ড ম্যানেজার

ফান্ড হাউসের পাশাপাশি, লোকেদের ফান্ড ম্যানেজারের শংসাপত্রগুলিও পরীক্ষা করা উচিত। লোকেরা তহবিল ব্যবস্থাপকদের অতীতের রেকর্ডগুলি পরীক্ষা করতে পারে এবং মূল্যায়ন করতে পারে যে তাদের বিনিয়োগ শৈলী আপনার উদ্দেশ্যগুলির সাথে খাপ খায় কিনা। লোকেরা কতগুলি স্কিম পরিচালনা করছে, তাদের ট্র্যাক রেকর্ড এবং আরও অনেক কিছু পরীক্ষা করা উচিত।

3. বিনিয়োগ প্রক্রিয়া

অন্যান্য বিষয়গুলির সাথে লোকেদের শুধুমাত্র তহবিল ব্যবস্থাপকের উপর নির্ভর না করে বিনিয়োগ প্রক্রিয়ার দিকে মনোনিবেশ করা উচিত। যদি একটি ভাল-পরিকল্পিত বিনিয়োগ প্রক্রিয়া থাকে, তবে কেউ নিশ্চিত করতে পারে যে স্কিমটি ভালভাবে পরিচালিত হয়েছে।

পর্যালোচনা এবং ভারসাম্য

প্রতিটি বিনিয়োগের ক্ষেত্রে এটি একটি গুরুত্বপূর্ণ পদক্ষেপ যেখানে বিনিয়োগের সময়মত নিরীক্ষণ এবং ভারসাম্য বজায় রাখা প্রয়োজন। এটি নিশ্চিত করবে যে লোকেরা তাদের বিনিয়োগ থেকে সর্বাধিক উপার্জন করতে পারে। লোকেরা তাদের অন্তর্নিহিত পোর্টফোলিওর কর্মক্ষমতার উপর ভিত্তি করে তাদের স্কিমগুলিকে পুনরায় ভারসাম্যপূর্ণ করতে পারে।

সুতরাং, এটি বলা যেতে পারে যে তাদের এসআইপি করার সময় লোকেদের সতর্ক হওয়া দরকার। একটি স্কিমের মধ্যে বিনিয়োগ করার আগে তাদের সম্পূর্ণরূপে বুঝতে হবে। এছাড়াও, তারা একটি পরামর্শ করতে পারেনআর্থিক উপদেষ্টা নিশ্চিত করতে যে তহবিলগুলি নিরাপদ এবং তাদের বিনিয়োগকারীদের জন্য ভাল রিটার্ন আনে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।